Избранное трейдера Максим Рублев

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

- комментировать

- 5.5К | ★30

- Комментарии ( 7 )

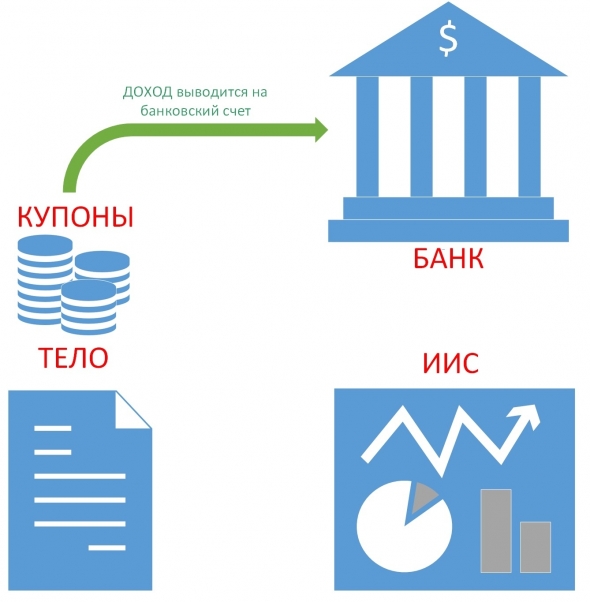

Как вывести деньги с ИИС

- 29 ноября 2018, 12:14

- |

Как все знают, деньги с ИИС нельзя выводить в течение 3х лет. Это — единственная причина, почему ИИС ещё не открыл каждый работающий россиянин :) На самом деле, способы вывода денег с ИИС есть. Их три, и каждый из них имеет свои особенности:

- Дивидендный комбайн

- Купонный комбайн

- «Свистящие» облигации

Дивидендный комбайн

Первый способ, открытый и опробованный на практике в 2016 году. Для работоспособности нужно, чтобы брокер позволял выводить дивиденды на банковский счёт, а такую возможность дают не все брокеры. Суть в том, чтобы заходить в акцию перед отсечкой. Далее акция попадает на дивидендный гэп, который плюс-минус равен дивиденду, полученному на банковский счёт с учётом налогов. Акция продаётся сразу на гэпе.

В результате сальдо не меняется (или меняется несущественно), а деньги просто перемещаются из левого кармана инвестора в правый.

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- комментировать

- 28.1К |

- Комментарии ( 79 )

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

- комментировать

- 53.9К |

- Комментарии ( 45 )

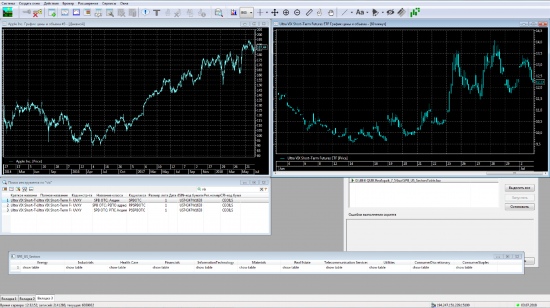

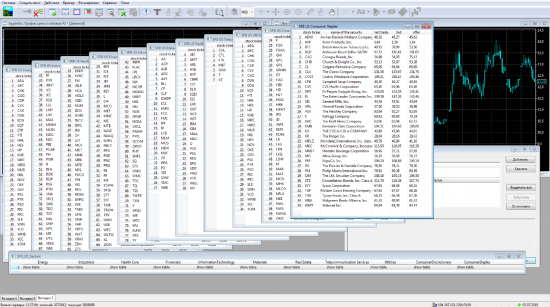

Скрипт-помощник для Quik – американский фондовый рынок по секторам.

- 04 июля 2018, 11:16

- |

Фондовый рынок США — самый широкий в мире, на нем представлены тысячи компаний из самых различных сфер экономики. Чтобы лучше ориентироваться в компаниях по их роду деятельности, рынок разделен на несколько секторов. Дабы облегчить поиск и сортировку компаний по секторам — для общего пользования (и совершенно бесплатно))) выкладываю скрипт-помощник для терминала Quik.

На Санкт-Петербургской Бирже сегодня торгуются акции более пятисот американских компаний, у нас существует разделение инструментов по роду деятельности на одиннадцать секторов экономики. https://investcab.ru/ru/inmarket/torg_instruments/

Скрипт выдает таблицы со списком акций выбранного сектора (секторов).

При запуске появляется главная таблица, из которой двойным кликом вызывается таблица по соответствующему сектору. В 'этой таблице тикер, полное название компании, цена последней сделки по ней на Санкт-Петербургской Бирже, лучшие цены спроса и предложения. Таблицы можно закрывать и затем вызывать вновь. Скрипт выключается через «Lua доступные скрипты» или если закрыть главную таблицу, при этом все таблицы удаляются.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Главы 8-9. Шаг за шагом (окончание)

- 23 мая 2018, 21:33

- |

Введение, Как работает дейтрейдинг

Управление рисками и счетом

Выбор акций

Платформы и инструменты

Свечной график

Стратегии

-------------

Глава 8. Шаг за шагом

Сначала рассмотрим подробно одну сделку от начала до конца.

Список наблюдения (watchlist)

Утром 2 июня 2016 г. перед открытием рынка, сканер пометил SRPT. Акция упала на 14.5%, имеет низкой флоат — 36 миллионов — и высокий диапазон (ATR), 1.86$

План сделки: вход, выход, стоп

Я оценил график и решил подождать первые 10 минут после открытия, чтобы понять какое будет движение. Цена незначительно выросла, то есть интерес к покупке был небольшой. Я решил что буду использовать VWAP стратегию, которая должна была дать хороший шорт.

( Читать дальше )

Опционы с нуля. Грааль? Продавать или покупать?

- 27 марта 2018, 13:58

- |

Ноу бабки, Просто ХАЛЯВА.

ОПЦИОНЫ СЛЕДУЕТ ПРОДАВАТЬ. Это такой дисклеймер. Почему — ниже.

Давайте попробуем посмотреть трезво на соотношение волатильностей (историческая и рыночная, иначе HV и IV, кому как нравится).

Некоторые особо и крайне одаренные трейдерские личности делятся на две различные категории.

Первая — ярые ненавистники опционов, особенно продаж оных. Дескать, неограниченные риски. Запомним им это. Имеют вместо быть.

Вторая — ярые навистники покупок опцей «дип визаут денег». Профит/лось красив своими ветвистыми. Мал риск — профит неисчерпаем. Тоже имеют. То они, то их. Развлекуха потешная.

Давайте вместе посмотрим, невооруженным глазом, что выгоднее творить на Мосбирже — продавать или покупать опционы нефтяные?

Наша задача — извлечь математическое преимущество, и мы сейчас под громко-визглявое обхрюкивание всякими Нешумными Лужами это сделаем. И обыграем рынок.

( Читать дальше )

Последняя возможность уменьшить подоходный налог 2017

- 26 декабря 2017, 11:18

- |

Сегодня и завтра последний день для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как, в режиме Т+2, завтрашние сделки на фондовом рынке пройдут 29 декабря, то эти два дня (26 и 27 декабря) последняя возможность изменить свой подоходный за 2017 год. Сделки четверга, 28 декабря, пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции сегодня лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на четверг.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать сегодня прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал