Избранное трейдера Sekator

В гостях у алготрейдера (Айрат Шайхулов)

- 11 апреля 2017, 20:20

- |

- комментировать

- 69 | ★15

- Комментарии ( 18 )

НЕФТЬ растет .. ДАЛЕЕ ВЫШЕ ,,,!!!

- 11 апреля 2017, 19:49

- |

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

Умные деньги VS трейдеры

- 06 апреля 2017, 17:51

- |

Смотришь, сравниваешь и видишь, что игра, интриги и набор плечей идёт в таких бумагах, о которых и не вспомнишь всегда, о объемы такие, что мама не горюй!

ВТБ исключили из индекса ММВБ10 — с 30 марта Лидер по объемам РЕПО! — Ждём слива?!

QIWI спокойно растет с начала года, а вот объемы РЕПО выросли ~ 8-10 раз!!! Набор позы под перехай???

Итоги торгов 05.04.2017 двадцатка лидеров по объемам.

( Читать дальше )

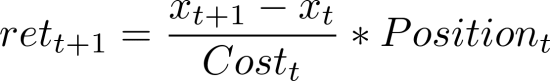

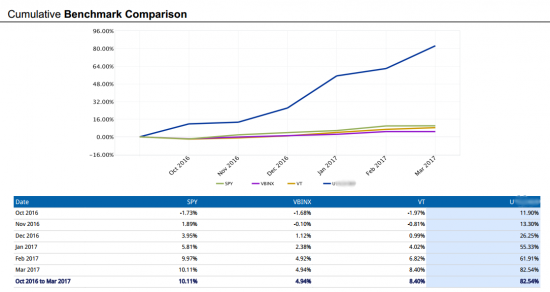

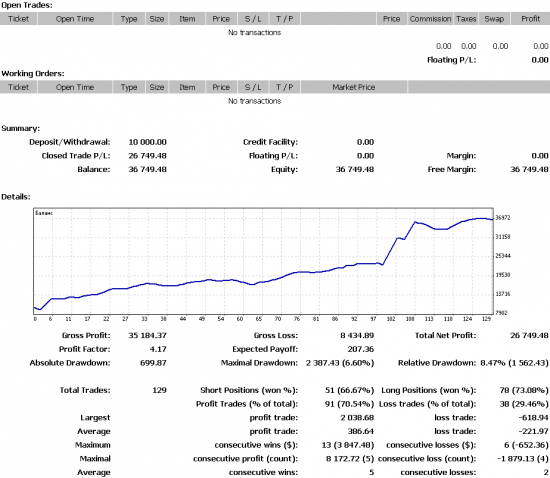

+251,58%. 1,5 года управления на фондовом рынке США

- 03 апреля 2017, 11:11

- |

Отчет за третье полугодие по результатам управления портфелем.

Основная информация с предыдущих отчетов:

— Клиент — резидент страны, где практически всегда лето.

— Тип счета — Portfolio Margin счет в Interactive Brokers

— Инструменты — акции, CFD на акции, ETF и опционы.

— По согласованию с клиентом использовалось кредитное плечо — от 1:2 до 1:6

— имею статус advisor

Результат управление портфелем за третье полугодие получился довольно неплохой +82,54% за 6 месяцев, но мог быть существенно лучше. Основная ошибка в этом отчетном периоде в том, что был расчет на победу Клинтон на президентских выборах США.

К сожалению, или к счастью :), коэффициенты Сортино и Кальмара рассчитать за третье полугодие нет возможности, так как не было просадок.

( Читать дальше )

Почему нельзя вмешиваться в работу количественных торговых систем

- 31 марта 2017, 11:05

- |

Не так давно я опубликовал пост с сигналами своей консервативной инвестиционной стратегии, заменяющей долгосрочный банковский депозит (http://smart-lab.ru/blog/384110.php), заметив в тексте несколько раз, что для ее успешной торговли нужна дисциплина и успешная борьба с желанием добавить в ее сигналы свое «видение рынка» (например, путем зарубания некоторых рекомендуемых позиций или добавления своих).

Тут же в комментариях мне, разумеется, было указано, что я «просто очередной дебил», и финсектор, медицина и золото — это очень кислотные позиции. Собственно, хотел бы пояснить, почему, даже считая некоторые позиции «кислотными» и неудачными для текущего момента времени, я, тем не менее, считаю необходимым придерживаться торговых правил и не вмешиваться в работу системы.

Дело в том, что, если подходить к вопросу формально-количественно, торговля количественной системы с дополнительной фильтрацией человеком-трейдером представляет собой, на самом деле, торговлю двух сигналов — от системы и от человека, смешанных нетривиальным образом (если некоторые некомфортные позиции просто убираются — то сигнал по типу AND, если еще что-то добавляется — то фактически это вообще торговля в основном «человеческого» сигнала). И здесь возникает сразу несколько проблем:

( Читать дальше )

Задекларировать доход или зачесть убытки: как правильно “читать” готовую декларацию 3-НДФЛ?

- 30 марта 2017, 18:41

- |

Добрый день, сегодня я решила повесить статью о том, как понять готовую декларацию 3-НДФЛ, если вам ее делали другие специалисты, а не вы сами. Бывает очень сложно разобраться и всем хочется проверить, а правильно ли внесены данные…

Напомню, что для того, чтобы получить зачет убытка или показать доходы за тот или иной год, если они у вас были получены за пределами нашей страны, обязательно нужно заполнить декларацию 3-НДФЛ. Сделать это можно самостоятельно, а можно попросить специалиста. Но и в том, и в другом случае могут возникнуть вопросы, когда человек видит бумажный готовый вариант. Я постаралась выделить самые основные вопросы, моменты, на которые следует обратить внимание.

Для того, чтобы сверить данные с отчетами брокера, увидеть сумму налога, которую надо заплатить и сверить итоговые суммы, необходимо для себя выделить следующие листы декларации:

( Читать дальше )

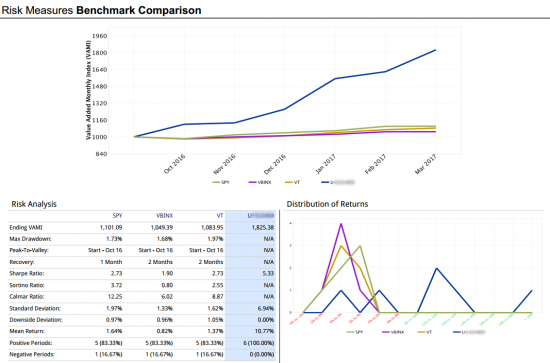

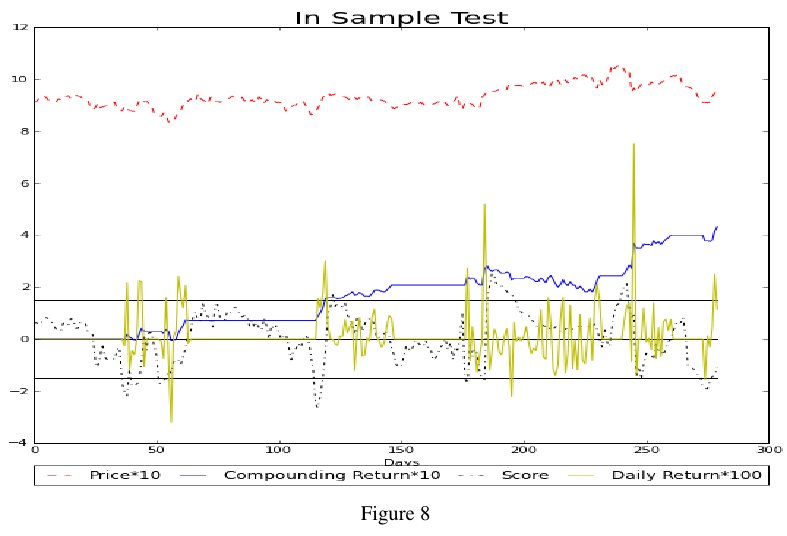

Оптимальные стратегии возврата к среднему. Часть 2

- 26 марта 2017, 14:03

- |

Продолжение. Начало здесь.

2.3. Расчет показателей

Для каждой пары мы рассчитываем пять показателей в тренировочном и проверочном периодах, а именно годовую прибыль, коэффициент Шарпа, среднее время сделки, приведенную к году частоту сделок, и прибыль за сделку.

Дневную прибыль рассчитаем следующим образом:

( Читать дальше )

Промежуточный финиш публичной торговой стратегии.

- 25 марта 2017, 13:31

- |

Вчерашний день прошел под знаком возрастающего риска глубокой локальной коррекции по большинству инструментов. Поскольку накопленная плавающая прибыль по позиционным сделкам была на уровне 10% от депозита, рисковать этой суммой мы сочли нецелесообразным и рекомендовали закрыть все позиции портфеля, фиксируя промежуточный финиш и начиная торговлю с чистого листа на следующей торговой неделе..

Текущее состояние ордеров (ордеров нет) и результаты торговли:

Технология публикаций и выставления ордеров.

Проводится анализ ситуации по торговому инструменту, определяются направления основных трендов и ключевые уровни и каналы рынка.

Составляется прогноз развития ситуации, базирующийся на трендах и ключевых каналах дневного и локального (недельного) циклов и являющийся основой для выработки тактики торговли.

( Читать дальше )

Инвестиции в автопрокат 24. Доходность до 35% годовых.

- 24 марта 2017, 18:21

- |

Добрый день!

С целью диверсификации инвестиционного портфеля купил две машины и сдал в прокат в компанию АВТОПРОКАТ 24 (http://autoprokat24.ru/investoram)

Сотрудничать с этой компанией начал в октябре 2016, была куплена первая машина Хундай H1 за 980 тыс.руб., на сегодня показывает доходность 17% годовых.

В феврале 2017 купил машину Фиат Панда за 150 тыс.руб., на сегодня показывает доход 80% годовых.

Бизнес сезонный, зимой спрос падает, также доходность зависит от состояния а/м, стоимости приобретения а/м, марки и класса а/м.

Но есть плюс, среднегодовой пробег а/м около 30 тыс.км. В такси например в год от 125-200 тыс.км. при сопоставимой доходности.

В личном кабинете могу просматривать местоположение а/м, доходность, начисления, отчеты компании за месяц, пробег.

Можно инвестировать деньгами от 5 тыс.руб. под 25% годовых, минус НДФЛ.

По всем инвестициям компания самостоятельно делает перечисления в налоговую.

Доход получаю каждый понедельник.

Компании работающие по аналогичному принципу можете найти в интернете самостоятельно.

Кому интересно узнать подробности именно моих инвестиций, возможно консультация, пишите в личку: dvkolchin@bk.ru

Ссылки на мои другие инвестиции:

smart-lab.ru/blog/388615.php

smart-lab.ru/blog/388598.php

investin.club/page/projects

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал