Избранное трейдера Маркиз Лафайет

Почему я отказался от идеи собрать портфель высокодоходных облигаций

- 20 февраля 2019, 00:16

- |

Нужно четко осознавать, что этот веселый пример далеко не единичный случай манипуляции отчетностью. Например, Роснефть скрывает часть долга под видом предоплат за ещё непоставленную нефть (Естественно многие неопытные инвесторы хронически неправильно считают ее Чистый долг / EBITDA). Русгидро скрывает долг под видом допэмиссии, которую полностью выкупил ВТБ (Допэмиссией это только называется. На самом деле Русгидро платит постоянный процент на полученную сумму и обязана компенсировать ВТБ разницу между ценой акций в момент допэмиссии и ценой акций на рынке по истечении 5 лет). Госбанки иногда недорезервируют проблемные кредиты, чтобы показать прибыль повыше. И так далее, и тому подобное.

( Читать дальше )

- комментировать

- 8.4К | ★38

- Комментарии ( 54 )

900% или 20 миллионов и непроизнесённая речь на церемонии награждения ЛЧИ 2018 для защиты кармы

- 16 февраля 2019, 07:27

- |

Учитывая жёсткий регламент, естественно я не смог произнести речь, которую планировал, поэтому устраняю этот пробел на самом популярном сайте для трейдеров, чтобы сказать искренние слова благодарности всем тем, кто поделился со мной и другими победителями ЛЧИ 2018 своими деньгами и в качестве скромной компенсации дать советы, рождённые моим горьким жизненным опытом.

Просто я чувствую себя неловко перед ребятами, занявшими последние три места ЛЧИ 2018 в номинации «лучший трейдер-капиталист», которые потеряли по 20 миллионов рублей, а в общей сложности только у них на троих минус 73 миллиона рублей, не считая других трейдеров с отрицательной доходностью на полмиллиарда рублей включая трейдеров Смарт-лаба на 52 миллиона рублей (https://smart-lab.ru/lchi2018) и я переживаю, что они за свои убытки будут плевать в карму всем победителям, в том числе и мне, потому что в публичном конкурсе ЛЧИ они видят кому перетекли их денежки.

Эта мысль меня тяготит и я решил высказаться письменно, учитывая что мне не дали поблагодарить проигравших и поделиться опытом, чтобы вселить в них надежду и уверенность в собственных силах.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 77 )

Выводим "лежебоку" на чистую воду (о методе С.Спирина)

- 30 января 2019, 23:24

- |

Блог, кто не знает, тут:

fintraining.livejournal.com/1056809.html

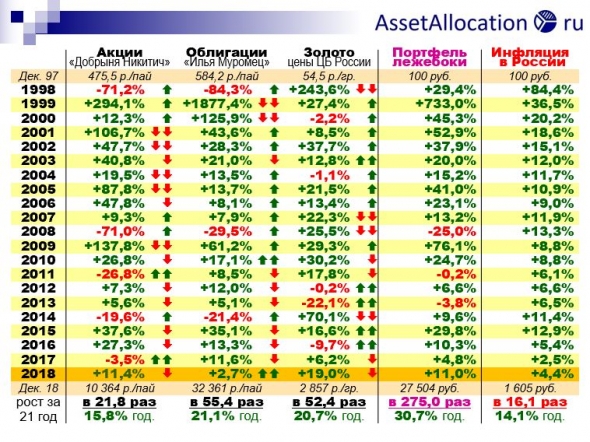

С виду все вроде презентабельно, портфель вырос в 275 раз, взгляните:

Мы видим, что за время жизни портфеля (с декабря 1997 года) акции выросли в цене в 21,8 раза, облигации в 55,4 раза, золото в 52,4 раза, портфель в 275 раз (!)

На блоге автора толпы подписчиков. Где же и в чем же тут может быть подвох?

А давайте-ка по аналогии как мы это делали тут с валютой:

smart-lab.ru/blog/517299.php

измерим покупательную способность портфеля С. Спирина в золоте — все данные для этого имеются — их приводит сам автор.

Делим стоимость портфеля на стоимость золота и выясняем его покупательную способность с течением времени.

Известно, что в декабре 1997 года портфель стоил 100 рублей, а курс золота был 54,5 руб./гр., к 2018 году сумма портфеля выросла до 27504 рублей, однако и золото не стояло на месте и выросло до 2857 руб./гр.).

( Читать дальше )

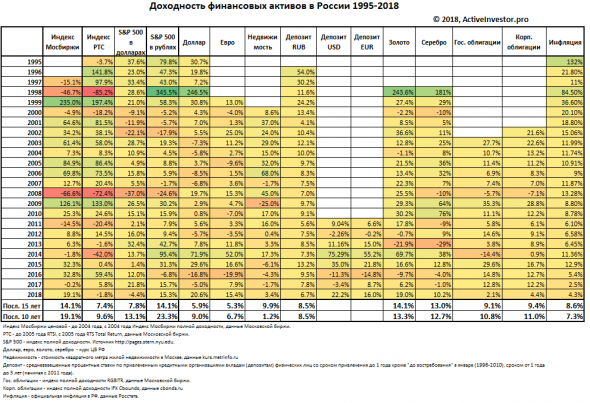

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 92 )

Разбор Ленэнерго. Считаем дивиденды.

- 12 января 2019, 17:43

- |

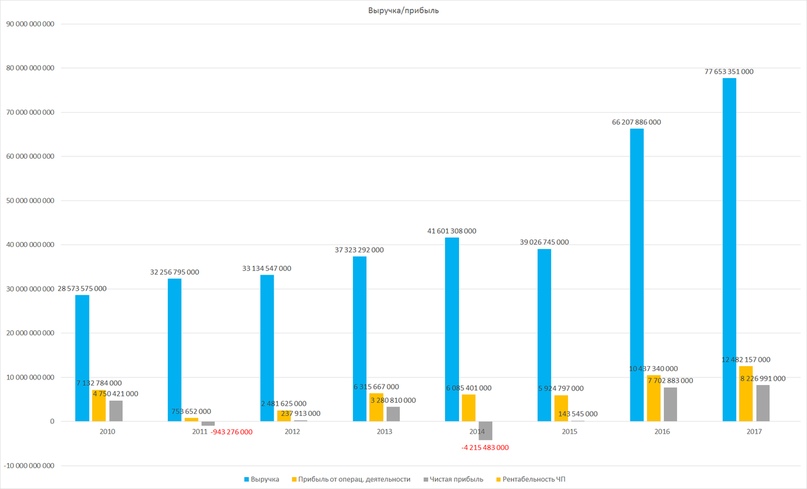

Как я и обещал в декабрьском обзоре портфеля, делаю обзор на компанию Ленэнерго.

Ленэнерго некогда посредственная сетевая компаний, работающая в Санкт-Петербурге и Ленинградской области. Так было до докапитализации компании в 2015 г.

Причиной докапитализации компании было преступное решение топ-менеджеров Ленэнерго Андрея Сорокина и Дениса Слепова. В 2013-2014 г. по их решению компания разместила 13,4 млрд. руб в банке «Таврический», на тот момент около 10% активов компании. Через год банку потребовалась санация ЦБ, в результате чего деньги Ленэнерго были замороженные до 2035 г., а 1,4 млрд. руб были похищены.

( Читать дальше )

Я ушел из акций в интернет-активы — и не жалею

- 04 января 2019, 05:28

- |

Сайты приносят большую доходность и тратят меньше нервов. Да, тоже есть скачки доходности, нервы из-за просадок трафика, чуть больше жрет времени, но в целом нервов меньше, а доход больше и снимать его можно регулярно, каждый месяц, что для меня критично.

Я каждый раз попадал в порочный круг: депо в просадке, деньги кончаются, надо снимать на жизнь, а чтобы отбить просадку, нужно заработать больше с каждым витком спирали.Знакомо? Вот и мне надоело.

На рынок вернусь только когда будут реально ЛИШНИЕ ДЕНЬГИ, которые реально не нужны. Покупка интернет-активов имеет куда бОльшую доходность, не сказать, чтобы бОльшие риски, и менее капиталоемкая. Кому интересна эта тема, я записал на своем канале на Ютубе большое видеоинтервью с экспертом по инвестициям в сайты — Андреем Гиацинтовым.

В начале сюжета плохой звук пару минут, так как сдох микрофон. если раздражает, можно перемотать, в описании есть таймкоды по темам.

Латентная проституция

- 16 декабря 2018, 11:18

- |

Увы и ах. Деньги в нашей жизни это 90 процентов всего. За них можно вылечиться, обучиться и иметь при себе всегда красивых молодых девочек.

Так получилось, что с 23 до 30 лет я почти все время просидел дома, непрерывно работая и пытаясь вырваться из оков бедности. К моему счастью, это удалось сделать достаточно быстро и уже будучи 24 летним парнем мне удалось приобрести квартиру 100 метров, где был мой кабинет и отдельный мини спортзал.

Теперь мне 32 и можно сказать, что я наконец то вышел в люди.

«И вот евгений на свободе

Острижен по последней моде

Как денди лондонский одет

И наконец увидел свет»

Писал по памяти

Переехав в сочи я сперва несколько ошалел и был несказано удивлён. Мое воображение было потрясено обилием в нашей жизни латентных проституток. Это когда девочка готова жить и обслуживать кого и как угодно за деньги.

По своему опыту общения, потенциальных латентных проституток среди девочек в этой жизни процентов 70. Причём половина из этих 70 этого даже не отрицают, а другая часть тщательно скрывает, стараясь уйти от людского неодобрения.

( Читать дальше )

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

Как платить налог с депозитарных раписок?

- 23 ноября 2018, 19:14

- |

Вопрос:

Коллеги, расскажите, пожалуйста, как платить налоги с дивидендов по Русагро? Нигде не могу найти какой-нибудь инструкции…

Ответ:

Я беру в банке выписку со счета, на который поступали дивиденды в валюте за весь календарный год с мокрой печатью.На сайте ФНС в личном кабинете захожу на вкладку для уплаты 3-НДФЛ и там скачиваю программу «Декларация»( за 2018 год программа появится на сайте в конце января) и заполняю, используя информацию из выписки по датам, суммам и эмитентам. Программа автоматически рассчитывает сумму налога для уплаты.Распечатываю декларацию в двух экземплярах и сдаю в налоговую с приложением выписки из банка.Вторую копию оставляю себе с отметкой налоговой об принятии декларации.Жду, когда пройдет кам.проверка и оплачиваю налог.Можно декларацию заполнить прямо на сайте в электронном виде.Мне привычнее и спокойнее в бумажном.Платил так за 2016 и 2017 годы, без проблем

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал