Избранное трейдера RKS_01

О стационарности биржи.

- 11 августа 2021, 20:06

- |

Ну, ладно, давайте подумаем, что же на рынке стационарно? В общем, на рынке более-менее стационарен состав участников, и, стало быть, их реакция на происходящее на рынке.

Выделить эту стационарность не просто, а очень просто. Проводим реал-тайм линию регрессии, строим вокруг нее канал ± СКО, и убеждаемся, что этот канал стационарен на оч длительном интервале.

Итак, рынок стационарен относительно реакции участников торгов.

Вам мешала только нестационарность? — все, мы от нее избавились. Теперь ничто не должно мешать вашей прибыльной торговле.)

- комментировать

- 964 | ★2

- Комментарии ( 14 )

Выступление Александра Горчакова на Встрече трейдеров и инвесторов

- 11 августа 2021, 11:15

- |

( Читать дальше )

Проверьте ваш накопительный пенсионный счет. Мощная афера с пенсиями

- 27 июля 2021, 19:57

- |

Наш Левиафан продолжает удивлять. Повышение пенсионного возраста — это лишь один из подарочков нашего «социального государства» будущим пенсионерам. Вчера я узнал, что мои личные пенсионные накопления перевели из государственного ПФР в частный НПФ после подделки документов. Начал копать, и чем дальше я разбирался в теме, тем выше поднимались мои волосы. Я конечно многого ожидал от наших властей, но не представлял, что они допустят подобный беспредел.

СК РФ установил, что накопления 500 тысяч граждан в 2017-2018 годах перевели из системы ПФР в частные фонды «Согласие», «Социум» и пр. после фальсификации документов на перевод. Я полагаю, в реале таких людей не меньше полутора миллионов, судя по тому, что никому не известные фонды «Согласие ОПС» и «Согласие» в 2016–2018 годах привлекли более 1 млн человек, а ведь именно эти фонды замечены в массированной подделке документов.

( Читать дальше )

А штаты то перекуплены

- 27 июля 2021, 15:30

- |

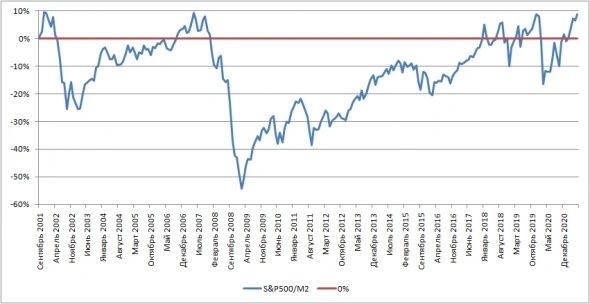

https://smart-lab.ru/blog/586914.php

С тех пор «много воды утекло» и мне по ощущениям казалось, что рассмотренный там показатель упал и находится ниже нуля. А вот и нет: на 01.05.2021 он вышел в положительную зону и находился совсем недалеко от уровня, с которого начались падения 2008-го и 2020-го.

Отмечу, что с момента расчета S&P500 вырос на 5,2% и, если М2 за тот же период выросла не больше, чем на 1%, то мы в точности попадаем на уровень начала падений 2008 и 2020. Так что сейчас с покупками штатов я рекомендую повременить.

UPD. Обновил данные с учетом только что вышедших данных об М2 на 01.06.2021 и заодно уменьшил масштаб для наглядности

( Читать дальше )

О распределении приращений логарифмов H+L дней («давно я не брал в руки шашек»)

- 28 мая 2021, 20:29

- |

Это исследование я сделал под влиянием бурной дискуссии на форуме о распределении «хвостов» приращений логарифмов цен, возникшей, казалось, на «пустом месте»: насколько корректны доверительные интервалы для оценок параметров линейной регрессии в альфа-бета модели?

Кроме указанной ссылки, дискуссия продолжилась в еще двух ветках: тут и тут.

Действительно, эти оценки в классическом случае строятся на основе центральной предельной теоремы для статистик оценок параметров линейной регрессии. Однако, как я уже писал на смартлабе, необходимым условием которой является скорость роста дисперсии суммы слагаемых как О(N), N – число слагаемых, а для быстрой сходимости в центральной области еще и требуется конечность абсолютного третьего момента любого слагаемого (если говорить о сходимости на всей прямой, включая «большие уклонения», то еще требуется и конечность всех моментов отдельных слагаемых). Однако эти условия не выполняются для части распределений Парето и Стьюдента с полиномиальной скоростью убывания «хвостов» и поэтому для «хорошего» приближения суммы таких слагаемых нормальным законом требуется очень большое число испытаний, которых, как правило, в альфа-бета модели, построенной на дневных данных, нет. А значит традиционные методы построения доверительных интервалов для оценок параметров этой модели «не работают».

( Читать дальше )

Volume profile the insider's guide to trading / Профиль объема руководство инсайдера по торговле / Часть 4

- 06 мая 2021, 04:31

- |

Торговые установки профиля объема

Теперь я покажу вам торговые установки, которые я использую в своей повседневной торговле. Это основные, основные установки, которые я использую. Я никогда не вступаю в сделку, если нет ни одной из этих установок.

Все установки можно использовать с любым таймфреймом. Я предпочитаю 30-минутные графики для внутридневной торговли, 240-минутные или дневные графики для свинговой торговли и дневные и месячные графики для планирования долгосрочных инвестиций.

Установка профиля объема №1: Установка накопления объема

Как я уже говорил ранее в этой книге, крупные институты, которые перемещают рынок и манипулируют им, создают свои огромные торговые позиции в боковых каналах ценового действия (областях вращения).

После того, как они накопят достаточно объемов, то есть после того, как они полностью войдут в свои позиции, они начнут сильную и агрессивную активность по покупке или продаже, чтобы сдвинуть цену. Они стремятся сдвинуть цену в направлении своих вновь накопленных позиций. Исходя из этого, мы знаем, что, если существовал боковой ценовой канал, за которым следовал значительный восходящий тренд, сильные покупатели накапливали свои покупательские позиции в ценовом канале. Если, с другой стороны, был боковой канал, за которым последовала сильная распродажа, то мы знаем, что сильные продавцы были ввод своих позиций на продажу в канале.

( Читать дальше )

Гребанный дурдом ч. №2 или как стать миллиардером.

- 24 апреля 2021, 16:19

- |

smart-lab.ru/blog/690674.php

Продолжение на эту же тему.

Для осознания реальности стремительного обогащения инструкция будет базироваться на реальных фактах.

1. Декабрь 2018 года. Алекс Честерман, 48-ми летний британский предприниматель, лауреат премии «Предприниматель года 2013» аудиторско-консалтинговой компания Ernst & Young принимает решение запилить прорывной и революционный стартап. Театр начинается с вешалки, а успешная компания — с имени. После долгих размышлений очень красивое название «Pets.com» было отброшено (часть суперуспешных инвесторов эпохи Доткомов еще жива), поэтому новая компания регистрируется как «Cazoo». Первый шаг сделан, теперь с год надо думать, чем же таким выгодно торговать в Интернете…

2. Декабрь 2019 года. Золотая жила найдена, это торговля подержанными британскими автомобилями! Lookers Plc, традиционный британский автомобильный дилер, оценивается в 420 млн фунтов стерлингов. Глядишь и новая компания выйдет на уровень капитализации в пару-тройку десятков миллионов фунтов стерлингов… Найдена и прорывная технология – купленный в Интернете автомобиль доставляется прямо к двери. Если клиенты недовольны, они могут вернуть его обратно без каких-либо вопросов. Запущена e-commerce платформа по продажам, процесс пошел!

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 56 )

Bashkir возвращение | Провал на ЛЧИ 2020 | 465% за 365 дней | Мысли и планы

- 17 апреля 2021, 14:36

- |

Много воды утекло с моего последнего поста. Это время я посветил «перестройке» себя как трейдера и ментальной разгрузке от накопившейся усталости. Пора подводить небольшие итоги и обсуждать мои ошибки (хейтеры бегите за попкорном:)). Поехали...

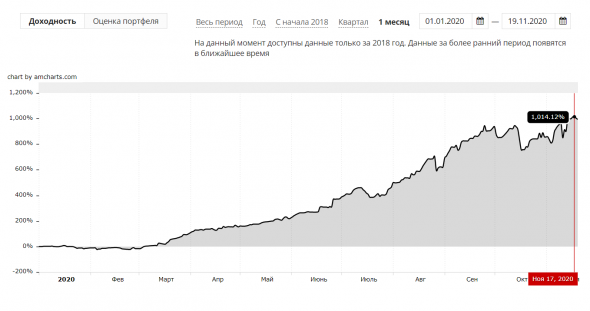

В своем первом посте Трейдер Bashkir | ЛЧИ 2019 г. | Цель 1000% за 2020 г. я поставил максимально амбициозную для себя цель в 1000% за 2020 г. По факту я достиг этой цели к 18.11.2020 г. (Рис 1) Но затем на моем счете пошла «коррекция» и этот результат на данный момент я не считаю достижением поставленной цели.

Далее я буду ориентировать Вас только на график доходности этого же счета но уже на COMON. Это объективно, и у меня есть претензии к расчету доходности в личном кабинете Финама. Начало счет на COMON берет от 19.04.2020 г. Сумма на счете на тот момент была в районе 1 300 000 р. (справочно). На данный момент график доходности за неполные 365 дней выглядит так…

( Читать дальше )

Опционы. Выбор дельты для дельта-хеджа

- 12 апреля 2021, 17:54

- |

Я решил использовать возможности своего софта и базу данных с целью сравнить различные подходы к решению этого вопроса.

Существует мнение, что классическая дельта плохо подходит для хеджа опционных конструкций.

Требуются поправки, учитывающие движение улыбки после изменения цены базового актива.

Обычно в анализ включают горизонтальное смещение улыбки, что выливается в полное или частичное использование sticky delta.

Реже говорят об учете вертикального смещения улыбки.

Популярны также разговоры о том, что при хедже греки должны быть фиксированы, чтобы избежать лишней торговли на дрожании улыбки.

В этом случае обычно используют некую усредненную или прогнозную форму кривых волатильности.

Я реализовал по своему эти подходы и выполнил их сравнительный анализ.

В данной статье не затрагиваются вопросы о поиске оптимального шага или лучшего таймфрейма для дельта-хеджа.

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал