Избранное трейдера Александр Румянцев

Системно тестируем аномалии на Python. Релиз библиотеки Portfolio Quantitive Research (PQR)

- 13 мая 2021, 17:42

- |

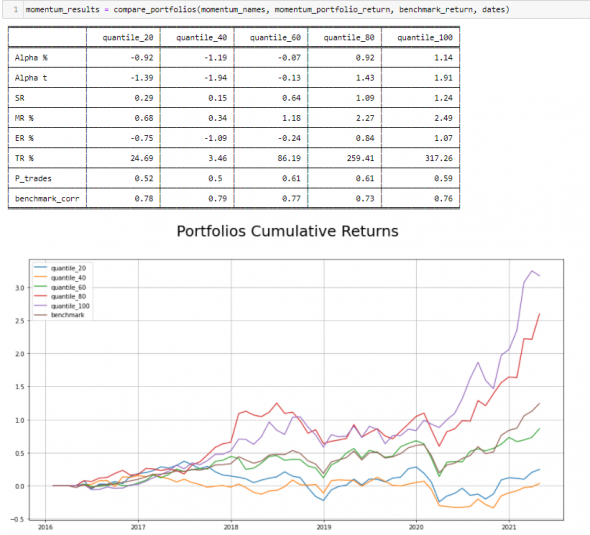

Привет! Сегодня не про результаты, а про методы. Закончил писать базовый функционал библиотеки для количественных исследований. Вот что из него можно выжать:

- Моделирование портфелей по кросс-секции и временным рядам;

- Квантильная методика формирования портфелей в % от выборки или фиксированное число инструментов;

- Возможность гибко задавать веса в портфеле по дополнительному фактору (почти smart beta);

- Можно вырывать данные для аналитики на каждом промежуточном этапе: сделки, размер позиций, комиссии, доходность портфелей;

- Возможность относительно точно учесть комиссионные расходы;

- Пока самая простая визуализация и метрики.

Как выглядит итоговая отрисовка:

Небольшая предыстория или зачем писать свой тестер

Не являясь базовым программистом, я пользовался готовыми решениями для бэктестов и особенно долго засиживался на платформе Quantopian. В прошлом году компания не получила нового транша от инвесторов и объявила о закрытии. Вместе с ней сгинул и весь написанный код, а знания синтаксиса несуществующей платформы близки по полезности к 1С-программированию при переезде в долину.

Поработав с другими сервисами, понял, что их существенные недостатки можно разделить на 3 группы:

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 19 )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

ОТЧЕТ О ДВИЖЕНИИ СРЕДСТВ. Что надо сделать кроме уплаты налогов, чтобы спать спокойно.

- 13 марта 2021, 11:32

- |

Приветствую, уважаемые инвесторы!

Если вы налоговый резидент РФ (проживали в предыдущем календарном году более 183 дней на территории РФ) и у вас есть иностранный брокерский счет, то чтобы спать спокойно, вам нужно не только платить налоги, но и соблюдать остальные законы РФ, направленные на создание полного контроля над нами безобидными хомяками инвесторами.

Разберем сегодня практический пример подготовки для налоговой инспекции отчета о движении средств. Напомню, что в 2020 году были внесены поправки в закон 173-ФЗ требующие соответствующих отчетов и уведомлений не только с владельцев зарубежных банковских счетов, но и с владельцев счетов открытых у зарубежного брокера. Ранее, как лицо имеющее счет в Interactive Brokers я отчитывался перед налоговой инспекцией только за полученные доходы (в виде декларации НДФЛ-3). Начиная с 2021 года дополнительно требуется:

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

Собрал самое полезное про анализ и торговлю! Бери и изучай

- 27 октября 2019, 18:13

- |

В сети куча информации, у меня самого на канале более 100 видео, но сил и времени разобраться со всем этим часто нет, поэтому я хочу посоветовать Вам посмотреть несколько очень полезных видео, которые однозначно продвинут вас в понимании рыночных движений! Они помогли уже не одной сотне людей! Один из последних комментов у меня в вк:

1. Самое важное, что нужно понимать, рынок — аукцион между покупателями и продавцами. График — это взаимодействия людей, как их понимать через активность той или иной стороны! Главное видео на канале!

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

Команда Тинькофф проверяет календарный эффект

- 26 августа 2019, 11:39

- |

Привет!

Трейдеры часто говорят о так называемом Turnaround Tuesday («разворотный вторник») — это эффект восстановления американского рынка во вторник после падения в понедельник.

Мы решили проверить, работает ли этот эффект на дневных данных, на примере ETF на S&P 500. Мы замерили данные c 2001 года.

Что делаем: под закрытие каждого торгового понедельника с 2001 года покупаем ETF на S&P 500, если цена ETF ниже цены закрытия торгов в пятницу. Фиксируем результат на окончание торгов во вторник.

Зеленым изображена доходность стратегии, синим — доходность индекса S&P 500 (все без учета дивидендов)

Что получили: доходность, сопоставимую с индексом S&P 500, со значительно меньшими просадками в срок с августа 2001 по август 2019 года. Общее число сделок за этот период — 407, средняя доходность одной сделки — 0,21%, доля положительных сделок — 58%.

( Читать дальше )

Python: поиск поддержки и сопротивления

- 24 августа 2019, 17:20

- |

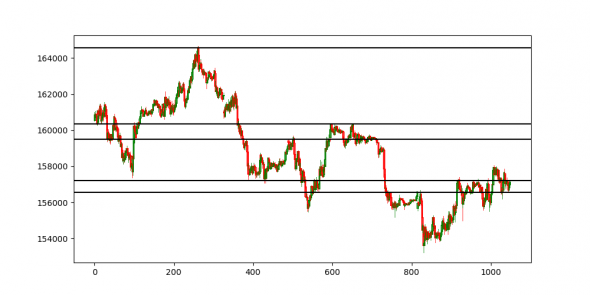

Там пара алгоритмов для поиска уровней, один алгоритм для скоринга и возможность отрисовать уровни на чарте.

Общая концепция такая:

1. Ищем разворотные точки

2. Обучаем Agglomerative Clustering, собираем уровни из точек

Находит оно примерно следующее:

Юзайте в общем. Работает на Python 3.6+

Когда не лень выкладываю что-то по трейдингу в телегу

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал