Избранное трейдера Алекс Смирнов

Реквием по инвестициям: инвесторы с смотрят, как их акции ОВК падают в 10 раз

- 20 октября 2023, 19:20

- |

Те акции, что уже упали на 70% в скором времени могут упасть ещё в 10 раз.

Нынешний инвесторы, казалось бы, видели уже всё, однако нет. И речь сейчас не об обладателе кубка по нахлобучиванию акционеров — ВТБ. Сегодня этот кубок переходит к компании ОВК. Как так получилось?

Компания ОВК уже несколько лет подряд получает прибыль. Правда отрицательную:

( Читать дальше )

- комментировать

- 11.1К | ★2

- Комментарии ( 21 )

Сбер приготовился к прыжку?

- 20 октября 2023, 18:16

- |

Сам Сбер не держу, но по технике все выглядит так, что Сбер собрался к прыжку.

Хотя эта штука и пилит по сути уже 4 месяца, время от времени случается беспричинный вынос, подобно тому, который был 31 июля.

Технически похоже что всё уже готово.

Что будет триггером — хз, возможно опять без всяких причин.

Сбер в последние месяцы — бумага для очень терпеливых ребят

Цинизм американской геополитики: "пусть соседние народы убивают друг друга - это принесет нам дивиденды" - Байден

- 20 октября 2023, 18:09

- |

Байден цинично сказал накануне в интервью CNN: «Помощь Украине и Израилю — это разумная инвестиция, которая принесет дивиденды для американской безопасности на протяжении поколений — Джо Байден»

По факту конечно это должно звучать так:

«Нашим военно-промышленным компаниям выгодно провоцировать войны то там то сям в мире, а потом продавать им своё оружие».

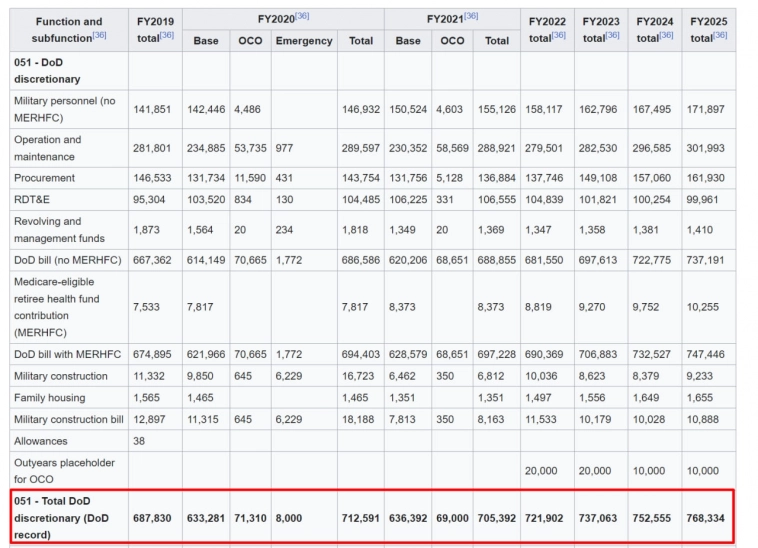

Очевидно, что мир без войны не выгоден американскому ВПК, который сжирает из бюджета >$700 млрд ежегодно.

Ведь на США никто не додумается нападать, а такие астрономические расходы как-то нужно оправдывать.

Расходы бюджета США на оборону и прогноз

Так что кто является основной осью зла в мире нетрудно догадаться.

Впрочем это не новость, эта ситуация длится десятилетиями.

Жаль что справедливость в этом мире никак не наступит😢

Когда уже б… этот бумеранг прилетит назад?

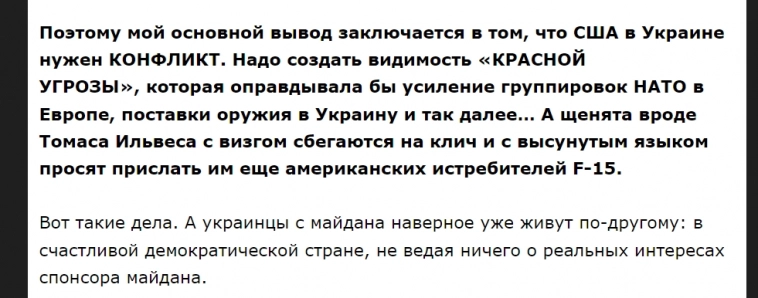

Ровно об этом же я писал 10 лет назад в заметке "США экспортирует конфликт. Печальная реальность", естественно ничего не поменялось:

Облигационный исход

- 20 октября 2023, 17:07

- |

Последние лет 20 доходность трежерей была ниже, чем прибыльность компаний (E/P для индекса S&P 500). Все согласно классической теории. Поскольку акции — все-таки имеют бОльший риск, чем государственные облигации, значит, необходима премия к доходности за риск.

Посмотрим на сами значения. Для наглядности временной масштаб везде одинаковый — 20 лет. Доходность индекса в среднем была порядка 4.7%

Сейчас, к слову чуть ниже (рынок слегка дорог).

( Читать дальше )

Анонс размещения дебютного выпуска облигаций МФК Мани Капитал (ruBB-, объем 150 млн руб., ставка купона на первые 6 месяцев - 21%)

- 20 октября 2023, 15:24

- |

МФК Мани Капитал — новый эмитент на публичном долговом рынке.

Мани Капитал специализируется на выдаче займов представителям микро-, малого и среднего бизнеса из различных отраслей экономики. В отличие от МФК, кредитующих физических лиц, МФК для бизнеса не так часто представлены на облигационном рынке.

По состоянию на 30 июня 2023 года портфель компании достиг 2,17 млрд руб. Подробнее про структуру портфеля, основные финансовые показатели и компанию — в презентации выпуска

Обобщенные параметры выпуска МФК Мани Капитал:

— Кредитный рейтинг эмитента: ruBB-

— Сумма размещения: 150 млн руб.

— Срок обращения: 3 года

— Лесенка купонных ставок:

- 21% в 1-6 купонные периоды;

- 18% в 7-12 купонные периоды;

- 16% в 13-18 купонные периоды;

- 15% в 19-36 купонные периоды

— Дата размещения 24 октября.

— Организатор ИК Иволга Капитал

Только для квалифицированных инвесторов. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

Индия выступает против требований России платить за нефть в юанях — Bloomberg

- 20 октября 2023, 14:59

- |

Индийская нефтяная корпорация, крупнейший государственный нефтеперерабатывающий завод, в прошлом платила юанями за российскую нефть, хотя с тех пор правительство запретило это делать. У России есть избыточное предложение рупий, которые она изо всех сил пытается использовать, в то время как ее спрос на юани резко вырос в прошлом году, поскольку экономика становится все более зависимой от импорта Китая. Российские предприятия проводят большую часть своей торговли в юанях, причем китайская валюта в этом году заменила доллар как наиболее торгуемую валюту в России.

( Читать дальше )

Минфин США забрал "кэш"

- 20 октября 2023, 14:17

- |

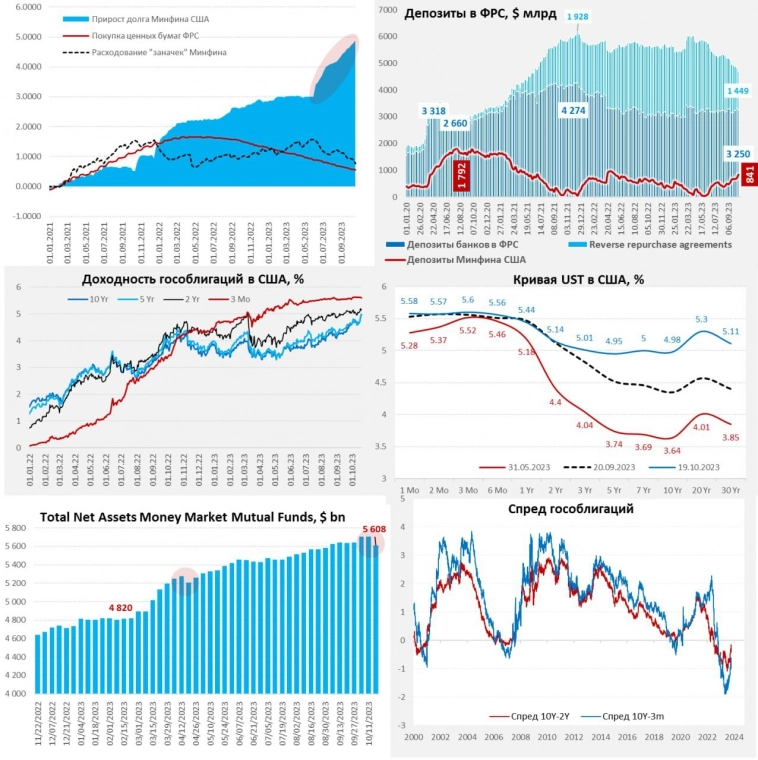

ФРС на неделе сократила портфель гособлигаций на $15 млрд и уже прилично не доходит до плана QT – побаивается. Зато Минфин США разгулялся, нарастив остатки на счетах в ФРС до $841 млрд, т.е. забрал из финансовой системы сразу $128 млрд за неделю. Это неделя, когда платятся основные налоги, в дополнение к бюджету США, нарастившему долг на 78 миллиардов долларов за неделю (расчеты по аукционам были 16 октября). Около $81 млрд было компенсировано сокращением объема обратного РЕПО с ФРС до $1,448 трлн ($1,114 трлн RRP c ФРБ Нью-Йорка), но этого не сохранилось, поскольку средства банков на счетах в ФРС сократились на $65 млрд за неделю.

Госдолга стала больше на рынке, а ликвидность и долларовая кэша меньше . Внешние фонды денежного рынка в такой ситуации сильно «похудели» — из них ушло $99 млрд за неделю. Такая ситуация характерна для «налоговой недели» в США, но даже в конце концов, когда платятся годовые налоги отток из MMF, было гораздо скромнее.

( Читать дальше )

Единственный выиграл 6 чемпионатов по трейдингу и рассказал как это сделал

- 20 октября 2023, 13:35

- |

Доброго дня, коллеги, биржевые спекулянты и инвесторы. Готовлюсь к конференции по инвестициям 28 октября и пересмотрел мое же интервью с TATARIN30, которое он любезно дал в июне 2022 года на нашей питерской конференции. Видос до этого момента был только в платном доступе, сегодня я выложу бесплатно на своем ютуб канале. А здесь я хотел сделать для вас конспект идей из этого видео...

Итак, тезисы:

Кол-во лонгов и шортов примерно совпадает.

Часто покупает на максимумах.

Сигнал к тому чтобы обратить внимание на акции — рост объемов.

Надо смотреть на настроение в акциях, сентимент. Оцениваю по графику/стакану.

Можно оценивать характер затухания колебаний акций.

Мало кто ведет статистику закономерностей, как акции отрабатывает.

Например, статистику дивидендных отсечек.

Шлаки торгует.

Форумы и телеграммы не читает. Обо всем говорит график и стакан.

Входит и выходит из сделок заявками айсберг.

Есть стратегии которые перестали работать, например утренние сессии перестали работать, когда их убрали. Остальные все работают.

Одна из стратегий:

( Читать дальше )

Может ли миллиардер Тимофей писать как вчерашний школьник?

- 20 октября 2023, 12:45

- |

И употребляет довольно странный лексикон — лохи, взад, вальнули, жижа. Может ли с таким лексиконом Тимофей стать когда-нибудь миллиардером? Ну теоретически да, но почему-то те, которые встречались мне, говорили иначе, практически не употребляя подобные слова.

Давайте сравним два варианта:

1. ОВК конечно тормозит не по-детски. Какие-то лохи продолжают покупать бумагу по 100 рублей, тогда как на допэмиссии им дадут купить бумагу по 9 рублей)))

2. ОВК падают не так сильно, как могли бы в их текущей ситуации. Находятся покупатели на уровне 100 рублей, хотя после допэмиссии цена акций тут же упадет до 9 рублей. Нас это немного удивляет.

После какого из них Вы примете к сведению информацию как экспертную? А захотите купить подписку на аналитику Мозговика?

В принципе, босс может сказать своей секретаршей — «Напиши этим чухонцам, что.уй им, а не 20%, пусть хлеборезкой еще раз поработают», которые она сразу затранслирует в «Уважаемые финские партнеры! К огромному сожалению, Ваше предложение вынуждены отклонить, но мы не теряем надежды достичь консенсуса в более поздней перспективе». Так что Тимофей, тебе срочно нужен «переводчик» на приличный язык.

( Читать дальше )

Что говорят ставки денежного рынка о будущей КС

- 20 октября 2023, 11:29

- |

На денежном рынке в России есть две основные ставки — RUSFAR и RUONIA. Через форвардную кривую RUSFAR и свопы на RUONIA (ROISFIX) аналитики оценивают ожидания рынка относительно траектории ключевой ставки в ближайшем будущем.

Особенно это актуально сегодня, когда короткий конец кривой ОФЗ торгуется значительно ниже КС из-за отсутствия предложения новых коротких выпусков от Минфина и поэтому является плохим инструментом (в текущем периоде) прогнозирования будущей ставки.

Чем эти ставки отличаются друг от друга

RUSFAR — это ставка, которая рассчитывается на основе операций РЕПО с центральным контрагентом, которые обеспечиваются клиринговыми сертификатами участия. Является показателем справедливой стоимости ОБЕСПЕЧЕННЫХ денег. Рассчитывается на пять сроков: овернайт, неделя, две недели, один месяц и квартал. Но фактически индикативными можно считать только сроки овернайт и одна неделя, т.к. на остальных практически нет сделок (нет ликвидности), соответственно они не могут служить качественными индикаторами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал