SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ugfx

Минфин США забрал "кэш"

- 20 октября 2023, 14:17

- |

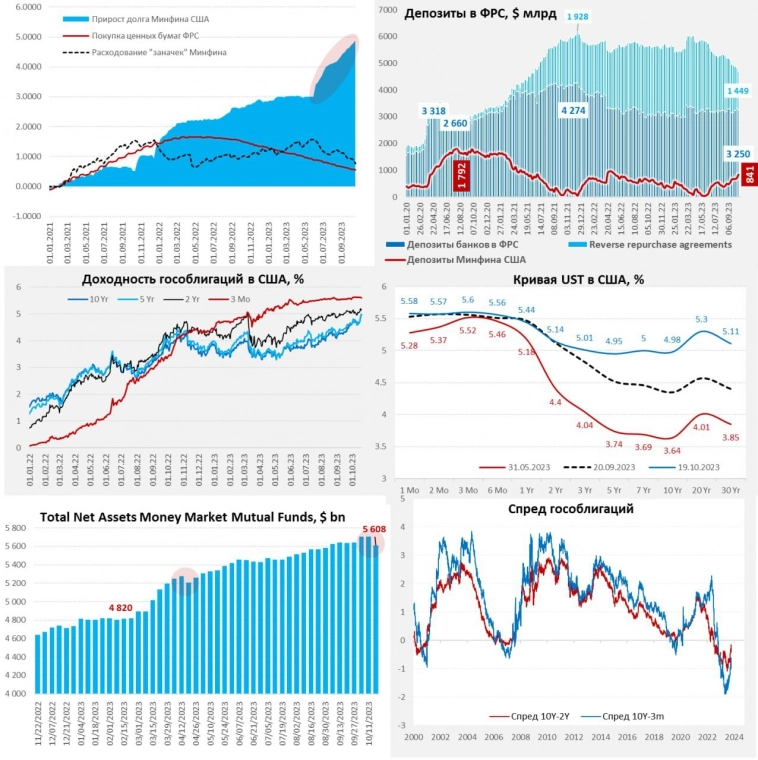

ФРС на неделе сократила портфель гособлигаций на $15 млрд и уже прилично не доходит до плана QT – побаивается. Зато Минфин США разгулялся, нарастив остатки на счетах в ФРС до $841 млрд, т.е. забрал из финансовой системы сразу $128 млрд за неделю. Это неделя, когда платятся основные налоги, в дополнение к бюджету США, нарастившему долг на 78 миллиардов долларов за неделю (расчеты по аукционам были 16 октября). Около $81 млрд было компенсировано сокращением объема обратного РЕПО с ФРС до $1,448 трлн ($1,114 трлн RRP c ФРБ Нью-Йорка), но этого не сохранилось, поскольку средства банков на счетах в ФРС сократились на $65 млрд за неделю.

Госдолга стала больше на рынке, а ликвидность и долларовая кэша меньше . Внешние фонды денежного рынка в такой ситуации сильно «похудели» — из них ушло $99 млрд за неделю. Такая ситуация характерна для «налоговой недели» в США, но даже в конце концов, когда платятся годовые налоги отток из MMF, было гораздо скромнее.

Неудивительно, что на такой долгой неделе рынок США жестко провалился, акция досталась на оттоке «кэша» из системы. Доходность десятилеток подскочила до 5%, а в целом длинный хвост кривой госдолга улетел на 25-30 б.п. вверх за неделю, а с момента повышения потолка госдолга более, чем на 120-130 б.п. Инверсия инвестируется быстрее ожидаемого в первую очередь из-за высокого дефицита и прироста госдолга.

Если учесть, что в Минфине США сформировался избыточный «кэш» на счету (план $750 млрд), давление со стороны выпуска нового долга может немного снизиться. Хотя в середине ноября может случиться случайное событие в правительстве, это может добавить немного неопределенности, но в данный момент давление на долговой рынок со стороны новых размещений должно немного сократиться.

@truecon

5.4К |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- втб

- Германия

- госдолг США

- денежная масса России

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- ЕС

- ЕЦБ

- золото

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- недвижимость

- нефть

- облигации

- отчеты РСБУ

- ОФЗ

- пошлины США

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- сбербанк

- ставка

- ставка фрс сша

- ставки

- США

- торговые войны

- Турецкая лира

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- экспорт нефти из России

- Эльвира Набиуллина

- юань

- Япония