Блог им. ugfx |Пара моментов из декабрьского обзора рисков финансовых рынков Банка России

- 18 января 2024, 18:37

- |

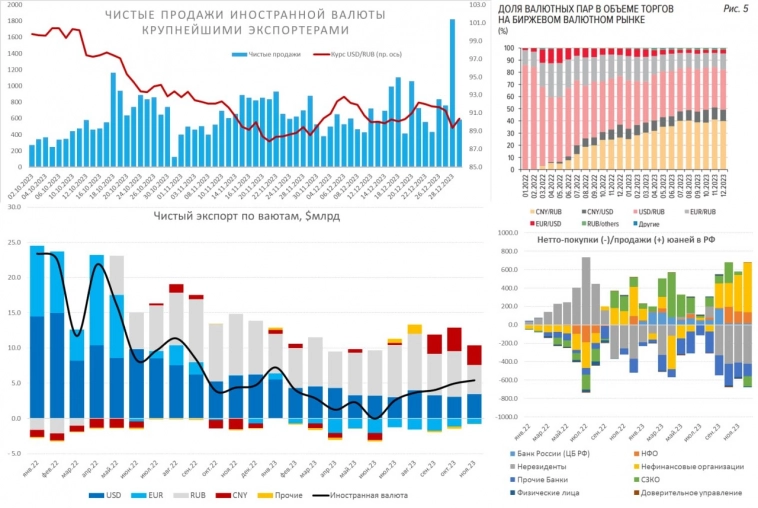

✔️ Объем чистых продаж валюты крупнейшими экспортерами вырос с $13.9 млрд в ноябре до $14.8 млрд в декабре, причем 28 числа продали сразу $1.8 млрд, что двинуло курс сразу на пару рублей.

✔️ Население активно покупает валюту третий месяц подряд, объем чистой покупки в декабре составил почти 179 млрд руб., покупали в основном доллары и евро.

✔️ Основной покупатель юаня на биржевом и внебиржевом рынке – это нерезиденты и «прочие банки», хотя в этот раз и СЗКО немного купили.

✔️ Доля юаня в биржевых торгах немного снизилась (с 46.2% до 44.6%), зато выросла в небиржевых (с 31.5% до 34.5%). Доля в валютных депозитах физлиц выросла до 17.4%, доля в валютных депозитах компаний достигла 51%, доля в общем объеме валютных кредитов выросла до 31.6%.

✔️ В экспорте доля юаня составила 34.5%, в импорте – 36.4%, а доля рубля снизилась в экспорте до 35.3%, а в импорте выросла до 32.5%. В результате этогочистый экспорт в валюте вырос до максимума с января и составил $5.4 млрд, в т.ч. $2.8 млрд – это юани, а в рублях снизился до $4.1 млрд.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Блог им. ugfx |Докатились до дефицита ликвидности

- 14 ноября 2023, 11:37

- |

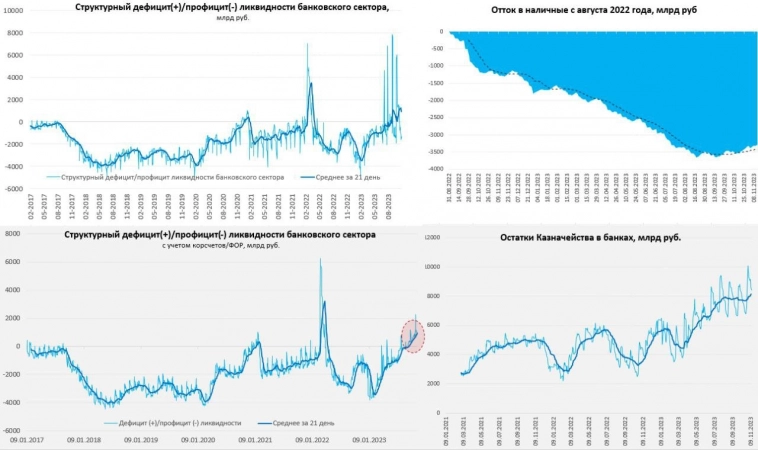

Банк России немного переформатировал отчет по ликвидности, учёл ФОР/корсчета и стало очевидно, что банки докатились до дефицита ликвидности.

Текущий период усреднения обязательных резервов заканчивается 14 ноября, в последние месяцы банки активно закрывали дефицит привлекая у ЦБ триллионы (5-7 трлн руб. ) по «старой» ставке до повышения и размещая на корсчет в ЦБ. Это позволяло формально сглаживать структурный дефицит ликвидности. Но в текущем периоде усреднения все будет по-настоящему, т.к. он закончится до ближайшего заседания по ставке 15 декабря. Так что тот «фиговый листок», которым прикрывались банки придется убрать.

В итоге мы увидим реальную картинку уже в рынке, когда структурный дефицит ликвидности около 1 трлн руб., который придется закрывать через фондирование в ЦБ, но уже по фактической ставке. Частично это будет компенсироваться возвратом наличных в систему, но учитывая, что доля наличных рублей в денежной массе близка к минимумам (19%) – то это скорее всего даже не перекроет изъятия ликвидности Минфином в ФНБ в рамках бюджетного правила (0.6 трлн руб.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс