Блог им. ugfx |Банк России опубликовал обновленный консенсус аналитиков

- 18 апреля 2024, 22:05

- |

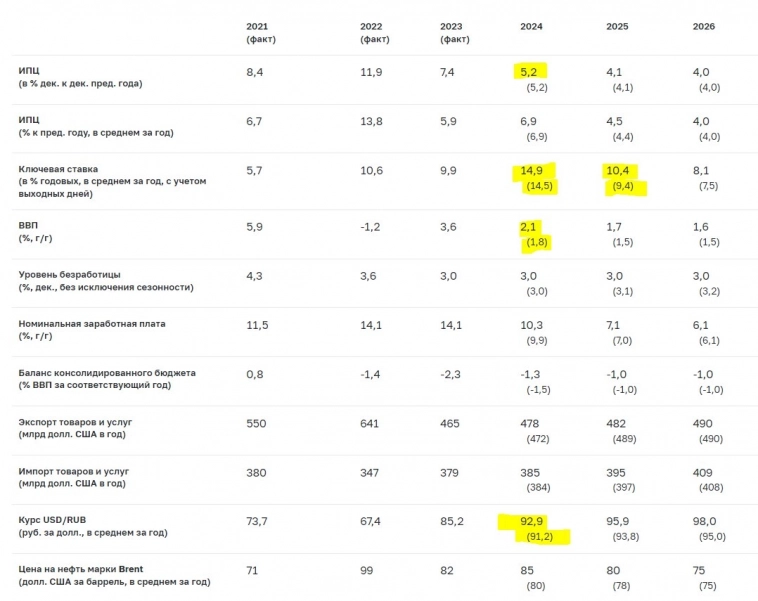

Изменения на самом деле не очень большие, выросли ожидания по средней ставке на 2024 года с 14.5% до 14.9% (равноценно 12% на конец года), но при том, что аналитики не верят в прогноз по инфляции и ожидают на конец года 5.2%. Несколько ухудшился прогноз по курсу рубля с 91.2 до 92.9 руб./долл. и чуть подрос прогноз по росту ВВП с 1.8% до 2.1%.

Диссонанс сохраняется, хотя большинство понимает, что вернуть инфляцию к цели 4-4.5% г/г, мягко говоря, сложно. Сохраняются ожидания, что Банк России с этим смирится и начнет быстрее, чем заявлено в его же прогнозе, снижать ставку (средняя ставка 14.9% предполагает снижение к концу года до 12%).

При этом, на середину апреля уже половина годового плана по инфляции выполнена (с начала года 2.25%), а после мартовского затишья инфляция в апреле ожидаемо усиливается...

В марте, по оценке Банка России, сезонно-сглаженная инфляция составила скромные 0.39% м/м (4.5% saar) и 7.7% г/г, но в первой половине апреля инфляция ускорилась до привычных для последних месяцев ~6% в годовом выражении (saar), примерно там же и мартовская базовая инфляция (6.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. ugfx |Банк России опубликовал очередной "Обзор рисков финансовых рынков", что в нем интересного:

- 12 марта 2024, 14:54

- |

✔️ Крупнейшие экспортеры сократили продажи валюты в феврале с $12.9 млрд до $10.4, что отчасти может быть связано со снижением экспортной выручки, отчасти с уходом избыточных продаж обусловленных дивидендами в конце года. Достаточно слабые продажи экспортеров были в середине месяца в период китайского Нового года. Календарный фактор снова играл роль – продажи резко активизировались к дате уплаты налогов, что укрепило рубль.

✔️ В январе чистые валютные поступления от экспорта восстановились до $5.4 млрд, из которых $4 млрд – это юани, объем притока которых на наш рынок резко вырос. Доля юаня во внешней торговле выросла до рекордны уровней: экспорт – 40.8%, импорт – 38.5%. Причем рост это был на фоне постоянных разговоров о проблемах в расчетах.

✔️ Продавали юань в январе в основном экспортеры (477 млрд руб.) и Банк России (220 млрд руб.), а покупали нерезиденты (654 млрд руб.) и прочие банки (208 млрд руб.), которые закрывали арбитраж и спрос импорт. Несмотря на достаточно большое предложение юаня на рынке – он не очень то задерживается в финситеме, т.к. население в основном покупает доллар и евро (купили на 90.8 млрд руб.), которые приходят на рынок через закрытие арбитража.

( Читать дальше )

Блог им. ugfx |Прогноз ситуации с ликвидностью банковского сектора

- 29 февраля 2024, 11:34

- |

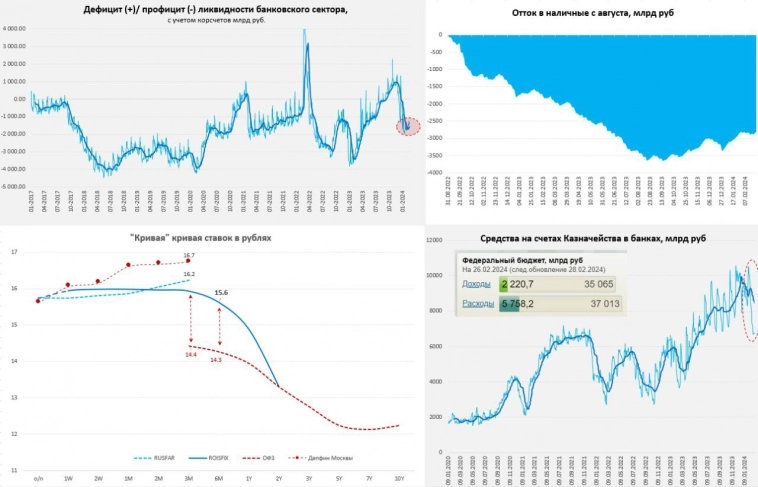

С декабря, после активных расходов из ФНБ, банковский сектор перешел в профицит ликвидности около 1.5 трлн, но на конец 2023 года он был около нуля. Если исходить из того, что около 2.5 трлн руб. ликвидности заберет ЦБ (продажи валюты), еще около 1.2-1.6 трлн уйдет в наличные (ожидания ЦБ), то при условии цены на нефть $80 за баррель (прогноз ЦБ) в рамках бюджетного правила (БП) Минфин должен бы купить в ФНБ по бюджетному правилу валюты 1 трлн руб., но прогноз ликвидности ЦБ скорее предполагает покупки в рамках БП в районе 0.5 трлн руб.(?) … в бюджете базово заложено 1.8 трлн руб. Покупка валюты в рамках БП увеличивает ликвидность банковской системы, как и инвестиции из ФНБ (~1.1 трлн руб.) и расходы вне БП (1.3 трлн руб.) ожидаемые в 2024 году.

Пока же структурный профицит ликвидности остается относительно высоким (1.3 трлн руб. в моменте и ~1.6 трлн руб. в среднем за месяц) на фоне агрессивных расходов бюджета в феврале, которые уже на 26 февраля составили более 3 трлн руб. (в январе расходы были 2.7 трлн руб., в моменте 5.76 трлн руб.).

( Читать дальше )

Блог им. ugfx |Л. Саммерс: ФРС облажалась! Катастрофа неизбежна? Баффет копит кэш и ждёт...

- 27 февраля 2024, 11:10

- |

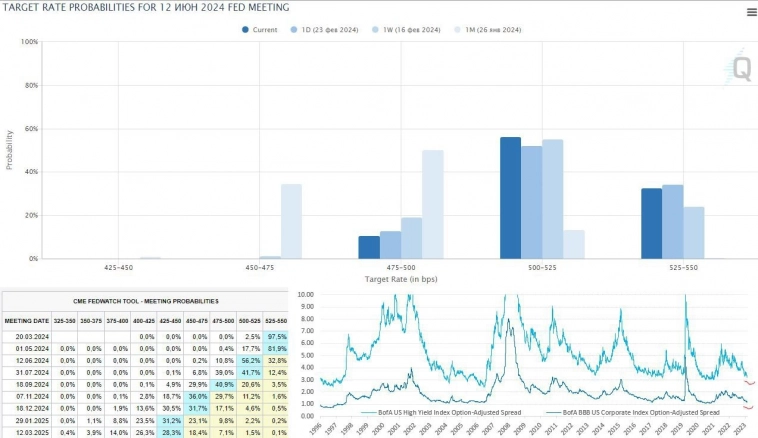

Бывший министр финансов США Л. Саммерс жестко прошелся по ФРС, Пауэллу и Ко… «если бы воздух в ФРС мог говорить – он говорил бы вам: не облажайтесь как А.Бернс и У.Миллер, не облажайтесь как в 1970-е.... и ФРС хорошо постаралась облажаться в 2021 году ... она заявляла, что не будет поднимать ставки до 2024 года, а глава ФРС заявлял, что они даже не думают о повышении ставок...».

Саммерс – это достаточно яркий представитель лагеря «ястребов», при всей его неоднозначности, он высказывает то, что думают сторонники жесткой политики. Когда Саммерс говорит «ФРС облажалась» — он говорит о реальности, хоть и достаточно резко, но в целом правильно. Потребитель столкнувшийся с высокой инфляцией, так, или иначе становится к более чувствительным к ценовым шокам. Это хорошо видно по тем же опросам на тему инфляционных ожиданий – американцы более старшего поколения (старше 59 лет), имеют устойчиво более высокие инфляционные ожидания в среднем на протяжении десятилетия (3.

( Читать дальше )

Блог им. ugfx |В феврале 16%

- 12 февраля 2024, 14:25

- |

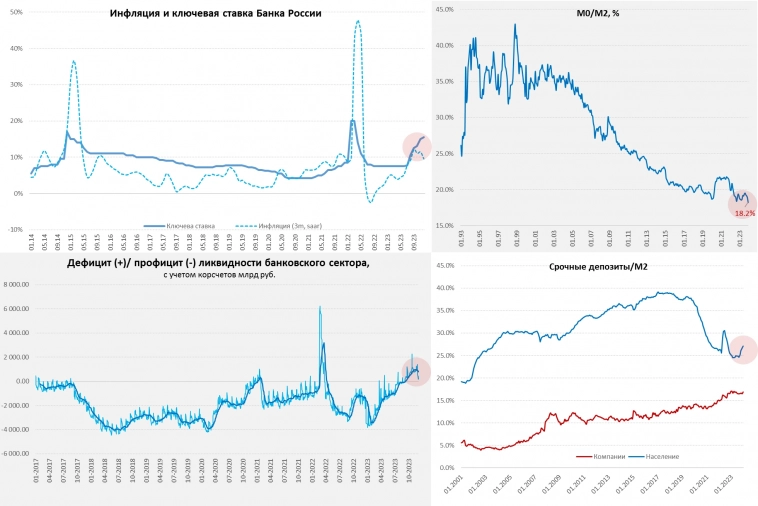

В пятницу запланировано заседание Банка России по ставкам, объективно, относительно самого решения большой интриги нет, скорее есть однозначный консенсус того, что ставка останется на уровне 16%. Вся последняя риторика ЦБ указывает на сохранение ставки в первом полугодии.

✔️ Инфляция временно снизилась в декабре-январе, но за низкой инфляцией I квартала, скорее всего последует, всплеск во II квартале, который будет усиливаться плановой и сильной индексацией тарифов с 1 июля. Инфляционные ожидания населения хоть и снизились до 12.7%, но остаются высокими, ожидания предприятий остаются высокими. Консенсус аналитиков по инфляции хоть и снизился с 5.1% до 4.9%, но это следствие текущего замедления инфляции.

✔️ Проинфляционные факторы сохраняются. Активный рост бюджетных расходов c 32.4 трлн руб. до ~37 трлн руб. (+14%) и дефицит рабочей силы. Вкупе с тем, что значимая часть бюджетных расходов генерируют доходы, но непроизводительны с точки зрения предложения товаров/услуг, будут способствовать повышенной инфляции и сохранению сильной динамики доходов и спроса. Это проинфляционные факторы и никуда в 2024 году они не денутся.

( Читать дальше )

Блог им. ugfx |Большое интервью Э.С. Набиуллиной

- 25 декабря 2023, 18:33

- |

✔️… оглядываясь назад, мы понимаем, что денежно-кредитная политика была мягкой и надо было повышать ставку раньше. Например весной...

✔️ Нам действительно надо убедиться, что инфляция устойчиво снижается, что это не разовые факторы, которые могут повлиять на темп роста цен в конкретном месяце. И поэтому мы анализируем широкий круг показателей. Не только общий индекс роста цен, но прежде всего те показатели, которые характеризуют устойчивость инфляции. Это базовая инфляция, например, темп роста цен без учета волатильных элементов. Темп роста цен по товарам и услугам, которые меньше зависят от курса рубля. И нам надо будет убедиться, что вот такая тенденция по снижению именно устойчивых компонентов роста цен сама по себе устойчивая — устойчивая тенденция снижения устойчивых компонентов.

Нужно будет для этого два или три месяца или больше — это зависит от того, насколько широкий круг показателей, которые характеризуют устойчивую инфляцию, снижается. И, конечно, очень важны инфляционные ожидания. Потому что они высокие и еще выросли, последние опросы показали. Высокие инфляционные ожидания означают инерционность инфляционных процессов. И чем выше инфляционные ожидания, тем, конечно, сложнее снижать инфляцию. Поэтому будем учитывать все показатели…

( Читать дальше )

Блог им. ugfx |Основные ЦБ уже «отстрелялись», в пятницу решение у нас...

- 15 декабря 2023, 10:29

- |

✔️ Инфляция в среднем за три месяца оставалась в районе 11.5% (SAAR), за 6 месяцев 10.4% (SAAR). В декабре ждем приличное торможение инфляции до 7-8% (SAAR), по итогам года инфляция будет ~7.5-.7.6% г/г. В среднем за 4 квартал инфляция будет в районе. Из прогноза ЦБ: инфляции 7.5% г/гм и выше формально соответствует ставка 16=16.5%, а в среднем за квартал будет тогда инфляция 9.5-10% (SAAR), а ставка 14.5%.

✔️ Инфляция в 2024 году: Банк России хочет 4-4.5% на конец года, но, из-за роста бюджетных расходов, повышения тарифов, дефицита рабочей силы и пр. мало кто в это верит: по опросу ЦБ консенсус 5.1% на конец 2024 года. Благодаря Cbonds у нас появился публичный консенсус-прогнозов: на IV квартал 2024 года по инфляции 5.9% при средней ставке по году в 13.5-14% в 2024 году. Широкий консенсус на конец следующего года, что инфляция будет на декабрь 5-6% г/г, в среднем за 2024 год к 2023 году 7-8%. Инфляционные ожидания населения 12.2%.

Формально ставка должна быть в такой ситуации значимо выше нейтральной.

( Читать дальше )

Блог им. ugfx |Пока инфляционная картина никак не располагает ЦБ к мягкости ...

- 16 ноября 2023, 10:41

- |

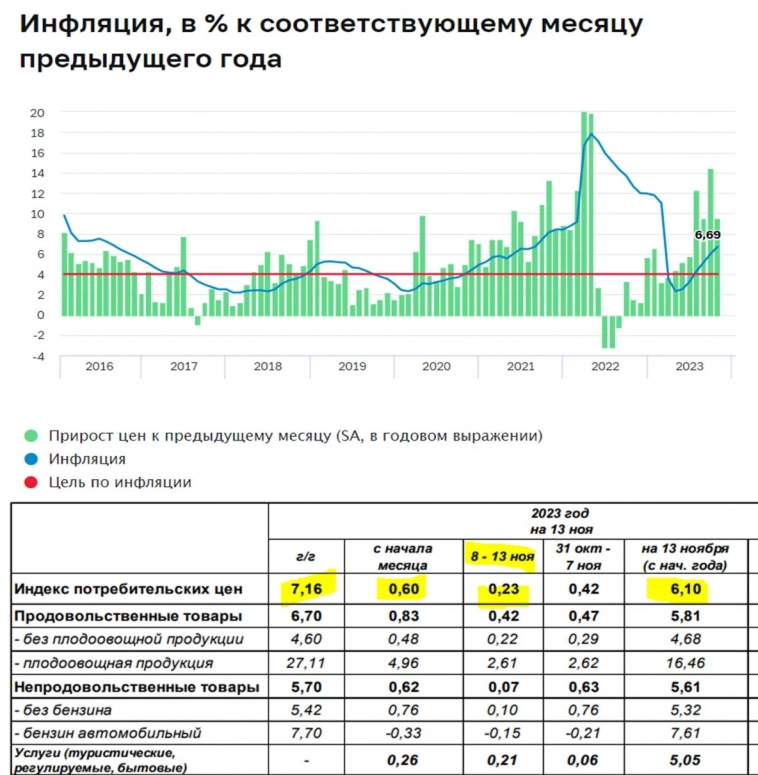

Банк России опубликовал свои оценки сезонно-сглаженной инфляции за октябрь 0.76% м/м и 9.5% в годовом выражении (saar). Это, конечно, ниже, чем в сентябре (14.5%) и говорит о замедлении средней за три месяца инфляции до 11.1% (saar).

Но… ноябрьские цифры от Росстата продолжают удивлять: 0.23% н/н и 7.16% г/г. Причем, здесь нужно учитывать, что цифры не за неделю, а за период 8-13 ноября, с начала месяца инфляция уже 0.6% и это даже не половина месяца.

С начала года инфляция составила 6.1% и пока идет выше верхней границы прогноза ЦБ (7.5%), что формально создает условия для повышения в декабре… хотя резкое торможение кредита/рост сбережений вполне может немного смягчить ЦБ.

P.S.: Зато у рубля все неплохо, таки прощелкали 90 в моменте

@truecon

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс