Блог им. ugfx

Банк России опубликовал очередной "Обзор рисков финансовых рынков", что в нем интересного:

- 12 марта 2024, 14:54

- |

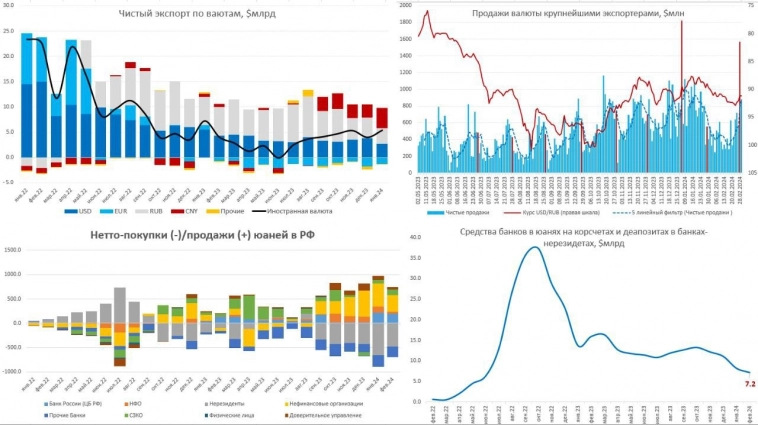

✔️ Крупнейшие экспортеры сократили продажи валюты в феврале с $12.9 млрд до $10.4, что отчасти может быть связано со снижением экспортной выручки, отчасти с уходом избыточных продаж обусловленных дивидендами в конце года. Достаточно слабые продажи экспортеров были в середине месяца в период китайского Нового года. Календарный фактор снова играл роль – продажи резко активизировались к дате уплаты налогов, что укрепило рубль.

✔️ В январе чистые валютные поступления от экспорта восстановились до $5.4 млрд, из которых $4 млрд – это юани, объем притока которых на наш рынок резко вырос. Доля юаня во внешней торговле выросла до рекордны уровней: экспорт – 40.8%, импорт – 38.5%. Причем рост это был на фоне постоянных разговоров о проблемах в расчетах.

✔️ Продавали юань в январе в основном экспортеры (477 млрд руб.) и Банк России (220 млрд руб.), а покупали нерезиденты (654 млрд руб.) и прочие банки (208 млрд руб.), которые закрывали арбитраж и спрос импорт. Несмотря на достаточно большое предложение юаня на рынке – он не очень то задерживается в финситеме, т.к. население в основном покупает доллар и евро (купили на 90.8 млрд руб.), которые приходят на рынок через закрытие арбитража.

✔️ Наращивание кредита в юанях (доля юаня выросла до 36% в кредитах компаниям), вымывает юаневую ликвидность из банков – остатки на корсчетах и депозитах в банках-нерезидентах снизились за три месяца с $12.2 млрд до $7.2 млрд. Хотя доля юаня в депозитах росла в последний год (население — 23% и компании – 52%), но в феврале рост у населения приостановился, а у компаний было даже небольшое снижение доли с 53% до 52%.

Фактически ситуация пока выгладит так, что резко растущий спрос на юаневый кредит (подогреваемый высокими рублевыми ставками) пока не обеспечен сбережениями в юанях и юаневой ликвидностью. Причем приток юаней на рынок есть и достаточно большой, но ставки на внутреннем рынке, видимо, недостаточны для того, чтобы стимулировать более активную сберегательную активность в юане и удержание его на российском рынке, т.е.юань здесь не задерживается в достаточных объемах. Это приводит к периодическим шокам ликвидности, т.к. система все время находится на грани баланса активы/пассивы и любая крупная кредитная операция в юанях «вышибает» ликвидность.

Для рубля ситуация скорее пока неплохая, в марте и апреле экспортерам надо будет платить НДД за 4 квартал 2023 года и 1 квартал 2024 года и налог на прибыль за год, потому им придется активно конвертировать выручку, что продолжит оказывать рублю поддержку.

P.S.: Банки снова вернулись к продажам ОФЗ на вторичном рынке, выступая покупателями на первичном, отчасти это и двинуло кривую ОФЗ к более адекватным (для текущего момента) уровням около 13% по длинными бумагам. Думается 13% лучше отражают стоимость рисков в длинных бумагах, учитывая, что быстрой победы над инфляцией и быстрого снижения ставок ожидать не стоит.

@truecon

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- втб

- Германия

- госдолг США

- денежная масса России

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- ЕС

- ЕЦБ

- золото

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- недвижимость

- нефть

- облигации

- отчеты РСБУ

- ОФЗ

- пошлины США

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- сбербанк

- ставка

- ставка фрс сша

- ставки

- США

- торговые войны

- Турецкая лира

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- экспорт нефти из России

- Эльвира Набиуллина

- юань

- Япония