Избранное трейдера Ozzy7

8 полезных формул для предсказания дефолта

- 18 июня 2021, 14:05

- |

Мы теряем деньги по своей глупости! Оценить собственную глупость просто. Посчитайте: Сколько облигаций у вас в портфеле куплено по совету друзей или под влиянием новостей? А сколько по холодному расчёту и собственному убеждению? Вам не страшно? Мне стало страшно, когда я научился просчитывать качество эмитента и посмотрел, что за мусор я купил по совету контор размещавших ВДО. Предлагаю и вам посмотреть насколько близки вы к дефолту, используя 8 простых формул.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Я очень тронут вашим интересом к финансовому анализу.

( Читать дальше )

- комментировать

- 10.9К | ★97

- Комментарии ( 110 )

Как вы теряете на валютных фьючерсах Московской биржи

- 15 июня 2021, 01:11

- |

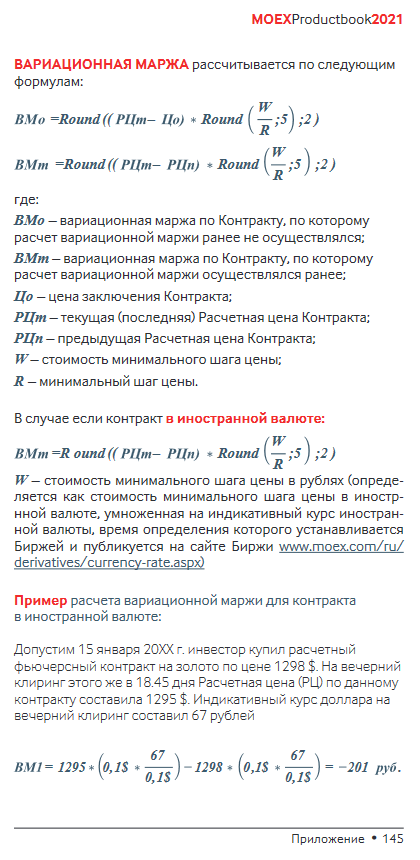

Итак, начнем с pdf-документа, который выложен на сайте МосБиржи на странице под якорем «Все продукты Срочного рынка». Для экономии вашего времени, привожу скрины страниц 145-147.

( Читать дальше )

Губят не плохие сделки, а…

- 10 июня 2021, 11:22

- |

Касательно виктимной части биржевой публики, того самого «хомячья» — что, собственно, делает его таким? Неужели они открыли анти-грааль и научились торговать с профит-фактором 0.5? Так это было бы гениально — любая такая метода, если перевернуть, готовая торговая система.

Все жестче и проще. В рынке вообще шума больше, чем сигнала. Бедолаги торгуют шум, принимая его за сигнал, без издержек это стремится к профит-фактору 1. То есть вероятность выиграть и проиграть примерно сопоставимы. Но есть издержки и сопутствующие нюансы, скажем так. Именно они сводят в могилу при профит-факторе 1. Какие-то из них очевидны, какие-то прячутся.

1. Комиссии и, что еще важнее, проскальзывания. Фактор разгоняется торговлей внутри дня. С горизонтом удержания позы в несколько часов на Мосбирже, боюсь, можно торговать только фьючи: Ри, Си, Брент, Сбер. Даже на «голубых фишках» разоритесь, средняя прибыль на сделку не покроет плату за вход.

2. Платные плечи для тех, кто почему-то предпочитает платные плечи на акциях бесплатным на фьючах.

3. Плечи как таковые – неважно, платные или нет. Есть асимметрия проигрыша и выигрыша. Если сначала проиграть 30% от миллиона, а потом выиграть 30%, будет не миллион, а 910 тысяч. В той модели управления капитала, что придерживается большинство (пропорциональный капиталу сайз, не фиксированный), этот паразит будет вас грызть каждый день, но без плеч – это почти незаметно и терпимо. С плечами однажды уронит так, что уже не подняться.

4. «Ловушка эквити». Если есть понимание, что торговать надо торговую систему, а не просто так – это хорошо. Ловушка же в том, что систему мы, скорее всего, будет выбирать по ее недавней истории, и по недавней истории – с ней же расставаться. Что эквивалентно покупке эквити на хаях и продаже ее на лоях. Особо трагичным эту историю делают наши риски и плечи: с ними хаи и лоу будут особо выпуклыми и обидными.

( Читать дальше )

Когда лучше торговать на фондовом рынке? Разберем полностью весь торговый день.

- 08 июня 2021, 21:28

- |

С недавнего времени СПБ Биржа открыла торги по некоторым акциям с 7 утра. Если вы покупаете иностранные ценные бумаги, то покупать необходимо после открытия основной сессии американской биржи, где есть ликвидность и на которой задается вектор направления.

Часто можно наблюдать, что в 11 утра все растет, вы покупаете какую-нибудь волатильную акцию, типа $SPCE, а в 16:30 видите, как она падает на -5%. Поэтому рекомендую покупать иностранные акции после 17:00, когда будет понятно направление рынка, а также в 20:00, когда начинается вторая половина дня в Нью-Йорке. Кстати, для понимания направления движения рынка и секторов можно воспользоваться шпаргалкой.

( Читать дальше )

Как собрать надёжный ВДО портфель

- 06 июня 2021, 14:24

- |

Каждый из нас желает собрать максимально доходный инвестиционный портфель из ВДО с максимально возможной надёжностью. Возможно ли такое? Однозначно — ДА! Достаточно не покупать облигации спонтанно или по чьему-нибудь совету, а сравнить между собой эмитентов.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как я уже сказал, чтобы собрать высокодоходный и максимально надёжный портфель, надо сравнить между собой эмитентов. Сравнивать предприятия мы будем используя финансовый анализ, предварительно рассчитав некоторые коэффициенты.

Для расчёта финансовых показателей, вам помогут учебники по финансовому анализу или статьи

( Читать дальше )

Проиграть на бирже всё – это нормально! Немного реальной статистики.

- 07 мая 2021, 22:13

- |

Всем добра!

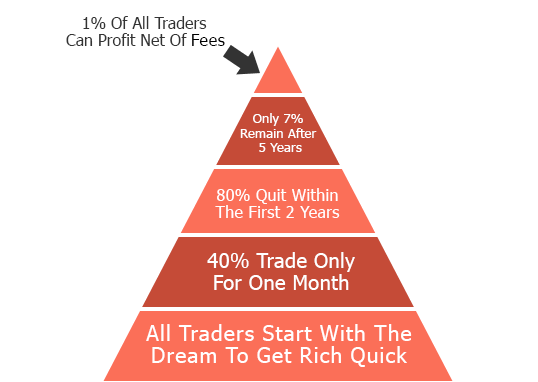

Я часто говорю, что на горизонте одного года в среднем около 10% трейдеров сохраняют свой депозит или выходят в плюс, а на горизонте нескольких лет – всего не более 2%.

Но пытливые читатели тут же задают мне вопрос – откуда я взял эти данные и «можно ли ссылочку на источник сей занимательной информации»?

И действительно, вроде «все слышали» и «все знают» про 2% и никто даже в этом не сомневается, но где же хоть одна работа, демонстрирующая эти данные? Я решил найти пруфы.

Предлагаю ознакомиться моим вольным переводом результатов исследования «Performance of Intraday traders in Stock Market» от 9 марта 2019 года совместного авторства Dhruvin Khandwala, Yash Kheni и Archita Koolwal (Mithibau College of Arts, Chauhan Institute of Science, Amrutben Jivanlal College of Commerce and Economics). Ссылка на исходник (https://www.scribd.com/document/409766132/Research-project-pdf).

( Читать дальше )

О психологии трейдинга / Саймон Вайн / Опционы полный курс для профессионалов

- 22 апреля 2021, 14:10

- |

Очень понравилась приведенная в книге притча о человеке и птице:

Однажды человек нес с базара птицу. Он уже подходи к дому, как вдруг птица встрепенулась и… заговорила: «Не волнуйся, — сказала она, — я очень образованная птица, можно сказать, мудрец среди птиц! Скажи, если я научу тебя трем истинам, ты меня отпустишь?»

Человек подумал и согласился.

«Первое — никогда не верь в чушь. Как бы тебе ни хотелось верить, но если здравый смысл говорит тебе, что такого быть не может, воздержись от соблазна.

Второе — трезво соизмеряй свои силы, никогда не делай того, в чем твои шансы успеха малы.

Третье — никогда не жалей о содеянном добре».

Человек выслушал истины и отпустил птицу. Вспорхнув, птица уселась на дерево вне его досягаемости и закричала: «Человек! Я намедни проглотила алмаз! Если бы ты меня разделал, ты стал бы богачом! Ты мог бы кормить свою семью всю жизнь! Ты бы...»

( Читать дальше )

Как торговать нефтью: от фундаментала к стратегиям

- 15 апреля 2021, 16:18

- |

Последние шесть недель я возился с нефтяными фьючерсами и тестировал разные интересные гипотезы. Результат работы я упаковал в 73-страничную презентацию. Ее вы можете полностью посмотреть здесь. Но поскольку Смартаб классный ресурс, то я поработаю еще немного и сделаю выжимку презентации в виде статьи. Надеюсь, материал откроет вам пару инсайтов и подарит несколько полезных идей для торговых стратегий.

О чем расскажу:

- Кое-что об истории нефти

- Производители и потребители

- Политика и картели

- Факторы, которые влияют на цену

- Как можно заработать на нефтяных трендах

- Как еще можно заработать на нефтяных трендах

- Куда покопать

История

Для начала посмотрим на исторический график нефтяных цен с учетом инфляции. Не то чтобы он предоставит суперполезную информацию, но, во-первых, это любопытно, а, во-вторых, там классный рисунок на фоне. Не пропадать же добру.( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 79 )

Хеджирование портфеля акций с помощью опционов. Простыми словами.

- 11 марта 2021, 23:50

- |

Рассмотрим на конкретном примере, как можно застраховать свой портфель акций российских компаний на Московской бирже от падения его стоимости с помощью опционов FORTS.

Для хеджирования от падения цены используются опционы пут. Покупка Опциона представляет собой аналог покупки страховки. Мы фиксируем подходящее нам значение цены базового актива (страйк опциона). При падении цены ниже страйка наш купленный опцион выходит в деньги. Взамен мы платим продавцу опциона премию. Чем дальше страйк опциона от текущей цены, тем ниже премия. Наш убыток ограничен премией. Наш потенциальный доход не ограничен.

Поскольку мы рассматриваем не отдельные акции, а портфель в целом, нам интересны производные инструменты на индекс МосБиржи и индекс РТС. Состав Индекса РТС аналогичен индексу МосБиржи, только выражен не в рублях, а в долларах. Здесь необходимо отметить, что базовым активом для опционов на Мосбирже являются не сами индексы, а фьючерсы на них. Опционы на фьючерс на индекс МосБиржи на данный момент малоликвидны, поэтому нас будут интересовать опционы на фьючерс на индекс РТС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал