Избранное трейдера MaGIStral Group

Калькулятор налогов.

- 04 октября 2025, 12:13

- |

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин, то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы — 301 241 ₽

НДФЛ — 179 310 ₽

Медицинское страхование — 75 724 ₽

Социальное страхование — 36 828 ₽

Взнос в случае травм на работе — 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили — 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам… Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

( Читать дальше )

- комментировать

- 320 | ★1

- Комментарии ( 1 )

Не согласен, что в России надо разогнать тех кто отвечает за фондовый рынок

- 04 октября 2025, 11:00

- |

Не согласен⚠️ на скрине точка зрения со смартлаба...

Не согласен⚠️ на скрине точка зрения со смартлаба...На самом деле причина не в фондовом рынке.

Те кто отвечает за фонду должны следить за тем, чтобы на рынке не было беспредела, чтобы мажор не обижал миноров, чтобы не было манипуляций, инсайдерства, мисгайдинга и тп .

Я вижу реально что у регулятора за последние годы выросли яйца и он реально пушит положительные изменения 👍

Поэтому так писать несправедливо.

Другое дело, причины падения рынка.

Тут причины не зависят от тех кто отвечает за фр.

Ставка, налоги санкции = это следствие политических процессов.

Весь бизнес страдает от этого.

И публичный и непубличный.

А фондовый рынок = это не только акции.

Есть бонды, есть валюта, никто не заставляет вас брать лишний риск.

Я теряю в этом году деньги.

Налоги растут, ставка высокая = это плата за геополитику.

Но это объективные условия

Самые популярные автомобильные бренды России

- 04 октября 2025, 09:04

- |

Так или иначе, в последнее время разговоры стали часто уходить в сторону автомобилей. Я и сам немного озадачился выбором, и он на самом деле оказался очень непростым. По этому решил обратиться к статистике.

С 2022 году популярные западные бренды, такие как Ford, Volkswagen и Renault, ушли с российского авторынка, и образовался дефицит предложения. Как видно из диаграммы, долю рынка ушедших брендов, активно заполняют отечественные и китайские автопроизводители.

Самыми популярными брендами в России стали Китайские и Русские марки.

1 LADA 30.7%

2 Chery 11.2%

3 Haval 10.6%

4 Geely 8.8%

5 Changan 4.5%

6 EXEED 4.0%

7 OMODA 4.0%

8 Kia 3.2%

9 Hyundai 2.3%

10 Toyota 2.2%

Другие 18.5%

В девяностые, наши калининградские рыночные торговцы любили говаривать: «что мы на рынок завезли, то и модно». А завозили они, знаете ли, вское… Похоже, история сделала виток, и повторилась, но только уже в более глобальном масштабе, в очередной раз сыграв злую шутку с потребителями.

Уже в 2022 году, я загнав свой автомобиль на диагностику, и размышляя с механиком о будущем, сказал, что уже смирился с тем, что следующий автомобиль, с большой долей вероятности будет отечественный, либо же китайский. Пока, тенденции это подтверждают.

( Читать дальше )

- комментировать

- 14.7К |

- Комментарии ( 14 )

Россияне с зарплатой больше 100 тысяч рублей богаче 68% соотечественников

- 03 октября 2025, 13:36

- |

Россияне с зарплатой больше 100 тысяч рублей богаче 68% соотечественников — данные Росстата. @bankrollo

Росстат берёт зарплаты в статистике до вычета НДФЛ обычно, как в этих расчётах конкретно не известно, если указана общая зарплата, то по факту дела ещё хуже. Да и если уже за вычетом НДФЛ, то и тогда не сахар, ведь получается что относительно всего мира россияне ещё беднее, чем относительно самих россиян.

Ну и на всё это нужно глядеть через призму того, что наш Росстат склонен приукрашать настоящее положение вещей.

Автомобили отечественного производства под закон о локализации такси.

- 02 октября 2025, 20:40

- |

УАЗ, Lada и Москвич. Минпромторг опубликовал список автомобилей, соответствующих требованиям закона о локализации такси. Закон заработает с марта 2026 года, марки других авто не смогут работать в такси. @bankrollo

✅ Что делать российскому инвестору на падении рынка

- 02 октября 2025, 20:23

- |

Добрый день, друзья!

Чем больше я изучаю российский фондовый рынок, тем больше убеждаюсь в его коварстве.

Здесь ожидания инвесторов часто реализуются с точностью до наоборот:

● Стремитесь повысить доходность Ваших активов? Получайте рост доходности облигаций вследствие падения их тела (https://smart-lab.ru/blog/1000567.php)

● Желаете роста капитализации российского рынка акций? Тогда встречайте кучу IPO, которые отвлекают на себя капиталы на падающем рынке (https://smart-lab.ru/blog/1016703.php)

● Хотите повысить покупательную способность своих сбережений? Центробанк специально для Вас повысил ключевую ставку (https://smart-lab.ru/blog/1021831.php)

И никакая финансовая наука не поможет Вам спрогнозировать поведение индекса МосБиржи (https://smart-lab.ru/blog/1201859.php).

Осень 2025 года вновь показала, что российским инвесторам ждать чего-то хорошего, доброго и светлого от отечественного фондового рынка не следует.

Поверив риторике руководства ЦБ РФ о том, что для снижения ключевой ставки требуется сбалансированность федерального бюджета, инвесторы возжелали эту сбалансированность всеми фибрами своей души.

( Читать дальше )

Индекс Магов. Октябрь 2025. Запись 9. Маги выбрали ТРАНСНЕФТЬ АП, СОВКОМБАНК, Т-ТЕХНОЛОГИИ, ВТБ И ЛЕНЭНЕРГО АП!

- 02 октября 2025, 12:52

- |

Сегодня можно подвести итоги прошедшего квартала – 3 квартала 2025 г., LTM и двух лет. Проекту Индекс Магов сегодня 2 года. Про историю Индекса Магов – смотрите старые посты. О выборе Магов в июле 2025 г. в прошлом посте

alenka.capital/post/indeks_magov_iyul_2025_zapis_8_magi_vyibrali_vtb_transneft_ap_i_sovkombank_110016/

https://teletype.in/@shadrininvest/ocHhPl98iS3

Индекс Магов за квартал дал результат -2,0% (Индекс Магов ТОП -3,6%) против индекса Мосбиржи полной доходности -2,3%. Рынок всё еще не очень, как и общий итог Индекса Магов.

( Читать дальше )

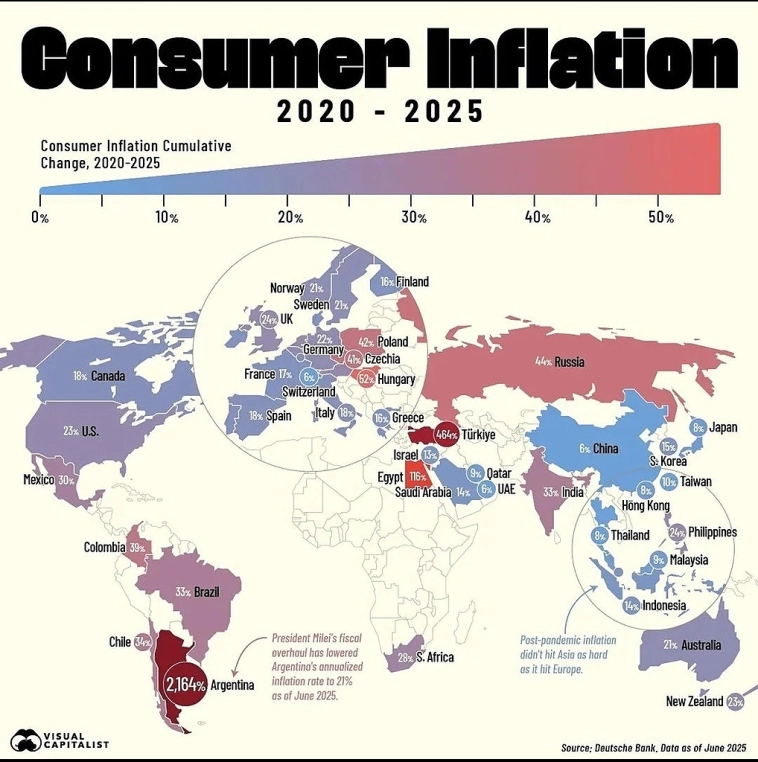

про "потребительскую инфляцию" в странах мира

- 02 октября 2025, 12:18

- |

За пять лет, прошедших с начала пандемии, в мире очень много чего поменялось — в том числе, очень сильно поменялись цены. И, разумеется, поменялись они в сторону увеличения

Наши 44% роста потребительских цен за пять лет, при этом, смотрятся вполне нормальными на фоне результатов других стран Восточной Европы: чуть хуже 41% в Чехии и 42% в Польше, но лучше 52% в Венгрии. Хотя на фоне 22% в Германии или 17% во Франции конечно выглядят печально

Но, к примеру, на фоне более, чем двух тысяч процентов роста в Аргентине — у нас всё выглядит великолепно. Как и на фоне 464% в Турции или даже 116% в Египте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал