Избранное трейдера Игорь Морозов

Мои итоги октября 2020 и с начала года ....впереди самое интересное !

- 31 октября 2020, 17:06

- |

Данные за период

05.01.2020 - 31.10.2020Доходность к средним активам

388,14 %Средние активы

466 990,66 ₽Зачисленные средства

1 143 600,00 ₽Выведенные средства

2 323 614,00 ₽PS: внимательно следим за лучшими обзорами ЛЧИ по фондовому рынку от Karpov72 smart-lab.ru/blog/655266.php

, болеем за своих и желаем естественно удачи Карпухе !!! Добавляем его топики про ЛЧИ в избранное!

Данные за период

01.10.2020 - 31.10.2020Доходность к средним активам

26,38 %Средние активы

459 892,46 ₽- комментировать

- 4.6К | ★2

- Комментарии ( 32 )

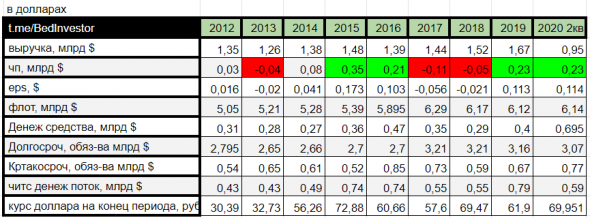

С О В К О М Ф Л О Т. Динамика развития фин. показателей 2012-наст. время.

- 15 октября 2020, 12:03

- |

Провел небольшое исследование, посмотрел динамику развития финансовых результатов деятельности с 2012 года. И возьму смелость прокомментировать некоторые показатели. Так сказать вставлю свои пять копеек по нашумевшей теме.

( Читать дальше )

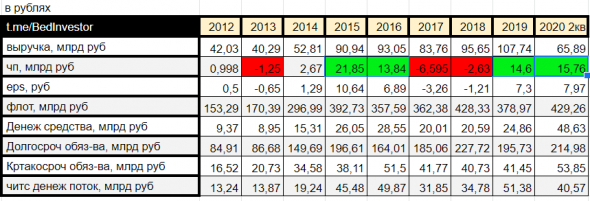

Северсталь. Обзор операционных показателей за 3-ий квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 14 октября 2020, 08:28

- |

Северсталь представила операционные результаты за 3-ий квартал 2020 года.

Объем производства чугуна увеличился в 3 кв. 2020 на 3% к предыдущему кварталу и составил 2.40 млн. тонн (2 кв. 2020: 2.33 млн. тонн), что связано с завершением краткосрочных ремонтных работ доменных печей в предыдущем квартале.

Производство стали возросло на 3% до 2.89 млн. тонн (2 кв. 2020: 2.81 млн. тонн) вследствие увеличения объема производства чугуна.

Производство концентрата коксующегося угля снизилось на 4,6% относительно прошлого квартала и на 9,8% относительно прошлого года.

Производство железорудного сырья оказалось рекордным, увеличившись на 3,1% относительно прошлого квартала и на 4.1% относительно прошлого года.

Средневзвешенная цена реализации 1-ой тонны стальной продукции выросла с 500 долларов США до 510 по сравнению со 2-ым кварталом 2020 года, то есть на 2,0%. По сравнению с 3-им кварталом 2019 года цена в долларах снизилась на 16,5%. Восстановление пока довольно слабое, основной рост долларовых цен пришелся на конец квартала.

( Читать дальше )

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO,

( Читать дальше )

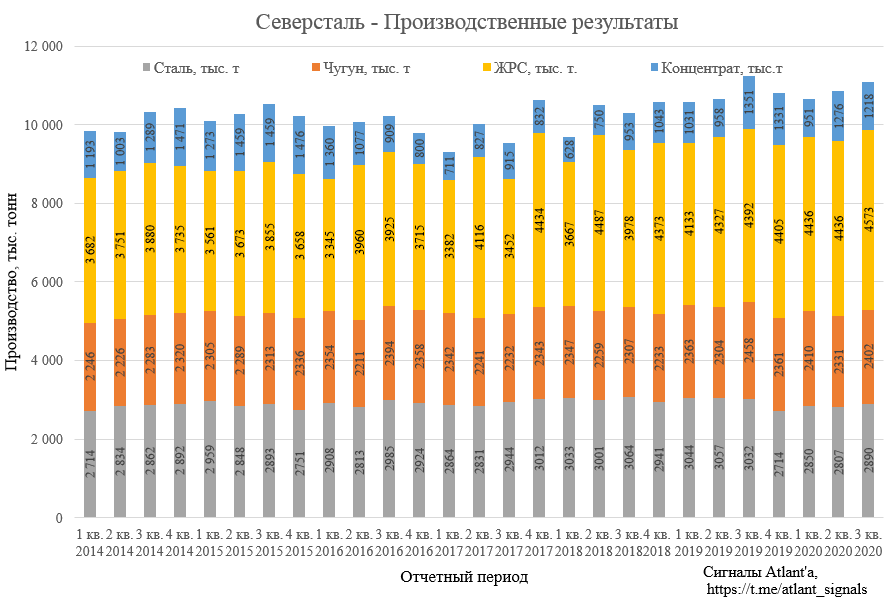

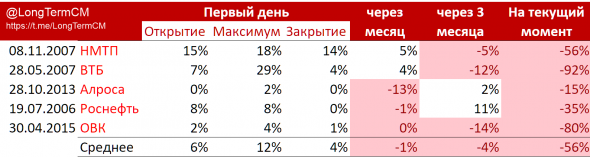

Совкомфлот IPO

- 27 сентября 2020, 00:53

- |

Первое.

Для начала посмотрим на немногочисленные примеры размещений государственных/около государственных компаний. Хотя в целом это и так все знают, мы всё же покажем для наглядности. В таблице представлена доходность к цене IPO, всё пересчитано в долларовом выражении:

Стоит, однако, заметить, что мы не учитывали дивидендные выплаты, поэтому это неполная доходность.

Также из этих размещений у АЛРОСА акции по факту уже торговались на рынке до так называемого IPO, поэтому их динамика просто сошлась к оценке IPO, и мы просто видим около нулевые значения в первый день.

Стоит также учитывать, что 2006 и 2007 года были совершенно иными с точки зрения инвестиционного климата в России, и даже в мире. Иными в лучшую сторону. С другой стороны, сейчас имеется повышенный энтузиазм со стороны розничных инвесторов.

( Читать дальше )

По скальпу по нефти яж за себя говорю...500-1000..пп в месяц.Это реально ...Но для хомяков же мало 40годовых...

- 22 сентября 2020, 07:22

- |

Чтобы понять как работает рынок

Никакой тех. анализ или фундаментальный, монетки, ни чего не объяснят и не покажут. Везде и всегда в трейдинге только одна ситуация 50 на 50. Даже анализ объёмов никогда точно и уверенно не подскажет дальнейшее развитие событий. Никогда!.. Единственный и верный вариант, это использование объемов и распределение рисков для разработки системы координат, чтобы отталкиваясь от неё получить математическое преимущество в серии минус — плюс… То есть для того, чтобы профит был в разы больше убытков нужно составить такую систему координат (визуальные точки входа-выхода), чтобы исключить хаотичность торговли, а значит создать какое-никакое постоянство — единый план действий при любых развитиях событий. Таким образом уменьшим хаотичность своих действий. План действий должен быть такой, чтобы при накоплении позиции был всегда минимум в БУ, чем в разы меньше собственного депозита. Из-за постоянной неизвестности развития событий трейдер вынужден так играть (как картежники просчитывают варианты), всегда должен просчитывать математику! Постоянных убытков и профитов не бывает никогда. Все чередуется постоянно. Порядок чередования тоже никогда никому неизвестен. Поэтому и остается единственный вариант торговли — хватать маленькие минусы и ждать когда попадете на большой ход, тогда вы всё отобьете, еще и хорошо заработаете! Других вариантов в торговле на бирже нет. Совсем нет! Ну кроме инсайда, конечно. Весь крупняк так работает, только через математику и серию убытков и профитов. А если копать глубже, то весь бизнес держится на лузерах… То есть чтобы заработать хорошо, надо и хорошо отнять у очень большого количества контрагентов, «запылесосить» у них всё что им уже не нужно (конечно по возможности своих средств). Это закон, на котором держится вся экономика. Поэтому в бизнесе всегда в разы больше разорившихся, чем поимевших. А поимевшие никогда не застрахованы от разорения. Это вечный процесс! И если кому удалось урвать, то надо понимать, что такое бывает один-два раза за историю. Урвал, ушел, ждёшь дальше! Иначе потеряешь все! Перераспределение рулит очень сильно..... http://brentscalping.ru

Стоимостное инвестирование в эпоху высоких технологий

- 24 мая 2020, 17:36

- |

Стоимостное инвестирование еще живо?

Самые успешные инвесторы так или иначе опираются на методику стоимостного инвестирования (value Investing). Основы методики сформулировали Бенджамин Грэм и Дэвид Додд в книге “Анализ ценных бумаг” (Security Analysis) еще 1934 году.

Методика рациональная и простая. Не нужно быть гением, предсказывать колебания цен на пшеницу, проверять котировки по 20 раз в день или разбираться в макроэкономике. А главное, стоимостные инвесторы не испытывают стресса, спят спокойно и живут долго! Уоррен Баффету сегодня 89, его партнеру Чарли Мангеру 96, Фил Фишер дожил до 96, а Ирвинг Кан — до 106!

Я расскажу вам про методику, как она развивалась за последние 100 лет, а, главное, как ее применять в условиях современного мира высоких технологий и нематериальных активов. Основные концепции Value Investing живы и будут жить пока существует капитализм, однако пришло время взглянуть на методику свежим взглядом.

Магия сложного процента

Начинать инвестировать нужно как можно раньше и откладывать деньги регулярно. Альберту Эйнштейну приписывают фразу “сложный процент — это самая большая сила во Вселенной”. Если каждый год ваш портфель будет увеличиваться, процент будет накладываться на процент, и в итоге можно прийти к фантастическим результатам.

( Читать дальше )

- комментировать

- 19.1К |

- Комментарии ( 54 )

«Ваш мозг — ленивая сволочь» или как предотвратить застывание и деградацию разума

- 16 февраля 2020, 00:01

- |

В основе статьи лежат идеи психотерапевта Курпатова с его «Красной таблеткой», но отличие в том, что Курпатов приводит много фактов и доказательств, но не даёт никаких рецептов и (или) советов, как повлиять на ситуацию, а здесь понятным и мне близким языком, как будто автор является моим соседом, обсуждается именно практическая сторона вопроса. В общем, советую всем — и трейдерам, и инвесторам, особенно, если вам уже больше 25 лет, так как научно доказано, что после 25 — мозг перестаёт развиваться, т.е.начинает деградировать и косячить по полной.

Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

( Читать дальше )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 38 )

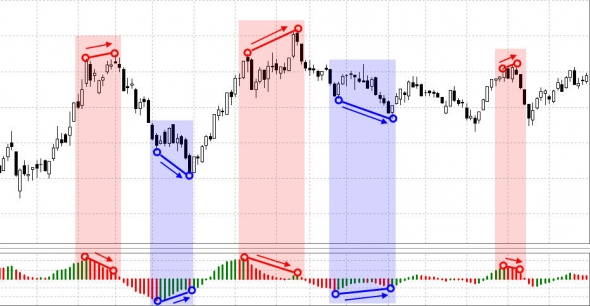

Все о дивергенции и конвергенции в трейдинге

- 13 апреля 2019, 20:31

- |

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

( Читать дальше )

- комментировать

- 70.9К |

- Комментарии ( 56 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал