Блог им. pol_unlim

Совкомфлот IPO

- 27 сентября 2020, 00:53

- |

Первое.

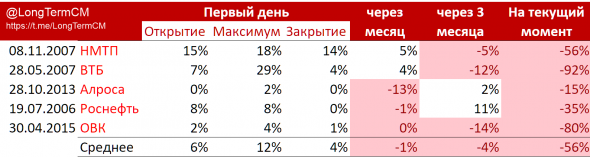

Для начала посмотрим на немногочисленные примеры размещений государственных/около государственных компаний. Хотя в целом это и так все знают, мы всё же покажем для наглядности. В таблице представлена доходность к цене IPO, всё пересчитано в долларовом выражении:

Стоит, однако, заметить, что мы не учитывали дивидендные выплаты, поэтому это неполная доходность.

Также из этих размещений у АЛРОСА акции по факту уже торговались на рынке до так называемого IPO, поэтому их динамика просто сошлась к оценке IPO, и мы просто видим около нулевые значения в первый день.

Стоит также учитывать, что 2006 и 2007 года были совершенно иными с точки зрения инвестиционного климата в России, и даже в мире. Иными в лучшую сторону. С другой стороны, сейчас имеется повышенный энтузиазм со стороны розничных инвесторов.

В целом не очень воодушевляющая статистика в таблице, но наблюдений мало для значимых выводов. Однако из того, что есть, видно, что в первый торговый день цены держатся неплохо, но и без хороших гэпов, как при размещении перспективных компаний роста (как правило, не российских). Через месяц же доходность существенно падает, а в будущем становится явно отрицательной. Но короткие горизонты до 3 месяцев и не предполагают дивидендов.

Единственные, что показывает привлекательную доходность – это открытие и максимум цены в первый день, но на максимуме продать вероятностно хоть и возможно, на практике не реализуемо.

IPO государственных российских компаний, компаний с госучастием всегда проводятся с установкой привлечения максимальных сумм, что подразумевает высокую цену IPO изначально. Это отличие от IPO зарубежных стартапов, когда андеррайтеры часто специально делают запас по оценке, что дает положительную статистику. Да и ажиотаж на российские компании кратно меньше, особенно на компании индустриального плана.

IPO Совкомфлота не является одним из печально известных “Народных IPO”, но его продвижением всё же занимаются активно. Много физ. лиц заинтересовалось и уже готовы вложиться. Это объяснимо при текущих низких ставках по вкладам.

Второе.

Про сам Совкомфлот. Входит в десятку крупнейших в мире судоходных компаний. “Cпециализируется на морской транспортировке сжиженного газа, сырой нефти и нефтепродуктов. Она также помогает нефтегазовым компаниям добывать углеводороды с морского дна”. Крупнейший в мире оператор судов ледового класса. И так далее. В целом всё понятно. Это циклический зрелый бизнес в устоявшейся отрасли (такое сейчас не сильно популярно у иностранных инвесторов).

IPO Совкомфлота было запланировано 10 лет назад и постоянно откладывалось из-за отсутствия «красивой истории» и неопределенности на фрахтовом рынке. Как положено гос. компаниям, попадались непрофильные затраты, в 2010 году «Совкомфлот» подрядился проводить реновацию Морского вокзала Сочи, при этом подрядил для создания в историческом здании аналога московского ГУМа главного поставщика олимпийской сборной России – Bosco di Ciliegi. Проект стоил около 15 млрд руб. ($500 млн) на которые можно было купить 4 новых танкера, например.

При смене менеджмента возник конфликт, которые привел к разбирательству компании с бывшими топ менеджерами в Великобритании с 2005 года. Разбирательства закончились на данный момент не в пользу Совкомфлота. Судья Стивен Мэйлс в вердикте пришел к заключению, о «нечестности Сергея Франка» (это Генеральный директор «Совкомфлот» до 2020) и «фабрикации доказательств». В конце 2019 вновь перестановки: Сергея Франка сменили на Тонковидова Игоря Васильевича.

Эти моменты в целом играют не в пользу репутации компании.

Само IPO же всё откладывалось, и откладывалось как раз для выбора наиболее удачного момента, как говорится “продать на хаях”. Хотя в целом даже инсайдеры не в силах точно предсказать поведение сырьевого рынка и рынка транспортировки сырья, вероятно, текущий момент они рассматривают как локальный пик.

И их можно понять.

Третье.

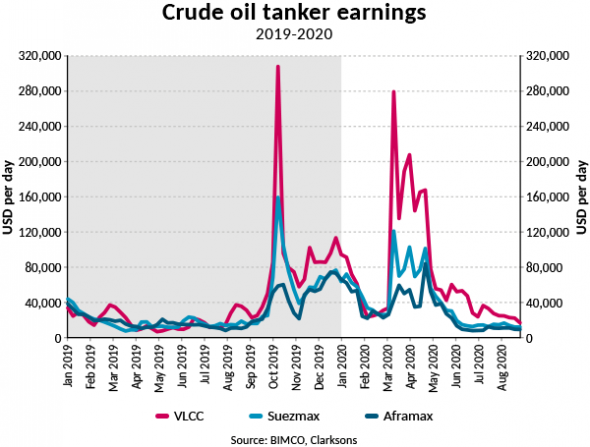

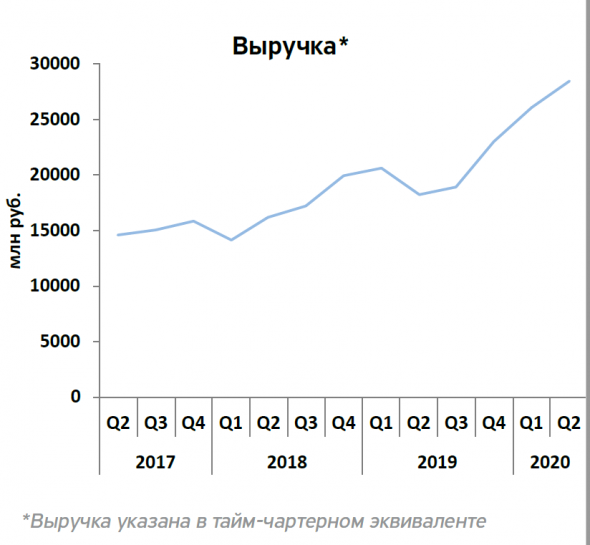

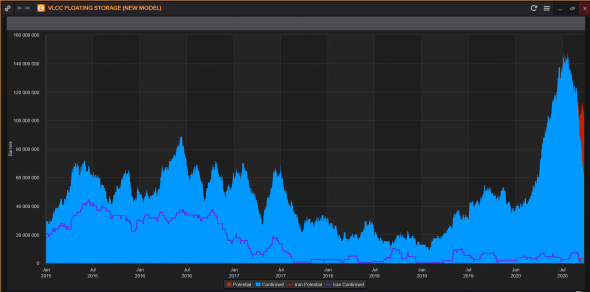

На фоне перепроизводства нефти и нефтепродуктов, вызванным незапланированными локдаунами экономик, загрузка VLCC (очень больших танкеров) достигла исторического максимума в первой половине 2020 года, что привело и к росту стоимости аренды танкеров, и к росту ставок фрахта. Что позволило Совкомфлоту сильно увеличить и валовую выручку, и выручку в тайм-чартерном эквиваленте (ТЧЭ), который показывает доход за вычетом портовых расходов и расходов на топливо (а перепроизводство нефти и падения цен на нефтепродукты привело к снижению стоимости дизеля – то есть затрат на топливо). Это выразилось и в увеличении операционной рентабельности по валовой выручке.

Хотя у Совкомфлота всего два VLCC, данные по VLCC сильно коррелируют с данными по всем остальным танкерам-носителям нефти и нефтепродуктов. И да, у Совкомфлота выручка формируется не только за счет перевозки и нефти и нефтепродуктов, но именно этот сегмент составляет в сумме большую часть. Другую существенную часть составляет сегмент, относящийся к обслуживанию шельфовых месторождений, но там ставки также коррелируют со ставками обычного фрахта. Конечно, на шельфовых проектах большую долю занимает перевозка газа, там ситуация со ставками получше.

Средняя выручка на танкер, как было сказано, сильно выросла в первом полугодии:

Но ставки фрахта танкеров уже сейчас упали с максимумов, которых они достигли в апреле, и все танкеры столкнулись с операционной убыточностью. По данным на 28 августа средний танкер VLCC, коих у Совкомфлота всего 2, генерировал операционный убыток около $7000 в день; Suezmax и Aframaxe, коих у Совкомфлота больше всего, генерировали в среднем операционный убыток около $7700 в день.

С конца августа ставки фрахта и аренды продолжили дальнейшее снижение и сейчас находятся на исторических минимумах после недавних исторических максимумов, хотя здесь есть и сезонный фактор:

Как видно, ставки в целом стремятся к среднему историческому значению. Но в этот раз ситуация сложнее: около минимумов ставки могут задержаться. Почему? Во-первых, уже снижена добыча самой нефти, предложение адаптируется под спрос. Во-вторых, неопределенность по пандемии остается и восстановление трафика (авиа, авто и т.д.) до нормального уровня пока не ожидается. В-третьих, основным импортером выступал Китай, туда шли основные перевозки, он закупал нефть в хранилища, чтобы воспользоваться низкой её стоимостью. Сейчас Китай уже имеет запас нефть под будущее потребление, а цены на нефть уже не так привлекательны, потому что были сбалансированы адаптацией предложения. Аналогичным образом поступали и другие импортеры нефти, также поступали нефтепереработки, которые брали сырую нефть пока дешевая под будущее производство нефтепродуктов.

Получается, что теперь танкерная отрасль будет платить за удачное первое полугодие. Более высокий спрос на морские перевозки был обусловлен не увеличением непосредственного потребления, а повышением спроса, который сразу покрывал спрос под будущее потребление. И эта ситуация со ставками фрахта может продлиться довольно долго. Перспективы отрасли среднесрочно не выглядят хорошо. Долгосрочно также под вопросом.

Поэтому результаты за 2019 и первое полугодие 2020 года являются исключительно успешными. Именно под них и запланирован момент проведения IPO Совкомфлота.

Четвертое.

Снова возвращаемся к делам Совкомфлота.

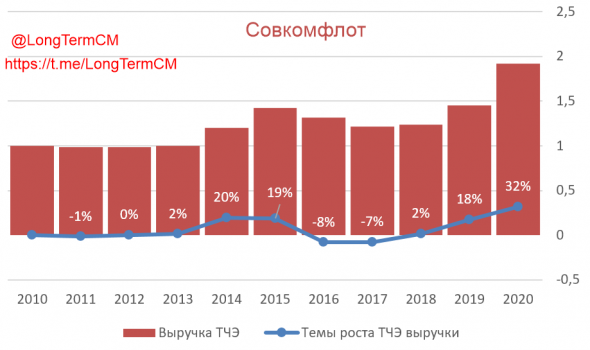

Обычно презентации к IPO Совкомфлота выглядят так:

Неплохо. Но это лишь часть картины. Возьмем нормальный период в долларах:

Здесь уже не видно явного роста, особенно если учесть, что выручку за 2020 мы взяли так, как будто второе полугодие будет столько же успешным, как и первое, что не так по указанным ранее причинам.

В целом растущим бизнес нельзя назвать никак. И стоит понимать, что успешность зависит от конъюнктуры рынка, которую невозможно контролировать, иными словами, от удачи.

Рентабельность в целом также неизменна с небольшой тенденцией к улучшению, которая может не подтвердиться. В целом видно, что рентабельность стремится к одному среднему уровню в 9% по чистой прибыли. То есть в ближайших периодах вероятно как раз снижение рентабельности.

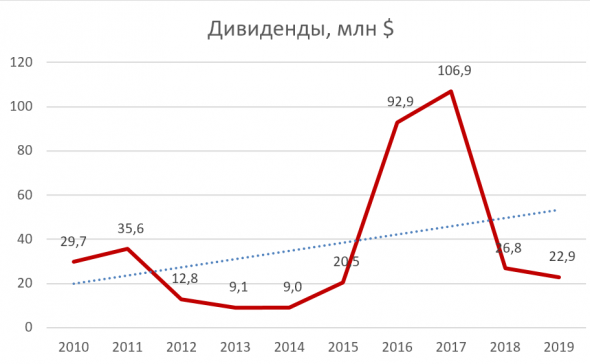

Дивидендные выплаты в целом имеют тенденцию к росту, но она опять может не подтвердиться. Исходя из стабильности показателей бизнеса, которые были обозначены выше, дивиденды также будут стабильно стремиться к среднему уровню около $30 млн. Текущие ожидания дивидендов в размере $225 млн основаны на результатах первого полугодия 2020, по результатам которого прибыль, относящаяся к акционерам компании, составила $224,915 млн. Во втором полугодии же Совкомфлот может и не увидеть прибыли. В таком случае выплаты дивидендов за 2020 год явно будут меньше $225 млн. А в 2020 году выплаты будут за 2019 год, за который прибыль, относящаяся к акционерам, составила $221,629 млн. Выплата 50% от прибыли составит $111 млн. Если исходить из оценки капитализации компании в $3 млрд, то это соответствует дивидендной доходности 4%. А оценка капитализации, на наш взгляд, на IPO будет предложена не менее $3 млрд.

Могут ли заплатить дивиденды больше в 2020? Могут, могут и $225 млн заплатить. Но это далеко не факт, это будет больше прибыли за 2019, и будет означать маленькие дивиденды в будущем.

Пятое.

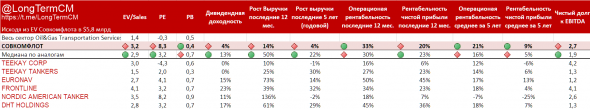

Сравнительная оценка Совкомфлота.

Так как цена размещения до сих пор точно еще не известна, мы возьмем оценку капитализации в $3 млрд. Это, на наш взгляд, та оценка, ниже которой Правительство не захочет опускаться.

На таблицу можно кликнуть, чтобы стала побольше.

Средняя рентабельность за последние годы у Совкомфлота выше зарубежных аналогов. Однако за последние 12 месяцев ниже медианного значения. В целом можно сказать, что у Совкомфлота неплохая рентабельность прибыли по валовой выручке для судоходной корпорации.

Но вот рост выручки у Совкомфлота слабый. Долговая нагрузка немаленькая.

При этом при оценке капитализации в $3 млрд цена Совкомфлота будет в целом с премией к похожим компаниям, а реальная дивидендная доходность будет ниже.

Обычно российские компании торгуются с дисконтом, а не с премией.

На наш взгляд, более-менее интересной к покупке компания будет при оценке капитализации не выше $2 млрд. Выше $2 млрд – сомнительно.

ИТОГО

Интерес к компании у розничных инвесторов есть. Попробовать заработать в первый день торгов вполне можно, держать акции дольше – сомнительно, особенно, если оценка капитализации по цене IPO будет выше $2 млрд.

Также стоит учитывать комиссионные, которые у Вас попросит брокер за участие в этом IPO. При комиссионных от 5% участие становится сомнительным.

И еще: обсуждая IPO «Совкомфлота», нужно учитывать текущую внешнеполитическую ситуацию РФ, она вряд ли добавит активу привлекательности.

@LongTermCM

теги блога pol_unlim

- bigcommerce

- buy and hold

- EMH

- IPO

- netflix

- nflx

- S&P500

- Zoom

- акции

- американский рынок

- анализ

- вера

- вероятность

- веселье

- выборы в америке

- гипотеза эффективного рынка

- индекс

- квант

- Нефть

- отчет 2 кв

- ПИФы

- РТС

- сантимент

- Совкомфлот

- тайминг

- танкер

- теория игр

- Трамп

- Фридом Финанс

- фундаентальный обзор

- фундаментальный анализ

- фьючерс ртс

Если про моё депо речь, я торгую только американскими акциями.

вам большое спасибо за разбор. не хватило лично вашего вывода, насколько привлекательно для вас участие в IPO? Мой брокер Тинькофф предлагает участие за стандартную комиссию 0,05% и никаких ограничений (что странно). Собирают заявки в коридоре 105-117 руб, минимальное участие 10 акций. Что думаете?