Избранное трейдера Sergey

Почему доллар не растет при такой низкой цене на нефть?

- 01 апреля 2020, 18:12

- |

В среднесрочной перспективе ухудшающийся платежный баланс рисует другую картину для рубля. Начиная с апреля, мы ожидаем постепенное ухудшение состояния платежного баланса, главным образом, за счет выплаты дивидендов, а также уплаты процентов по внешнему долгу: во 2 кв. отрицательный баланс инвестиционных услуг, по нашим оценкам, составит 10,4 млрд долл., который превысит сальдо торгового баланса (здесь мы предположили, что импорт падает на 2-3 п.п. в сравнении с 2019 г. до 13-14% ВВП) и приведет к отрицательному сальдо счета текущих операций в размере 12-18 млрд долл. в зависимости от размера дисконта Urals (в предположении сохранения текущей цены Brent и такого же сильного рубля). Этот дефицит текущего счета едва компенсируется интервенциями, однако не закрывает возможное увеличение оттока капитала (со стороны частного нефинансового сектора и с рынка госбумаг). Кроме того, наше предположение о таком сильном падении импорта может быть слишком оптимистичным. Помимо платежного баланса на курс рубля давление будут оказывать рублевые ставки (доходности базовых активов), которые выглядят низкими в сравнении с реализовавшимся ослаблением рубля (именно оно формирует ожидания). В итоге мы считаем, что рубль сохраняет потенциал для ослабления во 2 кв., если ЦБ РФ не решит еще увеличить объем продажи валюты на открытом рынке (при таких тратах валюты объем, выделенный для продажи “под Сбербанк”, будет быстро израсходован).

Лишь повышение интервенций во 2 кв. сможет защитить рубль при дальнейшем падении нефти

За март цены на нефть существенно просели: в среднем цена Brent опустилась до 34 долл./барр., на фоне чего рубль ослаб до 74,5 руб./долл. (среднее значение за месяц). Отметим, что формально по бюджетному правилу перейти к продажам валюты власти должны были бы лишь с 7 апреля, однако упреждающие продажи они начали еще в начале марта, к чему потом добавились операции в рамках сделки по Сбербанку.

( Читать дальше )

- комментировать

- 11.1К | ★13

- Комментарии ( 62 )

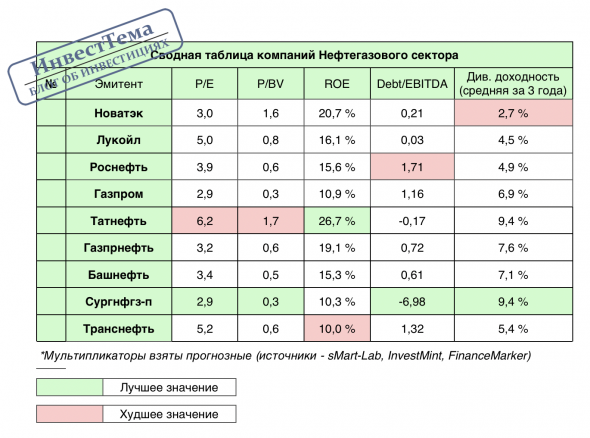

Сводная таблица компаний Нефтегазового сектора

- 27 марта 2020, 21:01

- |

При полном разборе НОВАТЭКа, интересная свобная таблица мультипликаторов получилась. В ней представлены акции компаний нефтегазового сектора. Теперь еще несколько компаний разобрать захотелось 🤔 Сургутнефтегаз — топ. А все подробные выводы уже в полном разборе НОВАТЭКа на следующей неделе.

Оперативно, в моем Telegram

🧐Мое мнение по рынку

- 27 марта 2020, 11:10

- |

👉акции никакие не покупаю, даже мысли такой нет

👉акции вдолгую буду покупать когда цены на них будут смехотворные либо когда будет виден лучик света в конце тоннеля. Пока такое ощущение, что в тоннель мы только заезжаем, а единственный лучик света — в зеркале заднего вида

👉рубль на интервале до месяца может показать что угодно

👉на интервале год и больше я бы держал не рубль

👉моя самая уверенная поза еще с прошлого года — это золото. Пока базовые условия для золота не изменились, только улучшились, так что остаюсь при своем мнении. Жалею только, что недооценил потенциал Полюса. Вон как вырос-то хорошо!

👉если говорить про интервал год+, то я не на 100% уверен в финансовой системе. Если будет credit crunch в России, нет сомнений, всех спасут, но зальют систему рублями, от этого курс может пострадать.

👉процентные ставки в России не отражают реальных рисков

👉проблемы на строительном рынке и в недвижимости только начинаются, недвижка в валюте через год должна быть дешевле.

❗️Это мой субъективный сценарий, который может быть совершенно ошибочным (я-то достаточно компетентен, чтобы осознать свою некомпетентность). Мой субъективный сценарий ложится прежде всего в основу собственных действий, и конечно не является никакой рекомендацией к какому-либо действию.

Когда покупать подешевевшие акции?

- 26 марта 2020, 20:09

- |

Недавнее снижение на рынке американских акций стало самым быстрым со времен Великой депрессии. В связи с чем многие инвесторы ставят на такой же быстрый возврат к росту. Сейчас мы наблюдаем восстановление рынка. Но высока вероятность того, что это будет отскок, а не возврат к долгосрочному росту.

( Читать дальше )

Отчитываемся перед налоговой по доходам Interactive Brokers за 5 минут

- 26 марта 2020, 13:49

- |

Все мы знаем, что зарубежные брокеры не являются налоговыми агентами в РФ, соответственно, отчитываться по доходам и платить налоги с них мы должны самостоятельно. Вопрос отчитываться или нет у меня не стоял, поэтому, чтобы не тратить каждый год уйму времени на достаточно трудоемкие расчеты, я написал скрипт, который берет отчеты Interactive Brokers и формирует на основе них пояснительную записку со всеми пояснениями и расчетами для налоговой. Вам останется только приложить этот файл к декларации 3-НДФЛ, а в нее саму внести лишь два пункта (см. ниже).

Ограничения по применениюПоскольку я занимаюсь долгосрочными инвестициями, я не использую такие инструменты, как фьючерсы, опционы, а также никогда не использую плечо и сделки SHORT. В связи с этим, такие операции скриптом не поддерживаются. Если у кого-то есть желание — могут дописать сами.

Подготовка к использованию- Установите Python 3+

( Читать дальше )

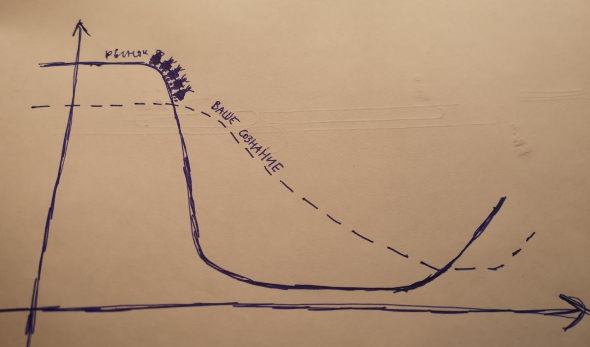

Картинка, которая объясняет ваши потери от инвестиций

- 26 марта 2020, 10:24

- |

То есть к тому моменту, когда надо будет покупать, вам будет казаться, что Сбербанк по 100 рублей (я условно) — это дорого.

Инструкция: как вывести средства из Interactive Brokers

- 25 марта 2020, 15:46

- |

Ограничения

Ознакомьтесь с ограничениями ниже, что возможно решите некие вопросы.- Каждый месяц IBKR бесплатно обрабатывает один запрос на вывод средств. За остальные запросы взимается комиссия;

- На ежедневные и недельные выводы средств могут распространяться ограничения, основывающиеся на используемом вами устройстве защиты счета;

- Запрос на вывод средств будет обработан только в том случае, если у клиента имеется достаточно доступных средств;

- Согласно политике борьбы с легализацией доходов, полученных незаконным путем, все снятые со счета средства будут отправлены на имя владельца счета.

( Читать дальше )

Я прошёл эпицентр кризиса 2008 от звонка до звонка и вот что я вам посоветую

- 25 марта 2020, 15:14

- |

Если может быть кто не в курсе, в 2008 году я работал сквозным ведущим в программе «Рынки» на телеканале РБК-ТВ, а также торговал каждый день фьючерс на индекс РТС. Месяцами напролет я каждый день анализировал тонны информации и выкладывал их в свой ЖЖ, можете посмотреть пример тут:

https://dr-mart.livejournal.com/2008/09/17/

Тогда я заработал небольшие деньги, но не заработал и 1/100 от того, сколько возможностей давал рынок.

Про те времена бывалые трейдеры спустя время говорили так: эх, время было такое — палку в монитор воткни, она начнет зарабатывать.

Если бы я мог вернуться назад, что бы я посоветовал сам себе?

👉не трать время на чтение новостей и составление обзоров. Это тебе никак не поможет ВООБЩЕ

👉самые умные люди, профи своего дела, приходили десятками в эфир РБК и все несли полную чушь, никто не смог анализируя информацию что-либо адекватно спрогнозировать на средний срок

👉торгуй тренд с коротким стопом: то есть входишь в направлении тренда с короткими рисками и тянешь прибыльную позу в направлении тренда

👉лучше сделки ты сделаешь после откатов от основного тренда и на возвращении к тренду

👉покупай акции вдолгую тогда, когда рынок будет тотально разрушен и на рынке не останется ни одного покупателя кроме тебя

👉не переноси длинные позиции через ночь

👉когда рынок будет близок к разрушению, не переноси короткие позиции через ночь

👉лучше всего сосредоточиться на 1-2 самых ликвидных и волатильных инструментах. Этого хватит сполна

Понял братиш? Так что не трать свое время на круглосуточное чтение новостей, лучше бери в руки трендовую пушечку, изучай историю и быстро настраивай ее на текущий рынок.

Сигналы типа "шухер" в системном трейдинге

- 25 марта 2020, 11:58

- |

К вопросу, надо ли снижать спекулянтский сайз в волатильные времена? И как именно, если надо? Если у вас системный трейдинг, вопрос не обойти.

С одной стороны, это странно: именно в такие времена мы обычно и зарабатываем (я беру сейчас обычных, правильных, но не сильно замороченных трендовиков). Получается, что мы режем себе доходность, а максимальные позы при этом будут, скорее всего, в низковолатильном боковике.

С другой стороны, а что мы вообще максимизируем? Чаще всего – отнюдь не доходность, а риск/доходность.

Но максимальная просадка обычно в те же времена, где и максимальная доходность. Вот годами торгую рубль-доллар. Если делать это одним и тем же сайзом, худшие дродауны – в самые прибыльные годы, 2014 и 2015. А сравнительно унылый (хоть и прибыльный) 2019 шел с минимальной просадкой всю дорогу.

Причем обычно макс. дродаун рисуется 2-3 плохими движениями в зоне сверхвысокой волатильности. Например, во второй половине декабря 2014 года, после суперприбыли. Если вообще не варьироваить сайз, то одна плохая неделя увеличивает максимальный дродаун десятилетия в 2-3 раза! Дорогая плата, не правда ли? А за что? Конечно, мы режем вероятную доходность, но если «резалка» включается на 5% всего биржевого времени, вряд ли мы урежем свои тотальные доходности в 2-3 раза. Показатель риск/доходность таким образом улучшается.

( Читать дальше )

Тинькофф банк в осаде обстоятельств

- 25 марта 2020, 09:33

- |

Специально для ИнвестГазеты посмотрел на TCS Group, которая отчиталась по МСФО за 2019 год. В своем недавнем полном разборе Тинькофф банка, я делал обзор финансовых показателей компании на основании отчета за 9 месяцев 2019 года. Теперь дошла очередь и до консолидированного отчета. Доходы группы по итогам года выросли до 146 млрд рублей. Из них чистые процентные доходы составили 110 млрд рублей, а процентная маржа 21,6% – рекордная среди всех банков. Операционные расходы растут за счет затрат на персонал и амортизационных статей. Однако это не мешает прибыли ставить новые рекорды. Плюс 32% и 36 млрд чистой прибыли.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 11 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал