Избранное трейдера ED

Как посчитать справедливую стоимость акции? Оценка компаний. Показываю на примерах.

- 30 июля 2023, 10:00

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим подходы и методы расчета справедливой стоимости акций.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

Подходы к оценке.

Как говорил Уоррен Баффет: «Цена — это то, что ты платишь. А стоимость — это то, что ты покупаешь». Поэтому каждому инвестору важно представлять справедливую стоимость компании.

Так как вычисление справедливой стоимости базируется на данных финансовых отчетов, очень желательно, уметь в них разбираться. Напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 33 )

Интер РАО снизила свои финансовые показатели, но на это есть несколько причин, которые были известны давно

- 28 июля 2023, 08:07

- |

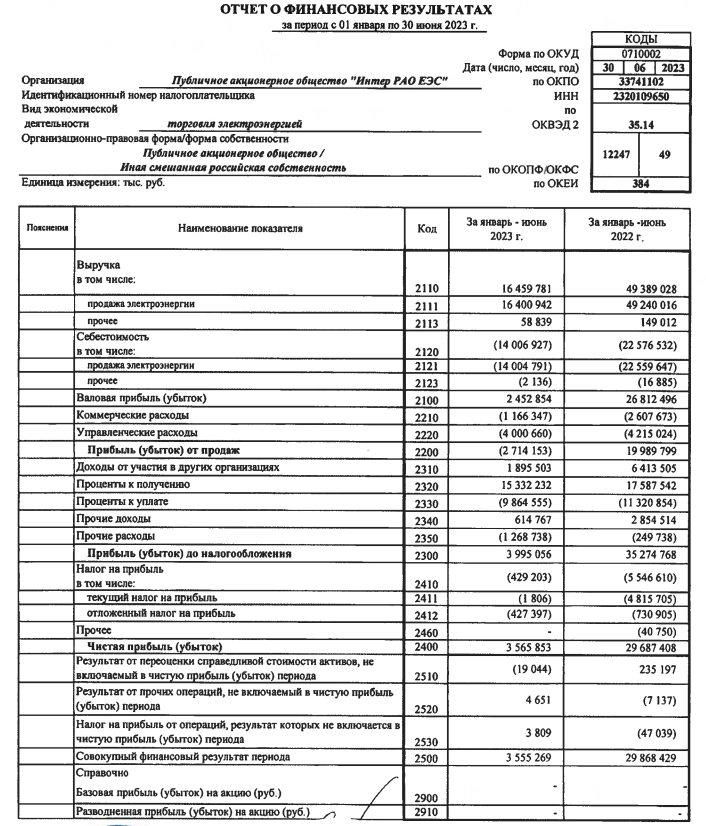

🔋 Интер РАО опубликовала финансовые результаты по РСБУ за I полугодие 2023 года. Для многих стало шоком падение чистой прибыли и выручки во множество раз, при этом убыток от продаж составил 2,7₽ млрд против 19,9₽ млрд прибыли годом ранее (чтобы остаться в плюсе по чистой прибыли на помощь пришли банковские вклады, проценты к получению — 15,3₽ млрд). Данная ситуация читалась и частным акционером необходимо было приготовиться к такому сценарию событий, но об этом ниже, а сейчас рассмотрим основные показатели компании:

▪️ Выручка: 16,4₽ млрд (-67% г/г)

▪️ Чистая прибыль: 3,5₽ млрд (-88% г/г)

▪️ Валовая прибыль: 2,4₽ млрд (-90% г/г)

Стоит отметить, что средства на счетах компании по итогам полугодия составили — 204,1₽ млрд (те же краткосрочные обязательства оцениваются в 286,3₽ млрд, а значит с налоговой нагрузкой всё в порядке). Ещё 151,2₽ млрд составили финансовые вложения, которые помогли Интер РАО выйти в плюс по чистой прибыли, если учесть проценты к получению, то можно понять, что средства находятся на рублёвом вкладе под ~10% годовых.

( Читать дальше )

Статистика, графики, новости - 25.07.2023

- 25 июля 2023, 04:18

- |

Доброе утро, всем привет!

Дорогие друзья, тут в пятницу многих в телеграмах основательно качнуло. В экономических канальчиках немедленно был поднят флаг глобальной и неотвратимой зрады. Ну всё как обычно… Рашка летит в пропасть, Эльвира — ваще профнепригодна и всё вот такое в этом духе.

Давайте еще раз посмотрим, что случилось и почему. Собственно, Эльвира Сахипзадовна все достаточно на пальцах объяснила в своём заявлении. Но наши граждане слушать главных лиц страны не любят. Поэтому и не слушают. А читают телеграм-канальчики. В которых — оп, провернули колесо на абзац взад-назад — в которых беспросветность, всё пропало и пора валить. Поэтому вкратце ретранслируем гражданку Набиуллину.

Итак, в пятницу была поднята ключевая ставка до 8,5%. Сразу на 1%. Слабые головой граждане немедленно умерли и закричали — что же это происходит! Да как так можно! Почему-то диванные экономисты не знают, что ключевая ставка — это инструмент, с помощью которого Банк России (да и любой другой центробанк) влияет на экономику. Её можно как опускать, так и, о ужас, поднимать. И оба этих процесса абсолютно нормальны.

( Читать дальше )

Алроса еще подрастет. Насколько и почему? (2 часть обзора компании)

- 19 июля 2023, 15:43

- |

Если не читали первую часть обзора Алросы – прочтите сначала ее: t.me/Vlad_pro_dengi/383, в ней собрана информация о составе акционеров, санкциях, структуре выручки, ценах на алмазы и экспорте Алросы.

➡ Это часть будет посвящена оценке финансов компании

Алроса не публиковала отчет по МСФО за 2022 год, есть только частичные данные – например, по объему добычи и по прибыли, поэтому если я буду приводить другие данные за 2022 и тем более за 2023 – это данные из моих моделей.

Я проверил связь показателя (объем добычи алмазов * IDEX (индекс цен на алмазы)) за 2019-2022 годы с выручкой и прибылью Алросы. Корреляция с выручкой = 99,7%, корреляция с прибылью = 95,1%. Сильнейшая связь. Поэтому модели основаны на динамике этих 2 операционных показателей.

Финансовые показатели за 2022 год

📍Чистая прибыль = 82,9 млрд руб. (в 2021 = 91,3 млрд руб.)

📍Выручка (на основе модели) = 296,9 млрд руб. (в 2021 = 327 млрд руб.)

📍Собственный капитал (активы минус обязательства) – на основе модели = 307 млрд руб. (в 2021 = 307 млрд руб.)

( Читать дальше )

Свежие облигации: ТГК-14 на размещении

- 19 июля 2023, 07:32

- |

Безумству храбрых поём мы песню. Пока все ждут повышения ключевой ставки ЦБ, ТГК-14 пытается заскочить в последний вагон уходящего поезда с купоном, равным номеру ТГК. В апреле этого года был первый выпуск, теперь выходит новый, условия ожидаются не менее интересные, даже несмотря на грядущее повышение ставки Эльвирой Сахипзадовной.

Поскольку рынок облигаций замер, появление этого выпуска однозначно интересно. Посмотрим повнимательнее, кто такие, чем занимаются в ТГК-14 (она же Территориальная Генерирующая Компания №14).

Объём выпуска — 1 млрд, доходность ожидается 14,2–14,75% (купон по прошлому выпуску был 14%), срок 4 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BBB+ от Эксперт РА (апрель 2023).

ТГК-14 — региональная энергетическая компания, осуществляющая производство электрической и тепловой энергии, а также распределение тепла в Республике Бурятия и в Забайкальском крае. Компании принадлежит 7 ТЭЦ и 2 энергетических комплекса с установленной электрической мощностью 650 МВт и установленной тепловой мощностью 3 125 Гкал/ч. Тикер: 🔋🥵 Сайт: https://www.tgk-14.com

( Читать дальше )

⚒ Норникель (GMKN) - обзор операционных показателей по итогам 1кв2023г

- 04 июля 2023, 09:37

- |

▫️ Выручка 2022: 1184 млрд ₽ (-10% г/г)

▫️ скор. Чистая прибыль 2022:402 млрд ₽ (-22% г/г)

▫️ P/E ТТМ: 5,7

▫️ fwd P/E 2023:4,5

▫️ P/B:4,7

Все обзоры https://t.me/taurenin/1275

👉 Средние цены на основные металлы компании с начала года:

▫️ Никель: 24360$ (-15% г/г)

▫️ Медь:8841$ (-9,5% г/г)

▫️ Платина: 985$ (-0,6% г/г)

▫️ Палладий:1485$ (-32,5% г/г)

👉 По всем металлам происходит серьёзное падение цен, что логично в условиях более жесткой ДКП во всем мире. Восстановление деловой активности в КНР оказалось ниже прогнозов многих аналитиков. Тем не менее, текущие цены уже приближаются к предельному уровню допустимых издержек у многих конкурентов (по некоторым металлам), так что вряд ли цены могут надолго уйти существенно ниже. Норникель в этих условиях имеет все шансы сохранить чистую маржу более 30%.

✅ Менеджмент подтверждает, что сейчас никаких дисконтов на сырьё компании нет, но также пропала и премия на высокосортный никель (раньше она составляла порядка 4-6% к биржевым ценам).

( Читать дальше )

Фундаментальный анализ ГМК Норникель – риски и перспективы

- 02 июля 2023, 11:44

- |

Выиграл один из конкурсов на Смартлаб и обещал сделать анализ ГМК Норникель. Да мне самому интересна данная компания, она на 5 месте в моем портфеле по доле (3,7%). Поэтому проанализируем 3 сценария для компании и их влияние на цену акций.

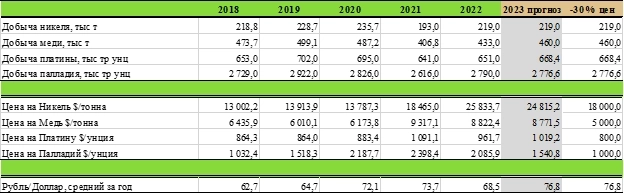

Анализ достаточно прост, как и бизнес у Норникеля (добыл полезные ископаемые и продал). Поэтому, прежде всего, я нашел информацию по добыче компании (на Смартлаб) и цены на соответствующие металлы (данные Всемирного Банка). Цены на металлы в долларах и деятельность Норникеля связана с экспортом, поэтому, очевидно, для расчетов пригодится курс доллара. Данные приведены в таблице ниже (цены на металлы и курс доллара – средние значения за год):

Таблица 1

В последних двух колонках прогнозные данные, но о них чуть позже. Для получения расчетной выручки умножил добычу, цену металлов и курс доллара. Получил следующие данные:

Таблица 2

( Читать дальше )

ОБЗОР НОРНИКЕЛЯ (ЧАСТЬ 2)

- 23 июня 2023, 13:02

- |

Хорошая идея на рынке

Если не читали первую часть, лучше прочитать сначала ее — о том, какие металлы добывает Норникель, с продажи каких больше всего зарабатывает и кому продает продукцию. Первая часть есть в моем ТГ-канале: t.me/Vlad_pro_dengi/348

Теперь посмотрим на финансовые показатели (по международным стандартам)

📍Выручка за 2022 год = 1 185 млрд руб. (в 2021 – 1 317 млрд руб.)

📍Операционная прибыль за 2022 год = 546 млрд руб. (в 2022 – 703,9 млрд руб.)

📍Чистая прибыль за 2022 год = 429,3 млрд руб. (в 2022 – 512,9 млрд руб.)

Чтобы понять, какими будут выручка и прибыль в 2023 году, необходимо посмотреть на 2 показателя.

1️⃣ Цены на ключевые металлы

2️⃣ Объем добычи этих металлов

Палладий (38% выручки)

- ср. цена 2022 = 2 111 $/унция

- за полгода 2023 = 1 511 $/унция

- объем добычи 2022 = 2 790 тыс. унций

- объем добычи 2023 (прогноз) = 2 480 тыс. унций

Никель (22% выручки)

- ср. цена в 2022 году = 25 670 $/тонна

( Читать дальше )

Простые финансовые модели для прогнозирования цен акций

- 22 июня 2023, 19:37

- |

Простые финансовые модели для прогнозирования цен акций.

Существует множество моделей, которыми пользуются финансовые аналитики для оценки компаний, в них вы должны: дисконтировать денежные потоки, искать бета коэффициенты, рассчитывать коэффициенты для различных рисков, в общем, заниматься больше «астральной» деятельностью, чем аналитической. Сам же я склоняюсь к тому, что чем проще финансовая модель, тем лучше она может быть понята и применена. Простые модели имеют меньше возможности для ошибок и позволяют быстро получить результаты. Они также более прозрачны и могут быть более легко объяснены заинтересованным сторонам, таким как инвесторы.

В данной статье я хочу продемонстрировать несколько простейших финансовых моделей, которыми я активно пользуюсь для определения справедливой цены бумаги, с которыми разберется даже первоклассник. После прочтения вы сможете сами прогнозировать справедливые цены бумаг и совершать прибыльные сделки.

Для начала мы научимся определять справедливую цену компании из добывающей отрасли(майнеры). Добывающие компании самые простые для анализа, по сути, они просто копают землю и продают полезные ископаемые, которые в ней залегают.

( Читать дальше )

Сургутнефтегаз (SNGSP). Отчёт за 2022 год. Кубышка. Дивиденды.

- 17 июня 2023, 09:11

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 09.06.23 вышел отчёт РСБУ за 2022 г. компании Сургутнефтегаз (SNGS, SNGSP). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Сургутнефтегаз» является одной из крупнейших вертикально интегрированных нефтяных компаний России. На его долю приходится 11% нефтедобычи и более 6% нефтепереработки.

Приоритетные направления деятельности: добыча и переработка нефти и газа, сбыт продукции, энергетика, социальная ответственность.

США еще до 2020 года ввели санкции против компании и ее основных дочек.

А в апреле 2022 года глава компании Владимир Богданов попал под санкции Евросоюза. Одна из причин, — это то что он поддерживает тесные связи с правительством РФ и президентом Владимиром Путиным.

К слову, если верить российскому политологу Белковскому: Путин контролирует 37% акций Сургутнефтегаза. Именно поэтому его считают долларовым миллиардером и одним из богатейших людей мира. Точных фактов конечно же нет, но Сургутнефтегаз долгое время остается одной из самых непрозрачных компаний, которая не раскрывает своих бенефициаров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал