Избранное трейдера Mein herz Brent

Брокеры - как можно потерять всё в современном мире инвестиций

- 21 декабря 2019, 00:57

- |

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

Сервис позиционируется как простой и удобный, поэтому быстро набирает популярность. Не редко на него ссылаются как на сервис для домохозяек, что и указано в названии одного из подробных обзоров «Тинькофф Брокер: ловушка для домохозяек» (ссылка)

Изначально сервис был запущен совместно с брокерской компанией БКС, но в прошлом году Тинькофф получил собственную лицензию на брокерское обслуживание и начал расходиться с БКС. При переводе клиентов на свои счета как одно из преимуществ указывалось отсутствие займов овернайт на счетах Тинькофф. Сторонние ресурсы писали: «Отсутствие займов овернайт позволяет не переживать за сохранность своих средств». Это же было написано и на самом сайте Тинькофф, некоторое время назад.

Система брокерских услуг задумывалась таким образом, чтобы максимально обеспечить сохранность активов клиентов. Для этого брокерской компании запрещено осуществлять операции с активами клиентов кроме как непосредственно по прямому поручению. Сами активы хранятся в сторонней компании депозитарии, у которой есть специальная лицензия на ведение такой деятельности. При таком подходе банкротство брокерской компании не приводит к потере активов клиента, и он спокойно переносит их под управление другому брокеру.

Эту же информацию предоставляет в описании услуг Тинькофф своим клиентам.

( Читать дальше )

- комментировать

- 28.8К | ★49

- Комментарии ( 128 )

Коммуникации Quik Lua с внешним миром.

- 14 декабря 2019, 20:42

- |

Мне нравится Lua. Lua хороший компактный язык на котором можно сделать индикаторы, различные вспомогательные программы, помогающие трейдеру и даже несложные торговые системы (ТС, роботы). Пожалуй единственная книга по Lua — Роберту Иерузалимски: Программирование на языке Lua. Ее можно найти в интернете.

Lua имеет также несложный C-API позволяющий связать программы Quik Lua с внешним миром через DLL и получить доступ практически ко всему, в том числе к любым математическим библиотекам обработки данных, что необходимо для сколь-нибудь сложным ТС. Однако, для этого уже необходимо знание не только Lua, но и Lua C-API, языка С/С++, а также умения писать DLL. При этом надо будет решить еще ряд проблем, которые возникнут по ходу пьесы в процессе этой деятельности. Далеко не каждый пользователь Quik и Lua может все это реализовать в обозримое время.

У Quik Lua (QLua) есть еще недостатки — все события терминала в Lua работают в потоке терминала, и получив из них данные надо как можно быстрей завершать функции обработки этих данных и освобождать поток терминала, иначе терминал просто повиснет. Единственная функция QLua работающая в собственном потоке — это main() и вся сколь-нибудь сложная обработка может находиться только в ней.

Кроме того, для Lua крайне мало библиотек, а существующие работают оч не быстро. В принципе, это и не нужно, если можно организовать связь с внешним миром через C-API. Но нам от этого легче не становится.) Короче, для написания хорошей сложной ТС нам надо выйти за пределы QLua и установить связь с внешним миром, и сделать это доступными средствами.

Сейчас наиболее продвинутым языком, включающим в себя массу библиотек обработки данных является Python. По применимости для обработки данных он, пожалуй, занимает первое место в мире, а по распространенности входит в первую пятерку. В числе библиотек — математические, статистические, машинного обучения и пр., и пр. Таких библиотек более тысячи только в Anaconda, большинство из которых устанавливается при ее инсталяции. Вы можете не использовать Anaconda и скачать Python с сайта

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 89 )

Трейдер с паяльником

- 12 декабря 2019, 19:23

- |

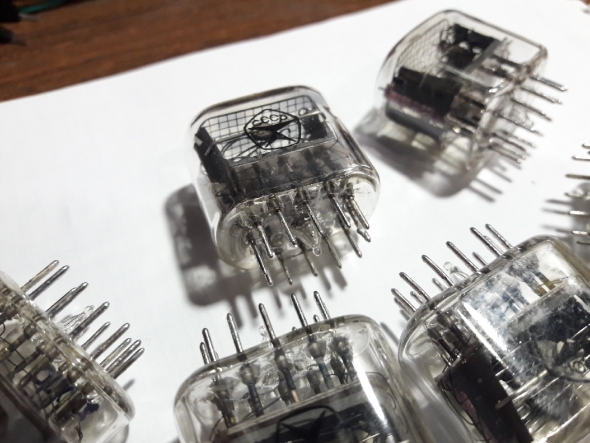

Расскажу тогда, как мы с товарищем его сделали. В Советском Союзе наделали достаточно много газоразрядных индикаторов — они повсеместно применялись в электронике того времени. Индикаторов осталось огромное количество до сих пор, а сейчас стало модным делать из них часы (наши ИН-12 84 года изготовления):

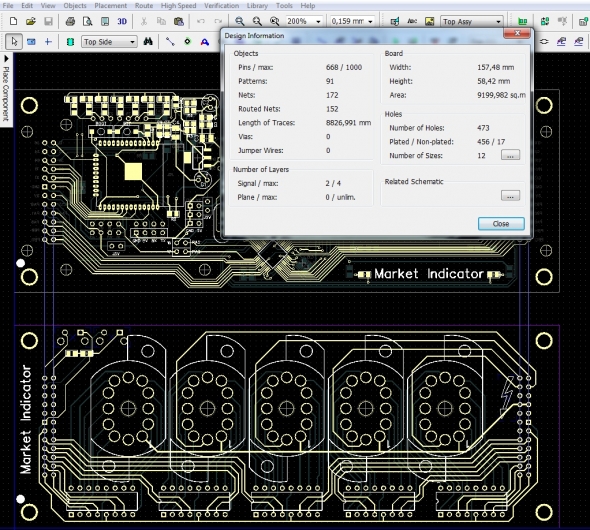

Есть у меня товарищ — биткоинонер )) До сих пор ему удается намайнивать на неплохую жизнь и я решил ему сделать подарок к важному событию. Но часы делать неинтересно, поэтому было решено сделать индикатор курса биткоина, причем визуально в виде маленькой фермы. Сначала все начертили, измерили, протестили схему на коленке. Никакие конструкторы не использовались, только хардкор, плату нарисовали сами в DipTrace.

( Читать дальше )

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

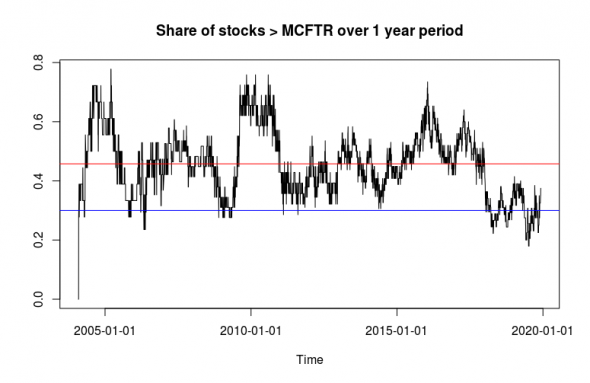

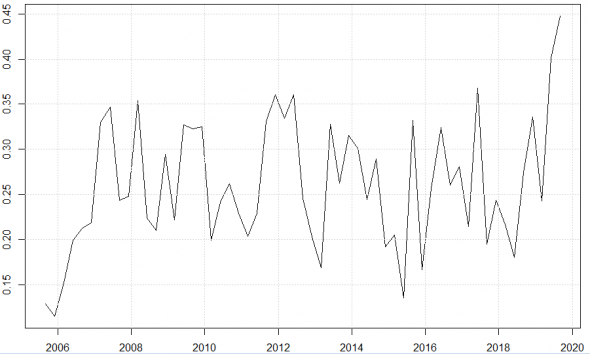

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 88 )

4 варианта, как заработать на дельтахэдже опционов.

- 22 октября 2019, 18:06

- |

Я для дельта хеджа использую option workshop, но каждый может использовать свое ПО.

Как пользоваться софтом записал видосы тут

Итак начнем.

Вариант номер 1.

Этот вариант самый безопасный, главное не переборщить с ГО.

Использовать его лучше, когда до экспирации остается мало времени и дельта меняется быстро, я использую его на недельках.

Тут все просто покупаем пут и колл центрального страйка. И запускаем дельтахэдж. Если цена улетает нам приносит прибыль купленные опционы, если цену пилит и колбасит, нам приносит дельтахэдж. Тут рисков особых нет, только если резко и сильно упадет цена опционов, а дельта хэдж не успеет наколбасить прибыль. Лучше запускать, когда резко упала вола и сильно в цене просели опцики, что часто бывает.

( Читать дальше )

BRENT. Прогноз

- 17 октября 2019, 08:53

- |

Я знаю, что очень многие начинающие трейдеры пытаются определить будущие цены на нефть путем глубокого изучения статистических данных. Зря, потеря времени, это даст неверный анализ. Статистика и движение цены не имеют ничего общего! Статистика давно стала механизмом манипулирования в руках основных игроков — первичных дилеров.

P. S. Вью прежнее. Глобально жду вниз, ниже 50, но локально работаю внутри дня.

Повышение комиссии на опционы

- 14 октября 2019, 16:14

- |

Биржевая комиссия на сделку с опционом рассчитывается по формуле:

(подробнее здесь - https://www.moex.com/s93)

FutFee — комиссия за фьючерс

K — коэффициент, который был равен 1.5, а теперь равен 2

Premium — премия за опцион

W(o) — стоимость минимального шага цены опциона (в рублях)

R(o) — минимальный шаг цены опциона

BaseOptFee — коэффициент, который был равен 0,02875, а теперь равен 0,06325

Разберемся с этой формулой, комиссия за опцион будет равна либо двойной комиссии за базовый фьючерс, либо 6.325% от стоимости опциона в зависимости от того, что будет меньше.

На практике это означает, что комиссия за дорогие опционы (в деньгах и на деньгах) будет равна двойной комиссии за базовый фьючерс, а комиссия за дешевые (краевые опционы) будет равна 6.325% от их стоимости. Таким образом, комиссия за дорогие опционы выросла на 33%, а комиссия за дешевые опционы выросла до 120%.

RI, волатильность выходных (как правильно бояться?)

- 12 октября 2019, 07:40

- |

По вертикальной оси отношение волатильности выходного гэпа к волатильности одной минуты, которые приведены друг другу через sqrt(dT).

К этому можно относиться двояко:

1. Время на выходных течет в 3-4 раза медленнее, чем в торговое время.

2. С точки зрения волатильности почти никогда нет никаких выходных гэпов.

Видимо, правильная интерпретация такова: цена это нестационарное логнормальное блуждание в нестационарном времени. Вероятно это излишне, т.к. нестационарное время мы можем вроде как всегда засунуть в дисперсию, которая за счет нестационарности всё (и всех?) съест.

Обычно как? Для всех, переносящих позицию через ночь и тем паче через выходные страшные утренние гэпы. А с точки зрения топорно подсчитываемой волатильности выходит, что как раз за выходные происходит меньше всего колбасение цены. Другое дело, что это в среднем. Т.е. в 99 раз из 100 ничего не происходит, а 1 гэп на 20% от закрытия пятницы и привет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал