SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. goryinyich

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

Как же так — почему проигрывают портфели Сберегателя, и почему я — такой глупый — собираю портфели из 15 позиций, вместо того, чтобы много заработать на паре-тройке бумаг, которые обгонят индекс?

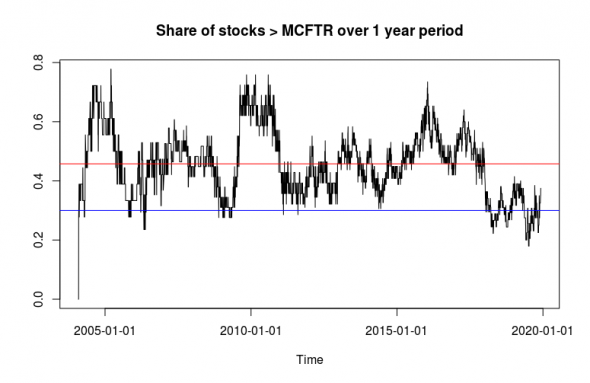

Недавно я вдохновился постом с ZH (https://www.zerohedge.com/markets/socgen-presents-most-depressing-chart-ever) и решил посмотреть для индекса ММВБ — а какая, собственно, доля тикеров на горизонте 1 год обгоняет индекс ММВБ? Инстинктивно кажется, что должна примерно половина, так? Проверим наши инстинкты на графике в начале статьи. На самом графике отмечена доля компонентов индекса, обогнавших индекс за последний год на дату построения, красная линия — средний уровень на истории, синяя линия — средний уровень за последние 2 года. Действительно, по всей доступной истории индекса MCFTR (индекс ММВБ с дивидендами) в среднем 46% тикеров в индексе обгоняют его на горизонте 1 года, хотя этот показатель очень волатилен во времени — есть периоды, в которые под 80% компонент обгоняют индекс, а есть периоды, в которые таких только 20%. Но взгляните на последние пару лет — тут эта доля упала (если не сказать обвалилась) до примерно 30%, а временами достигала и всех 20%!

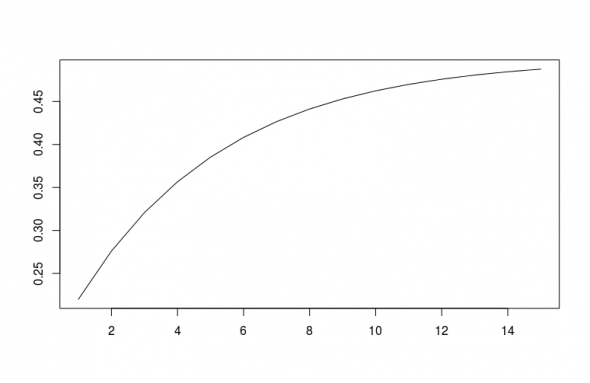

Что это означает для трейдинга? Это означает, что, купив случайную бумагу из индекса (а, даже отбирая по каким-то, как вам кажется, сильным показателям — вы покупаете все равно почти случайно) — в последние пару лет вы обгоните индекс с вероятностью только 20-30%. Далее, по мере роста количества бумаг в портфеле, вы увеличиваете ваши шансы. Наконец, очевидно, купив диверсифицированный портфель недалеко от индекса — вы получите доходность выше доходности индекса с вероятностью в районе 50%. То есть график вероятности обогнать индекс в зависимости от количества бумаг выглядит примерно так:

То есть доводы о том, что концентрированным портфелем вы более вероятно обгоните индекс, априори неверны — не обгоните. 1-2-3 бумажки, которые вы выберете, с вероятностью в районе 70% каждая будут отставать от индекса, и весь портфель вероятнее всего тоже отстанет (что и наблюдаем на примере Сберегателя). С другой стороны, риски концентрированного портфеля несравнимо выше диверсифицированного (что подтвердят люди, державшие этой осенью YNDX или PIKK) — и как результат имеем отстающий по доходности портфель с большими просадками, что НЕ является активом, в котором вы должны держать свои деньги.

Сейчас начнутся возражения на тему «это все неверно, ведь этот результат получен для случайных бумаг, а мы-то знаем, что надо покупать, чтобы оно выросло, поэтому у нас не так». Угу, где-то здесь были такие знатоки правильных покупок, помню-помню. Брали MGNT «на дне» по 8000, по 5000, с плечом. Один так был уверен в собственных способностях выбирать правильные акции — квартиру на MGNT просадил, и жена от него уходила кажется (как там поза себя сейчас чувствует?). Не надо себя обманывать — вы выбираете акции несильно лучше случайного (см. Сберегателя — он собрал портфели по всем вашим любимым стратегиям), и картинки выше — они ровно про вас.

Выводы:

— «Diversification is the only free lunch on Wall Street» ©. Портфель из минимум 10-15 позиций — это то, что требуется, чтобы максимизировать априорную вероятность обогнать индекс (и да, подспудно я оказался прав, хотя моя стратегия — это результаты бэктеста, и, видимо, бэктесты подтверждают выводы выше).

— концентрированные портфели в последние пару лет стали особенно маловероятным способом обогнать индекс — старайтесь их избегать

— если вы занимаетесь или занимались stock picking'ом (отбором акций) — в последние пару лет вам стало особенно трудно выбрать хорошие бумаги, которые обгонят индекс. Возможно, есть смысл посмотреть в сторону пассивных портфельных инвестиций

Чтобы не отставать от моды: подписывайтесь на мой телеграм, инстаграм и прочие фуфлограмы, если они когда-нибудь у меня появятся.

Всем профитов!

10.1К |

Читайте на SMART-LAB:

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

А вот статистику вы интересную сделали, очень даже занятную.

Поэтому доходность нужно дисконтировать ко времени покупки.

«Опасный шлак» — при ММВБ 2850 6.16

«Бенчмарк» при ММВБ 2750 16.16

Разница 3.6% форы в пользу бенчмарка.

При этом сам бенчмарк, не индекс — там какая-то лютая смесь.

Но вот как решить дилемму, когда в этом расчете одинаковый вклад вносят какой-нибудь лукойл и какой-нибудь трмк?

По идее, надо бы еще несколько таких графиков сделать с разными взвешиваниями.

Я у себя, по крайней мере, так бы сделал.

В любом случае, ликвидность бумаг уже учтена при построении индекса, а смогли вы его обогнать на голубых фишках или на менее ликвидных бумагах — какая разница, если вы умеете достигать этого на нужном для вас сайзе?

В 2017 году с лета — рост Сбера, при низах в Газпроме, обвале Магнита, остановке Лукойла ит.д.

2018 — Лукойл, начиная прям с январской новости о buyback.

В 2019 — Газпром с мая.

Тут другой смартлабовец анализировал пифы, обгоняющие индекс на многих промежутках

smart-lab.ru/blog/495505.php

Трое лидеров на протяжении многих лет держали 3 (или хотя бы 2) из первой тройки — Лукойл, Газпром, Сбербанк, с долями, близкими к индексу.

Арсагера и вовсе постоянно держит Лукойл-Газпром-Сбер с долями около 10% на каждую.

Ну да, вот поэтому и получается, что проводя там какие-то хитрые фундаментальные анализы или что еще народ любит — обогнать индекс довольно сложно, если не повезло, и не купил этого «паровоза»

Один портфель все таки обгоняет индекс

1 Эмитенты-экспортеры +9.9%

12 Индекс МосБиржи IMOEX 2 928,76+9,88% (значение на 31.05.2019 2 665,33)

А то, что у Сберегателя идет 9 пунктом

9 ETF-ПИФ ММВБ индекс бенчмарк +10.7% (портфель создан 16 июня 2019г, с ценами закрытия 14 июня)

на самом деле индекс полной доходности. С этим бенчмарком пока рано сравнивать, так как портфели Сберегателя смартлаб считает без дивидендов, а все эти бПИФы из портфеля-бенчмарка-9 уже с учетом дивидендов идут.

Если вести речь о лучших (по доходности) бумагах года, то оптимальным будет портфель из 7-11 бумаг. Вот статистика на этот счет:

Оптимальное количество бумаг в портфеле

Но каждый год бывает по-разному, разумеется. Например, в этом году мой портфель лучших бумаг года проигрывает индексу просто с разгромным счетом.

Тем не менее, за последние 12 лет (без учета этого года), портфель из 8 лучших бумаг года обогнал индекс 11 раз! 11 раз из 12!

Главное торговать не свои хотелки и «знания рынка», а статистические закономерности: сезонные закономерности, Моментум эффект и т.д. И все у нас будет хорошо ))))

Ну и ладно. Бывает и так. Купил на 40% от одного из двух счетов, и прибыль все равно есть, правда почти в 4 раза меньше роста индекса.

В вашем случае, например, даже для такой простой стратегии — вы могли подзафититься, подобрав на всей истории оптимальное кол-во инструментов (8), а также оптимальный период для моментума (1 год — почему не 6 мес. или 2 года?) Кажется, что это какие-то глупости, но оверфит неплохо достигается и такой вот парой несложных параметров. А вы там, еще помню, параметр для стоп-лосса подбирали — т.е. это уже третий параметр. Дополнительно: «лучшесть» бумаг года вы определяли с учетом дивидендов или без? Если с учетом — ок, если без — мне вообще непонятна логика этого алгоритма. В общем, тут есть куда зафитить.

Ну и на все это сверху мог наложиться неблагоприятный период для трендфолловинга.

Как обогнать индекс на примере DJIA

Другое дело, что вы же сами понимаете: работает и работает всегда — это разные вещи.

А насчет стоп-лосса, то это просто как страховка. В большинстве случаев будешь немного отдавать рынку, зато когда случится очередной 2008 год, то потери будут терпимыми. А маленькой прибылью меня не испугаешь, я 2008 год прошел, да и вообще торгую без плечей.

В общем, в последний торговый день 2019 года я опять сформирую портфель из 8 лучших бумаг года! И на этот раз мне обязательно повезет! ))))

В «8 лучших бумаг 2018 года» должен был войти Газпром. На просадках 2018 года, в апреле, августе, декабре он держался лучше многих. Только Татнефть меньше проваливалась. Плюс у ряда etf-ов на Россию начался некий перекос в пользу доли Газпрома (Сбер тогда лили на надуманных причинах), такие отклонения ведь тоже надо рассматривать при определении лучших бумаг. И 2018 год Газпром довольно стойко пережил. Так что если брать на 2019 то, что было лучше в 2018, то Газпром должен быть с самого начала, а значит, львиную долю роста индекса такой портфель должен был взять.

Или вы лучшие бумаги года без учета их поведения во время просадок рассматривали?

чаше всего да — тогда надо сидеть на заборе и искать.

Что-то не так с этим утверждением...

А в целом долгосрочную доходность больше убивает вола/просадки, которые при концентрированных портфелях по определению больше.

Однако етф на рассел уделывает етф на спай.

Update протупил Рассел это смалл кепы

Смотря что под спекуляциями понимать.

MadQuant вроде нигде не писал медианное время удержания акции в своих портфелях из 15-20 бумаг (поправьте, если ошибаюсь). Но вот оборот по его счету довольно большой по меркам buy-n-hold-er-ов, но совсем небольшой по меркам спекулянтов.

Я здесь смотрела

investor.moex.com/trader2019?user=211175

Понятно, что чистым buy-n-hold при таких вероятностях стабильно индекс не обогнать, будут лишь отдельные всплески и обгон на коротких моментах времени в лучшем случае.

Я так понял сочетание SBMX (FXRL)+ИИС даст лучшую доходность

профит

Но все же ефт гораздо лучше фьючей, для пассивных инвесторов

Издержки выше американских, ну а что делать. Других нет.

В начале года покупается 5 акций, в течение января есть возможность поменять свой выбор. Потом все замораживается, а в конце года подводятся итоги, чьи пять акций оказались лучше индекса, ну или просто, чей выбор 5 акций был самым выгодным.

против S&pP 495 (без 5 единорогов)

показывают что это не так.

Рф это не полный рынок.

в рф ммвб есть только продажа ресурсов (гос) и госбанки даже без скобочек.

По этому у вас и получается что нельзя выбрать.

Все фишки ммвб из 2 сегментов мирового ввп состоит.

и они хорошо коррелированы.

причины

1) все гос;

2) всех будут спасать;

3) все зависят от цен на ресурсы;

4) из-за 1..3 все неэффективно и ОДИНАКОВО! управляются.

(одинаково важнее для корреляции)

Это неправда. Мои портфели гляньте (я ежемесячно публикую). Они диверсифицированы (насколько это возможно), и там есть навскидку:

— золото (полюс, полиметалл, FXGD)

— ИТ (яндекс, мэил)

— банки (тиньков, сбер)

— ритейл (пятерка, детский мир)

— агро (русагро, черкизово)

— телекомы

— энергетика (фск, мосэнерго)

— строители (пик, лср, мостотрест)

— нефтегаз (сургут, роснефть)

— металлурги (нлмк)

— уголь (распадская)

— минеральные удобрения (акрон)

— финансы (система, сафмар)

— аэроспэйс даже (иркут)

И это только то, что довольно ликвидное, в недавнем прошлом росло, и на чем я зарабатывал. А если лезть во второй-третий эшелон — спецы по фундаменталу могут еще нагрести кучку отраслей (типа фармы и т.д.).

Поэтому напраслину вы на наш рынок возводите, здесь можно хорошо зарабатывать, компании во многих секторах растут (в отличие от штатов), и это как раз не нефтегаз, который в последние годы инвесторов не радует. С корреляциями тоже все отлично, я даже для своего мега-консервативного портфеля (который в марте ~10% слил) почти всегда нахожу 10-20 тикеров, чтобы его забить.

как Вы написали.

Эти ЧАСТНЫЕ истории можно торговать.

Если объемы торгов (и/или цену компаний) сравнить с нефтегазом добывющими и госбанками.

Видно какую долю они занимают.

Частные истории для отдельных квалифицированных людей.

я указал: эмитенты в индексе представлены 2 секторами добыча, и банки.

Ваша оценка индекс лучше НЕБОЛЬШОЙ корзины эмитентов верна во многом по этому.

В качестве контрпримера.

Привел sp495 против 5 единорогов.

(не мое исследование)

Явно видно один сегмент перформит с 2008 года.

Этот пример противоречит Вашим выводам относительно мира.

Относительно рф ваши выводы верны.

По причинам описанным выше.

Я пытаюсь, как и Вы, найти неэффективности.

А главное причины неэффективностей.

Спасибо за Ваш анализ.

И за статью

На самом деле мы ни черта не знаем на сколько можем быть лучше/хуже рынка при выборе отдельных акции. Наша истинная альфа не известна, и что более интересно, невозможно даже оценить долю случая/удачи в нашей фактически получившейся альфе.