Избранное трейдера Даниил Руденко

Моя Торговая Стратегия. Как торговать Тренд, Разворот и Флет.

- 12 октября 2025, 17:12

- |

Введение

Приветствую, трейдеры! Успех на рынке кроется не в поиске секретных индикаторов, а в построении четкой и понятной системы. В этой статье я поделюсь именно таким алгоритмом — от анализа дневного графика до конкретных моделей входа на младших таймфреймах. Мы разберем сетапы на разворот, продолжение тренда и работу во флете.

Чтобы обсуждать рыночные ситуации в реальном времени и получать больше полезных инсайтов, подписывайтесь на мой Telegram-канал: TradeVision_RU.

А если вы захотите довести до совершенства эту или любую другую стратегию, обратите внимание на мою систему для оптимизации торговых подходов.

А теперь — к делу!

Словарь.

LT – 1D

IT – 4H / 1H

ST — 5m / 15m

Доливка – вход в продолжение движения

Reversal – Разворот

Order Flow – Образованные тренд на IT

OF – Order Flow

POI – зона интереса

FTA – проблемная зона

Shift – он же bos / слом, он же choch (он же Гога, он же Жора :D)

Confirm (экстремум структуры) – подтверждение тренда

( Читать дальше )

- комментировать

- 18.2К | ★36

- Комментарии ( 25 )

Торговля — это вероятность, а не предсказание

- 11 октября 2025, 12:24

- |

Большинство трейдеров терпит неудачу, потому что постоянно пытается угадать куда пойдет цена.

Профессионалы действуют иначе: они создают небольшие статистические преимущества и повторяют их сотни раз. Как казино, им безразличен результат одного вращения, их интересует математика в долгосрочной перспективе.

Ожидаемое значение (EV) — это основа. Система с положительным EV будет приносить прибыль при последовательной торговле. Системы с отрицательным EV всегда будут убыточными, независимо от дисциплины или психологии. Закон больших чисел означает, что это преимущество проявляется только на дистанции. Управление рисками и размер позиции — вот что позволяет дождаться момента, когда преимущество начнет проявляться. Подробнее о торговом плане и соотношении риск/прибыль

Ключевые моменты:

🟡 EV = (процент выигрышей × средний выигрыш) – (процент проигрышей × средний проигрыш). Нужно рассчитать это значение для своей стратегии

🟡 Высокий процент выигрышей не гарантирует прибыль — важнее баланс риск/вознаграждение

( Читать дальше )

Таргетирование волатильности IMOEX

- 06 октября 2025, 08:47

- |

Довольно много материалов из серии «давайте каждый месяц покупать в долгосрочный портфель», но, когда дело доходит до сформированного портфеля и «цене ошибки» для него вместо расчетов и логических рассуждений вдруг начинаются «пассы руками» про область личной ответственности каждого и прочее.

Это чувствительная область и скажем прямо, чтобы не «продвигала» та или иная аналитика если портфель активов достаточно диверсифицирован, то весьма вероятно, результат будет болтаться около среднерыночногот.е. польза для аналитических команд есть, а явного вреда можно избежать. Например, в силу начальной траектории формирования капитала, когда вклад каждого пополнения весьма значимо усредняет результат.

Продается некий вариант клубной карты, возможность быть сопричастным к тому образу, который сформирован вокруг финансовых рынков. Говорю это без какого-то негатива, лишь обозначая текущий способ решения, который в основном предлагается, риски — это проблема инвестора.

( Читать дальше )

Как я торгую на падающем Фондовом рынке РФ? Как я зарабатываю когда акции падают?

- 05 октября 2025, 11:39

- |

Снижение фондового рынка РФ в сентябре-октябре даёт возможность купить акции более выгодно, но я не тороплюсь набирать акции в долгосрок на снижении.

Не покупаю акции по которым ожидаю продолжение нисходящего тренда, чтобы избежать просадки портфеля.

Не покупаю акции на начале коррекции, жду окончание коррекции, достижение спрогнозированных целей и разворот фондового рынка.

Вышел в кэш, продал акции по которым ожидаю глубокой коррекции. Чтобы купить по более выгодной цене и потом больше заработать на росте.

Беру шорт фьючерса акции и индекса Московской биржи, чтобы зарабатывать на снижении стоимости акций.

Торгую фьючерсами на газ, нефть, серебро, золото, Si доллар рубль, евродоллар, используя кэш от продажи акций. Это лучше чем сидеть в просадке по акциям.

График актива с прогнозом и пояснением выкладываю в тг канале.

Мой телеграм канал: https://click.tgtrack.ru/89d0e143364c81?tag=smart_lab

Ежедневно публикую свои сделки и торговые сигналы. Рассказываю какие акции покупать, какие фьючерсы брать в лонг и шорт. Делаю обзоры, прогнозы и анализ рынков, акций, валют, фьючерсов МОЕХ и ФОРЕКС.

( Читать дальше )

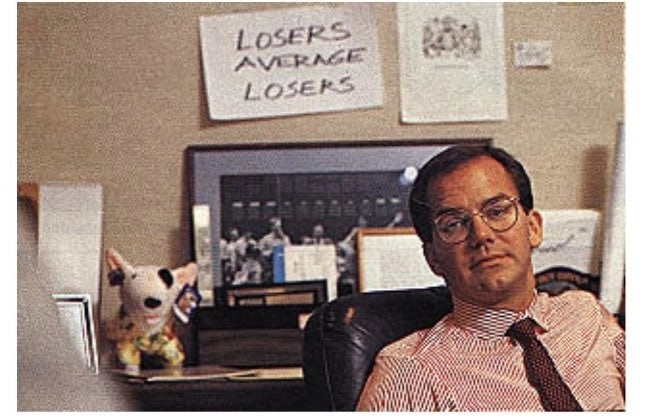

Торговая стратегия Пола Тюдора Джонса

- 04 октября 2025, 11:15

- |

Пол Тюдор Джонс — один из самых уважаемых трейдеров, который прославился тем, что заработал на падении рынка в 1987 году, более 200% прибыли.

Десятилетиями он управлял одним из самых успешных макро-хедж-фондов, оставаясь прибыльным в разных рыночных условиях.

Его правила прямолинейны, практичны и основаны на реальном опыте:

🟡 Не усредняй убыточные позиции – если рынок показывает, что ты ошибаешься, добавление позиций только усугубит ситуацию.

🟡 Избегай сделок, которые не можешь контролировать – держись подальше от неликвидных рынков или ситуаций, где заголовок новости может тебя уничтожить.

🟡 Забудь про цену входа – твоя прибыль и убыток зависят от текущей ситуации, а не от того, где ты вошёл.

🟡 Сначала играй в защиту – защищай капитал так же, как футбольная команда защищает свои ворота.

🟡 Считай, что каждая позиция может быть ошибочной – это помогает оставаться гибким, скромным и быстро сокращать убытки.

🟡 Отбрось эго – чрезмерная уверенность — самый быстрый путь к потере счёта.

( Читать дальше )

Снова можно заработать на переливе между ОФЗ 26238 и 26248

- 29 сентября 2025, 20:13

- |

Я писал пост, что можно перекладвааться между ОФЗ и получать допдоходность. 👇

t.me/RudCapital/946

Затем выходил пост, что они опять сходятся и можно перепрыгивать обратно из 26248 в 26238. 👇

t.me/RudCapital/972

И это принесло бы дополнительные 0.8% по позиции за счëт более низкой волатильности 26248-х.

❗ Тогда я пожадничал и не стал выходить, хотел увидеть, спред в 0.3%, но затем он снова стал 0.7% — пропустил момент.😢

Сейчас снова ОФЗ сходятся, разумеется, они обе идут вниз и за счëт более высокой волатильности 26238 догоняют 26248.

Вспомним наш пример со 100 000 рублей.

Доходность со второго поста не прибавляем, так как я не воспользовался моментом. Считаем по факту.

Напоминаю, мод. дюрация: 26238 ≈ 6.8, 26248 ≈ 5.87. Это на сколько переоценивается тело при изменение доходности на 1%.

26248 за это время упали с 14% до 15%, то есть со 100 000 рублей тело переоценилось на 5.87% и у вас осталось 94 130 рубля +НКД.

26238 за это время упали с 13.3% до 14.6%, то есть со 100 000 рублей тело переоценилось на 6.8% *1.3 и у вас осталось 91160 + НКД.

( Читать дальше )

Коротко и фьючерсах и их ценообразовании

- 27 сентября 2025, 11:15

- |

Фьючерс, он же фьючерсный контракт — производный финансовый инструмент, контракт, согласно которому продавец обязан продать покупателю товар по заранее зафиксированной цене, а покупатель обязан этот товар приобрести.

В контракте оговаривается количество лотов актива (обычно), например акций, золота, валюты, какао и цена, если говорить и фьючерсах, торгующихся на бирже.

Фьючерсы торгуются на срочном рынке.

Стоимость фьючерсов (цена) определяется в пунктах (пт., pt.). По сути, на Московской бирже 1 пункт равен 1 рублю.

Чтобы купить или продать контракт, участнику торгов необходимо иметь на счёте не всю стоимость фьючерса, а лишь гарантийное обеспечение (ГО), которое на Московской бирже может быть меньше стоимости самого контракта в несколько раз, например в 5 (плечо 1:5) или в 10 (плечо 1:10).

За торговлю фьючерсами необходимо платить комиссию как брокеру, так и бирже, но не всегда, например, комиссию совершение сделки платит тейкер (заявка этого участника торгов исполняется по рынку, на основании уже имеющихся заявок в биржевом стакане), мейкер (первый оставляет заявку в биржевом стакане) же не платит.

( Читать дальше )

Таблица брокерских тарифов

- 26 сентября 2025, 18:43

- |

Самый простой способ увеличить доходность инвестиций — это уменьшить сопутствующие расходы. Например, выбрать брокера с минимальными тарифами.

Обычно, брокерские комиссии составляют десятые и сотые доли процента от суммы сделки, поэтому их часто не принимают во внимание. Однако в брокерских тарифах есть и другие расходы (депозитарные комиссии, комиссии за ведение счета и т.п.), которые могут исказить картину.

Возьмем инвестора, который вкладывает 10 000 рублей еженедельно, как раз получается примерно уровень взносов, позволяющих получить максимальный вычет по ИИС. Инвестор вкладывает деньги только в инструменты фондового рынка — паи БПИФов, акции и облигации.

- На тарифе ВТБ Мой онлайн этот инвестор заплатит 240 рублей за год. Это 0,05% от капитала при заявленной комиссии 0,05%

- На тарифе БКС Трейдер инвестор заплатит 3 732 рубля за год. Это 0,78% от капитала при заявленной комиссии 0,03%.

- На тарифе Атон Первый инвестор заплатит 6 546 рублей за год. Это 1,35% от капитала при заявленной комиссии 0,1%.

( Читать дальше )

Выбираем брокера с самой низкой комиссией: Т-инвестиции и Финам

- 21 сентября 2025, 23:55

- |

Совершать сделки на фондовом рынке напрямую невозможно, если это не профессиональные участники рынка. Для этого нужен посредник — брокер, с помощью которого можно совершать сделки. Посмотрим какие брокеры наиболее интересны в настоящее время с точки зрения комиссий, удобства пользования, наличия определенных инструментов, плюсы и минусы. Это третья часть, ранее смотрел ВТБ и Сбер, БКС и Альфу.

Т-инвестиции

Брокер от Т-банка.

Тарифы:

— Инвестор — без абонентской платы; 0,3% на покупку/продажу акций, облигаций (комиссия брокера +биржи), 1,9% на покупку драгоценных металлов;

— Трейдер — абонентская плата — 390 р. в месяц, при сумме 1,5 млн. на счету без абонентской платы; 0,05% на покупку/продажу ценных бумаг, 1,5% на драгоценные металлы;

— Premium — абонентская плата — 1999 р. в месяц или бесплатно если на счетах от 3 млн.р.; 0,04% на покупку/продажу ценных бумаг, 0,9% на драгоценные металлы.

Плюсы:

— быстрое открытие счета онлайн в приложении или на сайте если есть карта банка;

— удобное мобильное приложение.

( Читать дальше )

Почему облигации не нужны и даже вредны для инвестора?

- 09 сентября 2025, 16:34

- |

На Smart-Lab чуть ли не ежедневно постят про то, какие облигации покупают и какие принесут стабильный доход и душевное равновесие инвестору.

В популярных советах рекомендуют держать соотношение акций к облигациям, как 60/40. Или более хитрые советы, когда инвестор ближе к старости должен увеличивать долю облигаций и снижать долю акций.

Но мой взгляд очень не популярен. Я утверждаю, что облигации не нужны долгосрочному инвестору. Обсудим аргументы?

У нас есть многочисленные исследования и доступны истории облигаций и акций, как классов активов за большую историю по разным странам. Буду опираться на исследования. А в конечном итоге посмотрим, а что же на российском рынке.

1. Душевное спокойствие инвестора.

Самое распространённое мнение, что я знаю про облигации: они снижают волатильность портфеля. Это абсолютно верно. Я полностью согласен.

Это подтверждается рядом исследований. Например тут показано, что волатильность портфеля облигаций составляет всего четверть волатильности портфеля из акций. Что еще нужно для спокойного сна?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал