Избранное трейдера Игорь Димов

Русагро - вновь на радарах инвесторов

- 14 апреля 2021, 09:44

- |

Весь прошедший год я неоднократно упоминал Русагро, как защитный актив во время пандемии и сильного представителя сектора. Акции компании уже давно находятся в моем портфеле, и не даром занимают первую строчку в нем по объему. Производственные результаты компании впечатляют. Давайте же взглянем и на финансовые результаты по году.

Выручка компании за год увеличилась на 15% до 20,8 млрд рублей. Этого достичь получилось благодаря уверенному росту мясного (+26%) и масложирового сегмента (+22%). Цены на продукцию также подросли, обеспечив рост доходов. Однако, сахарный сегмент отстал по итогам года (-10%), что снизило динамику общей выручки. Часть объема компания решила реализовать по более высоким ценам в первом квартале.

В 2020 году Группа вновь переоценила биологические активы. И если в 2019 году был зафиксирован убыток от переоценки, то в 2020 году эта самая переоценка принесла в копилку Русагро 5,9 млрд рублей. Себестоимость растет умеренными темпами, в пределах 10%, обеспечивая отрыв по операционной прибыли.

Административные и коммерческие расходы остались на уровне 2019 года, что показывает способность руководства сохранять рентабельность, даже в тяжелый период. Вкупе с сократившимися расходами на налог с прибыли (каким-то чудом удалось сэкономить) чистая прибыль компании увеличилась в 2,5 раза до 24,3 млрд рублей.

Нужно учитывать, что финансовые статьи сильно повлияли на прибыль, но мне даже лень рассчитывать скорректированный показатели, ведь Русагро провела отличный финансовый год и заслуживает похвалы. А сама компания вознаградила своих акционеров не только ростом котировок, но и повышенными дивидендами. Компания выплатит $1,04 на одну расписку по курсу, установленному ЦБ на 14 марта, что составляет 73,5 рубля. Дата установления дивидендов —

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

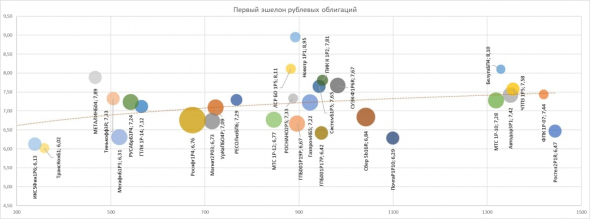

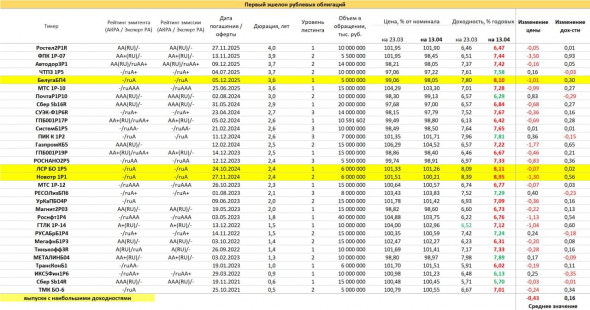

PRObondsмонитор. Корпоративные облигации: первый эшелон и высокодоходный сегмент

- 14 апреля 2021, 06:26

- |

Инвестиции в долгую - портфель акций как подарок сыну на 18-летие

- 14 апреля 2021, 00:22

- |

Нужен совет!

Возникла у меня недавно следующая идея: купить в долгосрок немного акций, чтобы подарить этот портфель сыну на 18-летие.

Сыну сейчас 1 год 3 месяца.

Пока план такой:

— открыть ИИС

— купить перспективных американских акций на символические 100-200к (около 8-10 компаний)

— забыть про них на 17 лет

— в 2038 году подарить портфель сыну (если что-то от него останется) :)

Опыта долгосрочного инвестирования у меня нет, поэтому буду рад любому совету. Буду крайне признателен за:

1. любой собственный практический опыт,

2. источники информации, которые помогут сформировать портфель (сайты, форумы, площадки),

3. принципы выбора акций, что лучше брать, а что лучше не брать,

4. мнение о том, что сейчас есть перспективного на рынке.

Всем добра и конечно профита!

Спасибо!

FXDM - новый ETF на развитые страны

- 13 апреля 2021, 23:06

- |

Пришло большое количество вопросов по данному фонду, давайте разбираться.

Новый ETF повторяет индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR (включает в себя акции крупнейших компаний развитых стран кроме США).

Япония — 19%

Великобритания — 14%

Канада — 11%

Швейцария — 11%

Франция — 10%

Германия — 9%

Австралия — 7%

Нидерланды — 6%

Оставшиеся 13% разделили между собой: Гонконг, Испания, Дания, Швеция, Италия, Финляндия, Джерси, Сингапур, Ирландия, Бельгия.

Благодаря большому количеству стран внутри фонда, валютная диверсификация очень широкая. FXDM сможет защитить портфель в случае снижения индекса доллара.

Ключевые валюты:

Евро — 31%

Японская иена — 19%

Фунт стерлингов — 14%

Канадский доллар — 11%

Швейцарский франк — 11%

Австралийский доллар — 6%

Купить данный фонд можно в рублях и в долларах.

Цена пая $1 или 76 руб.

Комиссия фонда составляет 0,9%, что вполне приемлемо, особенно, с учетом возможности покупки на ИИС.

Див. доходность развитых стран без учета США составляет около 2,6% годовых за 2020 год, что на 0,6% выше, чем в США. Но здесь есть нюанс, из-за большого количества стран внутри фонда, налоги с дивидендов в разных странах будут разными, сколько суммарно дойдет до фонда нужно считать.

( Читать дальше )

Интересные дивидендные акции

- 13 апреля 2021, 18:43

- |

Итоговые дивиденды за 2020 год составят 76,35 рублей (8% ДД). Акция без дивидендов сейчас торгуется по 866 рублей, что соответствует нижней границе канала, который сформировался с начала текущего года. В 2021 году значительная часть производимой продукции компании подорожала, даже несмотря на сдерживание цен правительством. Текущий год должен быть успешным для бизнеса. Возможно, стоит присмотреться к покупке после отсечки, или зайти сейчас, получив дивиденды. Думаю, что гэп закроем быстро.

Последний день покупки с дивидендом — 14.04.21

Globaltrans #GLTR

Итоговые дивиденды составят 28 рублей (5,6% ДД), суммарно за 2020 год выплата составит 75 рублей (15% ДД). Без дивидендов акция сейчас торгуется по 470 рублей, что вполне интересно для докупки в долгосрок, если нравится данный бизнес. Даже с учетом сложного года, компания заработала FCF = 84 руб/акция, что перекрывает суммарный размер выплаты на дивы. Долговая нагрузка в пределах нормы, ND/EBITDA = 1,1. Ставки на полувагоны продолжают снижаться, это бьет по маржинальности бизнеса, но динамика снижения начинает замедляться, что косвенно может говорить о возможном развороте цен к росту.

( Читать дальше )

Космические инвестиции

- 12 апреля 2021, 17:41

- |

Со дня полета Юрия Гагарина прошло 60 лет. За это время космос прочно вошел в нашу жизнь, а космический туризм и спутниковая связь стали реальностью. Сегодня космическая отрасль привлекает пристальное внимание инвесторов, потому что космос и связанные с его покорением технологии открывают самые широкие перспективы.

Ко Дню космонавтики аналитики «Открытие Брокер» подготовили подборку в буквальном смысле слова космических акций — бумаг корпораций, связанных с аэрокосмический отраслью. Все акции из подборки торгуются на Санкт-Петербургской бирже и отлично подходят для диверсификации портфеля.

- ПАО «Ракетно-космическая корпорация «Энергия» имени С.П. Королёва» (RKKE) — разработчик полного спектра ракетной и космической техники.

( Читать дальше )

Вот вы Василия не смотрите, а зря!

- 12 апреля 2021, 09:15

- |

Не факт конечно, что он сам понимает что на рисунках показано, но главное, что рисунки эти в общий доступ попадают.

В данном случае была хорошая подборка по целям, куда в ближайший кипеш будет складываться американский рынок.

( Читать дальше )

Налогообложение офз

- 11 апреля 2021, 20:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал