Избранное трейдера Alvin_

⚡ Дефолты ближе, чем кажется

- 24 февраля 2026, 19:20

- |

📌 В субботу ФНС заблокировал счета сразу пяти эмитентов облигаций. Рассказываю, какие могут быть последствия и делюсь очередной полезной таблицей.

1️⃣ КТО ПОПАЛ ПОД УДАР?

• Одним днём ФНС заблокировал счета компаний ЕвроТранс, Сибстекло, Омега, Антерра, ЛКХ. Остановлюсь лишь на ЕвроТрансе.

• Блокировка счетов ЕвроТранса связана с непогашенной налоговой задолженностью на 223,4 млн рублей. По предварительному отчёту это менее 1% от EBITDA компании за 2025 год, поэтому долг перед ФНС вроде бы уже погасили, так как сегодня выплатили купоны.

• О сроках блокировки ЕвроТранс явно знал заранее, но похоже, что на праздниках нашли другое применение свободным средствам, а погашение налоговой задолженности отложили на понедельник. Но, как оказалось, ФНС работает и по субботам. Плохо, что ЕвроТранс молчал все выходные (вспомним быструю реакцию Брусники на техдефолт).

2️⃣ НА ЧТО ВЛИЯЕТ БЛОКИРОВКА?

• Новость о блокировке счетов по инициативе ФНС всегда приводит к огромным продажам как облигаций, так и акций (если они есть). Принято считать, что если у компании нет денег на погашение налоговой задолженности, то на погашение долга по облигациям средств тем более не найдётся.

( Читать дальше )

- комментировать

- 10.3К | ★6

- Комментарии ( 19 )

Снова выше. Как изменились средние доходности облигаций (по рейтингам) за неделю

- 22 февраля 2026, 06:58

- |

Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

«Green Flow Скандинавия»: как wellness-мечта превратилась в финансовую схему на Московской бирже

- 13 февраля 2026, 22:39

- |

Иногда самые интересные идеи тонут в море неверных решений. Green Flow мог бы стать эталоном нового подхода к wellness-инвестициям на публичном рынке, но вместо этого рискует остаться примером того, как непрозрачность и краткосрочные интересы эмитента могут компрометировать даже самую перспективную концепцию. Получилось настоящее финансовое расследование, а не стандартный обзор фонда.

В 2024 году на рынке розничных ЗПИФ недвижимости появился новый фонд «Green Flow Скандинавия», который предложил инвесторам вложиться в строительство современного термального комплекса в Москве на территории нового жилого квартала в Новой Москве. Это первый фонд на wellness-недвижимость с гибридной моделью — первые два года происходит строительство комплекса, где инвестор зарабатывает на росте строительной готовности проекта, а после ввода в эксплуатацию — объект начинает генерировать доход от бизнеса термального комплекса, который далее выплачивается инвесторам.

В этой статье подробный аналитический обзор данного фонда, где мы проанализируем детально сам объект недвижимости и его рыночное положение, развитие рынка термальных комплексов, а также погрузимся в самую глубину проекта, его схему структурирования и финансовую модель, и конечно оценим все риски.

( Читать дальше )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

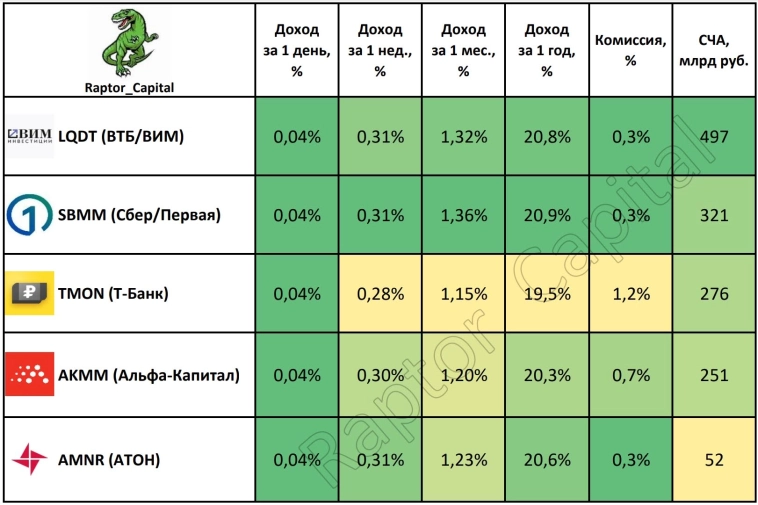

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 18.3К |

- Комментарии ( 48 )

Какую сумму нужно держать в банке, чтобы не платить налог на доход по вкладам за 2025 и 2026 годы?

- 11 ноября 2025, 08:15

- |

Cогласно статье 214.2. Налогового Кодекса РФ налоговая база данного налога по вкладам и накопительным счетам определяется как превышение суммы доходов в виде процентов по всем счетам над суммой процентов, которая рассчитывается как произведение 1 млн. ₽ и максимального значения ключевой ставки Центрального банка РФ из действовавших по состоянию на 1-е число каждого месяца в указанном налоговом периоде.

В настоящее время ключевая ставка составляет 16,5%. Максимальная ключевая ставка в 2025 году была 21%. Следующее заседание ЦБ состоится 19 декабря. Это означает, что за 2025 г. необлагаемая налогом сумма составит 210 тыс.₽.

У налога есть особенности, а именно:

1. Проценты учитываются в налоговой базе именно в том году, когда будут выплачены банком. Например открыв вклад сегодня на срок 3 месяца с начислением процентов в конце срока проценты будет начисляться уже в следующем году, тем самым налоговая база за этот год снизится.

2. Для доходов с вкладов в иностранной валюте идет пересчет в рубли по курсу на дату получения дохода.

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 7 )

Доходность облигационного портфеля Барбадос превысила 36% годовых. Опять карабкаемся вверх не смотря ни на что

- 03 ноября 2025, 10:59

- |

Итоги 38 недели проекта Барбадос

По состоянию на 02.11.25г. стоимость портфеля Барбадос составляет 1 262 388 р. (+1,4% за длинную неделю с учетом рабочей субботы).

По итогам 264 дней проекта, портфель показывает доходность 36,3% годовых.

После заседания ЦБ РФ, решил немного изменить тактику управления портфелем Барбадос. Пятничное заседание ЦБ РФ внесло ясность не только по ставке ЦБ до февраля, но и дало понимание рынку, что быстрого снижения ставки не будет, как минимум до середины 2026г. Скорее всего продолжится снижение ставки маленькими шагами по 0,5%, а при локальных инфляционных всплесках могут делаться паузы.

Соответственно, для удержания доходности портфеля на достигнутом уровне (около 35% годовых), необходимо в оставшиеся 3,5 месяца держать в портфеле:

1. Либо бумаги с высоким купоном 25+%, чтобы поступающими купонами и их реинвестированием поддерживать доходность портфеля, при этом рост цены облигации особо будет не важен. Но очень важен риск-фактор и отсутствие высокой волатильности по бумаге.

( Читать дальше )

Облигации «Оил Ресурс» - высокая доходность до 2030 года

- 30 октября 2025, 13:30

- |

Ставки по банковским вкладам неумолимо ползут вниз, следуя за ключевой ставкой Центробанка. В поисках достойной альтернативы я обратил внимание на новый выпуск облигаций компании «Оил Ресурс» .

📊 Итак, 29 октября эмитент начал сбор заявок на новый облигационный выпуск серии 001Р-03 на сумму 4,5 млрд рублей, сроком на 5 лет и номиналом 1000 рублей. Прием заявок продлится до 12 декабря включительно. Ставка первых 12 ежемесячных купонов установлена на уровне 29% годовых, а с 13-го по 36-й купон ставка составит 28% годовых, что весьма привлекательно в текущих условиях.

«Радует, что в данном выпуске отсутствуют оферты и амортизация. В последнее время многие эмитенты злоупотребляют подобными опциями, чтобы привлечь долг на максимально выгодных для себя условиях. Нам, частным инвесторам, гораздо приятнее зафиксировать высокий купон на длительный срок.»

🛢 «Оил Ресурс» — это нефтяная компания, входящая в Группу «Кириллица». Основное направление деятельности — оптовые поставки нефти и нефтепродуктов, а также разработка инновационных технологий для добычи трудноизвлекаемых запасов.

( Читать дальше )

Ойл Ресурс Групп даёт шанс зафиксировать 24,5% годовых на 5 лет и без оферт!

- 29 октября 2025, 08:32

- |

🤔 Помните мой пост, датированный 1 августа 2025 года, где я рассказывал про третий по счёту облигационный выпуск Ойл Ресурс Групп 001P-02 (RU000A10C8H9) с фиксированным купоном более 28% годовых? С той поры прошло уже три месяца, и владельцы этих бондов наверняка продолжают радоваться щедрым ежемесячным купонам, да и стоимость одной облигации оценивается на рынке выше номинала, что по определению является хорошим знаком.

Да, доходность к погашению по тому августовскому выпуску по-прежнему составляет внушительные 28%, но давайте не забывать про колл-оферту, предусмотренную по итогам 36 и 48 купонного периодов. Напомню, колл-оферта — это право эмитента облигаций досрочно погасить (выкупить) свои ценные бумаги у инвесторов, по заранее установленной цене и в определённую дату, причём без согласия владельца. То есть эмитент, если посчитает нужным, может инициировать полное или частичное погашение облигаций, если это ему выгодно, и инвестор обязан предоставить бумаги к выкупу.

🧐 Этот нюанс напрочь отсутствует в новом выпуске облигаций Ойл Ресурс Групп 001P-03, старт размещения которого намечен уже на сегодня, 29 октября 2025 года!

( Читать дальше )

👉 Лукойл. Прибыль упала, но вся соль в другом!

- 15 сентября 2025, 14:46

- |

📍 Друзья, страшно подумать, но последний наш полноценный разбор по Лукойлу выходил аж 2 года назад! А вед сколько всего произошло с того момента. Недавно компания представила финансовые результаты за 1-е полугодие 2025 г, но, честно говоря, цифры в отчете — это не главное событие. Главная новость, которая меняет всё — решение погасить до 76 млн квазиказначейских акций, что составляет около 11% уставного капитала. Давайте детально разберемся, что показали цифры и почему погашение акций это мощнейший позитивный сигнал для долгосрочных инвесторов.

📉Финансовые результаты, на первый взгляд, вызывают некоторые вопросы. Снижение ключевых показателей было ожидаемым, но дьявол, как всегда, в деталях. За первое полугодие выручка от реализации снизилась на 16,9% до 3,6 трлн руб. Это падение в первую очередь связано со снижением средних цен на нефть и укреплением рубля в отчетном периоде, что уменьшает рублевый эквивалент валютной выручки. Но вот расходная часть немного удивила. С одной стороны, компания сократила стоимость закупаемой нефти и газа с 1,6 трлн до 1,2 трлн руб и транспортные расходы с 310 млрд до 275 млрд руб, что логично на фоне снижения цен и объемов.

( Читать дальше )

Облигационный портфель Барбадос опять вышел на уровень доходности 40% годовых. Итоги пресс-конференции ЦБ РФ

- 14 сентября 2025, 16:25

- |

По состоянию на 13.09.25г. стоимость портфеля Барбадос составляет 1 234 546 р. (+0,8% за неделю).

По итогам 214 дней проекта, портфель показывает доходность 40,0 % годовых, опять штурмуем высоту 40.

На прошедшей неделе продал позицию по Роделен 2Р1, так как эта позиция была наименее доходной в портфеле и не видел особых перспектив роста по бумаге. Буду искать более доходные активы.

В целом, все позиции портфеля за неделю либо остались на своих ценовых уровнях, либо подросли. При том, что в ОФЗ и инвестгрейде на неделе прошла коррекция, в основном в пятницу на решении ЦБ РФ по ставке.

На мой взгляд, это говорит, что инвестгрейд и ОФЗ были перекуплены на необоснованно позитивных ожиданиях по ставке ЦБ, а вот ВДО отставали и поэтому реагировали на решение ЦБ более спокойно.

Внимательно посмотрел пресс-конференцию ЦБ РФ, основные моменты, которые хотелось бы отметить по итогам пресс-конференции:

1. У ЦБ РФ даже мысли о снижении ставки на 2% пункта не было, этот вариант вообще не обсуждался. Это еще раз показывает плачевный уровень экспертизы и аналитики от крупнейших банков и финансовых компаний в РФ. Когда толпа экспертов смотрела на показатели недельной инфляции и от этого плясала, делая свои прогнозы, ЦБ смотрел совсем на другое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал