Избранное трейдера Albanec_20

Закрытие ИИС с переводом цб

- 15 апреля 2021, 13:38

- |

Закрытие ИИС с переводом цб в Сбере (СПб), (учитывая только рабочие дни)

- День1. позвонил 8 800 555 50 09, записался в брокерское обслуживание на закрытие ИИС на День5

- День5 утром пришел на ул. Красного Текстильщика д.2,

- спустился сотрудник и дал подписать заявление на закрытие Иис (называется Заявление Инвестора – физического лица и там галочкой отмечено «Отказываюсь .....»)

- сказали ждать email о закрытии ИИС, потом идти в депозитарий переводить цб на торговый счет (чтобы цб появились на обычном брокерском счете), и взять у них еще «пачку бумаг»

- День5 вечером цб перестали отображаться на ИИС, дс есть

- День6 пришел стандартный отчет брокера, в нем операции о переводе ЦБ

- День6 днем дс на ИИС уже не было, на банковском счету пока нет

- День6 вечером пришли деньги с ИИС на счет (за вычетом налога)

- День7 днем пришел стандартный отчет от брокера о списании дс

- День8 утром исчез ИИС в лк

- День9 пришел стандартный отчет брокера – там все по нулям и приписка, что счет был закрыт в День7

- День10 утром пришел в депозитарий на Невском д.109-111 каб.251 (работют с 9:30 с обедом)

- Если менялись паспортные данные, то нужно в отделе Премьер (на том же этаже, работают с 10:00) их перезанести в анкету инвестора ~30мин, потом илем обратно в депозитарий

- Ставим подпись в журнкле о подтверждении выдачи счета на оплату за услуги по счету депо — 5665 руб за 11 эмитентов (какбы 515 за эмитента, но там три позиции для оплаты), оплатить можно сразу через QR-code

- Подписываем поручения о переводе цб на каждого эмитента отдельно (лучше при себе иметь отчет брокера, чтобы проверить кол-во эмитентов и кол-во цб)

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 34 )

Банк Санкт-Петербург

- 15 апреля 2021, 12:40

- |

Для начала отметим, что вообще в банковском бизнесе можно выделать следующие основные статьи доходов и расходов:

- Чистый процентный доход (разность полученных процентов по кредитам и уплаченных процентов по вкладам)

- Чистый комиссионный доход (расчеты картами, расчетные операции, страхование и пр.)

- Доход от операций на фин. рынках (в т.ч. переоценка валют, вложений и т.д.)

- Расходы на увеличение резервов (скачут резервы под просрочку)

- Операционные и административные расходы (зарплаты, ПО, аренда зданий и прочее)

( Читать дальше )

Северсталь. Прогноз дивидендов и финансовых показателей за 1-й квартал 2021 года

- 15 апреля 2021, 12:31

- |

Северсталь завтра 16 апреля опубликует отчет МСФО. Ранее я делал прогноз финансовых показателей и дивидендов на основании операционного отчета, но, начиная с этого квартала, оба отчета будут публиковаться одновременно в один день.

Однако спортивный интерес остался, поэтому продолжу делать прогноз показателей Северстали, но уже на основании операционных данных, которые опубликовали НЛМК и ММК.

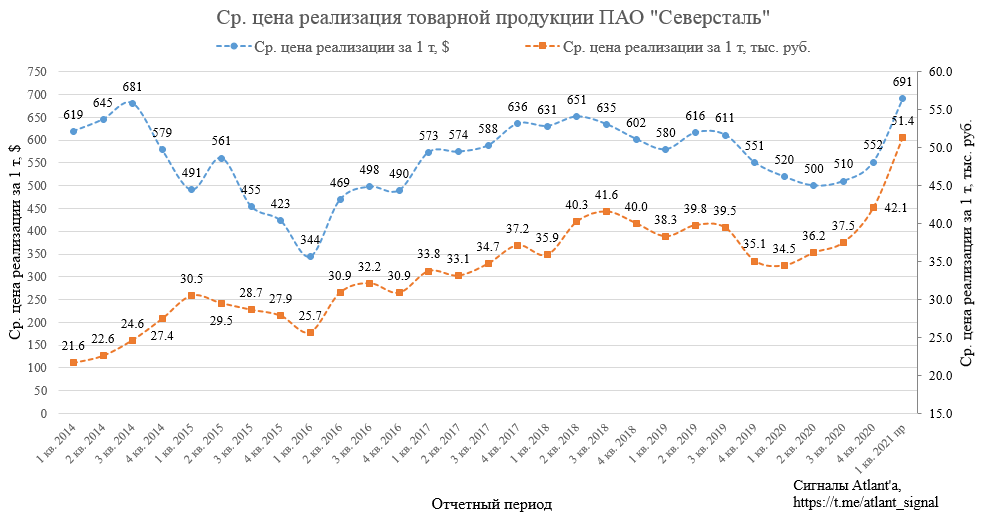

НЛМК в своем производственном отчете сообщила, что цены в РФ в 1-м квартале выросли на 44%. При этом в отчете ММК средняя цена реализации выросла всего на 24%. Видимо это связано с временным лагом около 1-2 месяцев. Взяв цены, по которым ММК реализовывала ту или иную продукцию, у меня получилось, что цена реализации Северстали вырастет на 25,2% относительно прошлого квартала и составила 691 доллар за тонну. Цены в рублях выросли на 22% с 42,1 до 51,4 тыс руб.

Объем продаж стальной продукции в 1-м квартале примем на уровне прошлого квартала, так как компания ориентировала, что они будут сопоставимы.

( Читать дальше )

ММК. Обзор операционных показателей за 1-й квартал 2021 года. Прогноз дивидендов и финансовых показателей

- 14 апреля 2021, 17:55

- |

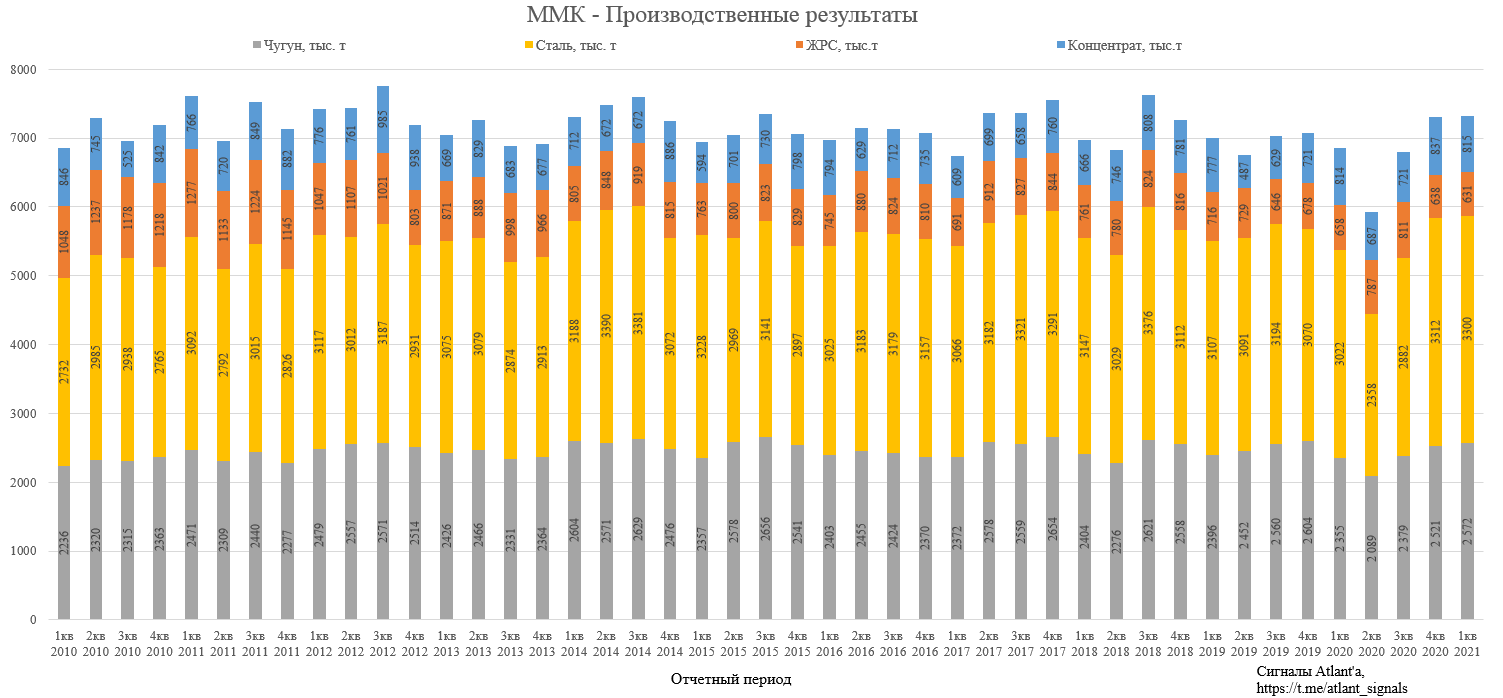

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Относительно прошлого квартала объем производства практически не изменился. Но относительно 1-го квартала 2020 года есть небольшой рост в стали и чугуне:

Рост выплавки чугуна на 9,2% относительно 1 квартала 2020 года обусловлен отсутствием капитальных ремонтов в доменном производстве в течение квартала.

Объем выплавки стали вырос на 9,2% относительно 1 квартала прошлого года в связи с отсутствием капитальных ремонтов в конвертерном производстве и завершением модернизации стана 2500 г/п.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 575 долларов США до 713 по сравнению с 4-м кварталом 2020 года, то есть на 24,0%. По сравнению с 1-м кварталом 2020 года цена в долларах выросла на 20,6%.

( Читать дальше )

ФНС приняла мой упрощенный метод подачи информации об иностранных дивидендных выплатах - камералка завершена

- 14 апреля 2021, 15:26

- |

Хорошая новость! Сегодня (за 1 день до окончания 3-месячного срока камеральной проверки) позвонили из налоговой, уточнили пару вопросов по заявлениям на возврат вычета и сказали ждать поступления на банковский счёт в течение 5 рабочих дней.

А что это значит? А это значит, что моя налоговая приняла мой метод подачи данных об иностранных дивидендах!

Напомню, что я подал декларацию, отчитавшись в ней по дивидендам от иностранных компаний своим способом, сформировав таблицу, которая упростила мне жизнь.

Описывал эту таблицу и весь процесс здесь.

В видео-формате здесь

( Читать дальше )

Доходность ожидаемых дивидендных выплат НЛМК за 2021 год составляет 27% - Sberbank CIB

- 13 апреля 2021, 18:13

- |

Консолидированные продажи стальной продукции снизились на 6% по сравнению с предыдущим кварталом до 3,9 млн т, в основном потому что НЛМК возобновил отгрузку слябов собственного производства своему американскому подразделению (вместо реализации их сторонним покупателям) с учетом выгодных спредов между ценами на конечную продукцию и стоимостью слябов производства НЛМК (включая 25%-ю импортную пошлину, предусмотренную правилом 232). С поправкой на перераспределение слябов в пользу американского подразделения консолидированные продажи в 1К21 практически не изменились в сопоставлении с предыдущим кварталом.

Структура продаж улучшилась: доля продукции с высокой добавленной стоимостью в консолидированных продажах увеличилась на 3 п. п. с уровня предыдущего квартала до 30% в 1К21. Это стало возможным благодаря росту продаж продукции с высокой добавленной стоимостью на 2% относительно предыдущего квартала, до 1,16 млн т и уменьшению внешних продаж полуфабрикатов. С учетом существенного повышения цен на сталь в 4К20 и 1К21, а также исходя из того, что продажи на экспорт в среднем происходят через два месяца после заключения сделки, мы определили, что средняя цена реализации плоского проката НЛМК российского производства, видимо, выросла на 30-35% по сравнению с предыдущим кварталом (компания раскроет цены реализации во время публикации результатов по МСФО).

Мы ожидаем, что благодаря подорожанию стали EBITDA компании на 32% превысила показатель предыдущего квартала, достигнув $1 175 млн, при рентабельности 41%. Свободные денежные потоки, видимо, оставались под давлением из-за роста оборотного капитала на $250 млн, в основном вследствие накопления товарных запасов в портах, которые, по оценкам компании, будут реализованы в 2К21. Несмотря на это, мы полагаем, что свободные денежные потоки за 1К21 составили около $450 млн (доходность 2,4%), что почти вдвое выше значения предыдущего квартала. Что касается дивидендной политики компании, то за 1К21 она может выплатить около $550 млн дивидендов, что подразумевает дивидендную доходность 3%. НЛМК опубликует результаты за 1К21 по МСФО 22 апреля. С учетом динамичного роста цен на сталь в феврале — апреле и, вероятно, роста объемов продаж в апреле-июне (за счет увеличения производства и реализации товарных запасов) прибыль компании в 2К21, видимо, еще больше превысит показатель предыдущего квартала.

Ограничение производства стали в китайском Таншане по экологическим соображениям и дефицит предложения в Европе улучшили перспективы для цен на сталь в мире на 2021 год. С учетом спотовых цен на сырьевые товары и текущего курса рубля к доллару доходность свободных денежных потоков НЛМК в 2021 году составляет 25%, а доходность ожидаемых дивидендных выплат за 2021 год — 27%. Мы сохраняем рекомендацию ПОКУПАТЬ акции НЛМК.Лапшина Ирина

Киричок Алексей

Sberbank CIB

НМТП - я свой выбор сделал

- 12 апреля 2021, 10:00

- |

При изучении российских компаний тяжело найти эмитента, который не зависит от нефтяной отрасли. Хоть компания НМТП и находится де-юре в транспортном сектора, нефтяной рынок оказывает большое влияние на результаты. Но обо всем по порядку. Давайте вначале взглянем на отчет компании по МСФО за 2020 год, посчитаем скорректированные показатели и решим, должны ли быть акции «портовика» в наших инвестиционных портфелях.

Напомню, перевалка нефтеналивных грузов в структуре выручки занимает ключевую роль. Отсюда и все негативные эффекты, вызванные пандемией, снижением деловой активности нефтяных компаний, а также соглашением ОПЕК+ о сокращении добычи нефти. Как итог, выручка компании за 2020 год сократилась на 18,7% до 45,6 млрд рублей.

Операционные расходы остались на уровне прошлого года. А вот по курсовым разницам компания получила убыток в 8,8 млрд рублей, против прибыли годом ранее. Это классическая статья для многих сырьевых компаний РФ. Также, при анализе нужно учесть, что 29 млрд рублей прибыли в 2019 году было получено от продажи зернового терминала.

Скорректированная на курсовые разницы и продажу НЗТ чистая прибыль составила 13,8 млрд рублей, против 25,3 млрд рублей в 2019 году. Снижение более 45% год к году. Не самый плохой результат по отрасли (конечно же имею в виду нефтяников)

Чистый долг компании за период значительно подрос. На 21 декабря он составлял 30,4 млрд рублей или NetDebt/EBITDA в 1,7x. Это уже предельные значения. Если перевалим за 35 млрд, то можно говорить о высокой долговой нагрузке.

Несмотря на это, НМТП выполняет свои обязательства перед акционерами и ежегодно выплачивает дивиденды. Благодаря вырученным от продажи НЗТ средствам, компания выплатила повышенные дивиденды в 2020 год на уровне 12,7%, чем порадовала инвесторов. Однако, дивидендный гэп так и не был закрыт. Что касается будущих выплат, то дивидендная политика ориентирует нас на 0,126 рублей или 1,8% по текущим.

НМТП довольно трудно прошла 2020 год. Это видно и по динамике выручки/прибыли, и по увеличившимся долгам, и по котировкам. При восстановлении отрасли инвесторы снова вспомнят про компанию, а низкая база 2020 года сделают свое дело. Вопрос в том, будете ли вы в этот момент находится в позиции. Я свой выбор сделал и удерживаю акции НМТП.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — еще больше разборов и идей

( Читать дальше )

Как отличить «переоцененные» акции от «высокооцененных» акций, способных превзойти рынок?

- 11 апреля 2021, 01:28

- |

Зачастую инвесторы избегают покупки акций растущих компаний, поскольку применяя к ним стандартные системы оценки через стоимостные мультипликаторы, инвесторы идентифицируют их как «переоцененные». Однако есть разница между акциями, заслуживающими высокой оценки и переоцененными акциями, особенно на текущем рынке.

Десятилетия назад у инвесторов была проблема из «дешевых» акций отобрать бумаги, способные впоследствии превзойти рынок. Инвесторы, которые смогли найти “правильные” акции, оказались в выигрыше. Например, способность Уоррена Баффета находить акции с низкой оценкой, но с сильными фундаментальными показателями и перспективами принесла ему огромное состояние.

Сталкиваясь сегодня с заоблачной оценкой большинства акций роста, мы находимся в противоположной ситуации. Дорого оцененные акции обычно воспринимаются ритейл-инвесторами как переоцененные и игнорируются ими. Однако некоторые из этих дорого оцененных акций продолжают улучшать свои фундаментальные показатели, после чего получают еще более высокие рейтинги / оценки и продолжают расти дальше. В итоге инвесторы постоянно удивляются почти бесконечному циклу роста этих высоко оцененных акций, так и не решившись на их покупку.

( Читать дальше )

Алроса. Результаты продаж в марте 2021 года

- 09 апреля 2021, 16:28

- |

Алроса опубликовала результаты продаж в марте. Выручка от продаж в рамках ожиданий менеджмента:

«Результаты продаж ювелирных изделий на основных рынках сбыта, включая США и Китай, свидетельствуют о сохраняющемся высоком спросе со стороны конечных потребителей. АЛРОСА продолжает следовать взвешенной сбытовой стратегии, направленной на сохранение равновесия в отрасли путем удовлетворения реального спроса.

Продажи марта соответствуют нашим ожиданиям. Мы также видим, что в отрасли запасы готовой продукции находятся на комфортных уровнях, в то время как запасы алмазного сырья подходят к низким значениям».

Продажи в долларах составили 357 млн, что на 4,0% ниже, чем в прошлом месяце. Относительно 2019 года снижение составило 5,3%. Относительно 2020 года рост 133,6%, но он нерелевантен из-за коронавируса. Март 2017-2018 гг был сильным, относительно них снижение около 35%.

( Читать дальше )

Верующим в дивидендные гэпы

- 07 апреля 2021, 18:56

- |

Диалог в комментах с комрадом Forecast тут: https://smart-lab.ru/blog/688466.php

любителей дивов (халявы) часто наказывают. Коротко, классика жанра.Картина может быть примерно такая. За пару недель до дивов хай 47 и вниз. Перед отсечкой уже 42. Минус дивиденды цена 35 и после отсечки падение на 5 рублей.Итого 30, как-то так. Ну или 32 для оптимистов. Здесь мона купить.

Угу, но один нюанс.

Описанная тобой схема — из далекого прошлого, когда 50% оборота мамбы делали местные доморощенные спекули, а другие 50% — спекули-нерезиденты.

А с 2019 года в российскую фонду наплыв местных физиков-«инвесторов». Сначала примерно на 100 миллиардов в месяц, в пандемию и закрытие отпускного сезона 2020 — по 200 миллиардов в месяц. Сейчас этого «лошиного бабла»© в мамбе навскидку четверть. Уже больше, чем нерезидентов. Да и нерезы уже не те, что были раньше — ушли братки Сороса и Браудера, жестко дрючившие весь рынок революциями и пересадками премьеров. Остались только Баффеты с их сложным процентом, постоянным удержанием портфеля и квартальными ребалансировками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал