Избранное трейдера Albanec_20

Есть ли идея в префах Сургутнефтегаза ? Эмитент под присмотром🔎

- 06 декабря 2021, 15:02

- |

Весной этого года префы СНГ были фаворитом среди инвесторов. Валютная кубышка компании в течение 2020 года получила значительную переоценку, поскольку рубль ослаб к доллару (который считается основной валютой этой кубышки) на ~20%.

Сейчас же мы видим, что курс с начала года остался на том же месте. Мы, конечно, сомневаемся в том, что рубль значительно ослабеет к концу года, однако нельзя исключать геополитические риски, которые могут коренным образом изменить взгляд на идею в префах СНГ. В связи с этим, мы решили сделать грубый анализ чувствительности дивидендов компании к курсу доллара, который может позволить понять, при каких изменениях курса вклад в дивиденды можно считать значительным.

Быстренько пробежимся по тезисам, а затем смоделируем сценарии развития ситуации.

— Дивиденды рассчитываются как 10% от чистой прибыли из отчета РСБУ, разделенных на число привилегированных акций, которые составляют 25% уставного капитала. Здесь стоит помнить, что фактическая доля префов в уставном капитале общества составляет 7 701 998 235 (кол-во префов) / 43 427 992 940 (совокупное кол-во акций) = 17,73%. Это значит, что доля прибыли, направляемая на префы, будет меньше и составит (17,73% / 25%) * 10% = 7,1%.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 10 )

Северсталь, прогноз финансовых результатов на 4-й квартал 2021 года, дивидендов и справедливой цены за акцию - даунсайд от 20%

- 06 декабря 2021, 10:33

- |

Всем привет, на следующей неделе 10-го декабря последний день, когда акция Северстали торгуется с дивидендом 85,93 руб., самое время для традиционного прогноза, который строится c лагом в один месяц из-за временного сдвига между принятием заказа и отгрузке потребителю к индексным ценам LME Steel HRC FOB China. И большая ответственность, так как предыдущий прогноз на 3-й квартал 2021 года дал погрешность 0,08% в расчете дивидендов.

Так же попробуем учесть следующие изменения:

- Продолжения действия временной 15% пошлины до конца 2021 года

- «Северсталь» перешла на суточное количество плавок в производстве конвертерной стали до 86 на ЧерМК — +5% к производству стали

( Читать дальше )

Value trap в ФСК ЕЭС

- 01 декабря 2021, 12:52

- |

Я пошерстил последние квартальные отчеты и посчитал свободный денежный поток компании.

За последние 12 мес он составил 14,4 млрд руб, что в 4,6 раза ниже чистой прибыли.

Таким образом, при P/E=3, компания имеет к-т p/fcf=15, что уже совсем не дешево.

Причем за последние 3 года СДП у ФСК только ухудшается.

Собственно вот и причина, по которой дивиденды ощутимо ниже 50% прибыли МСФО.

С другой стороны даже при низком пэйауте, акции могут дать дивдоходность 7-9%.

При ОФЗ которые уже поднялись к 9% и отсутствии перспектив роста у ФСК нельзя сказать что бумага супер привлекательная.

Падение акций на 25% с лета выглядит вполне оправданным с учетом роста процентных ставок.

Газпром нефть. Обзор финансовых показателей МСФО за 3-й квартал 2021 года

- 23 ноября 2021, 12:38

- |

Компания опубликовала производственные и финансовые результаты за 3-й квартал 2021 года.

Начнем с производственных показателей.

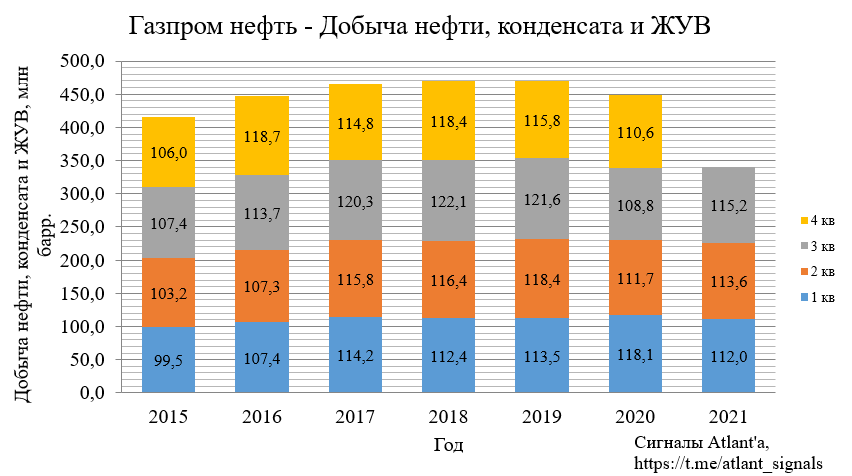

Добыча нефти, конденсата и жидких углеводородов выросла на 5,9% относительно прошлого года, и выросла на 1,5% относительно предыдущего квартала. Восстановление до пиковых значений 2018-2019 гг. затруднено ограничениями ОПЕК+.

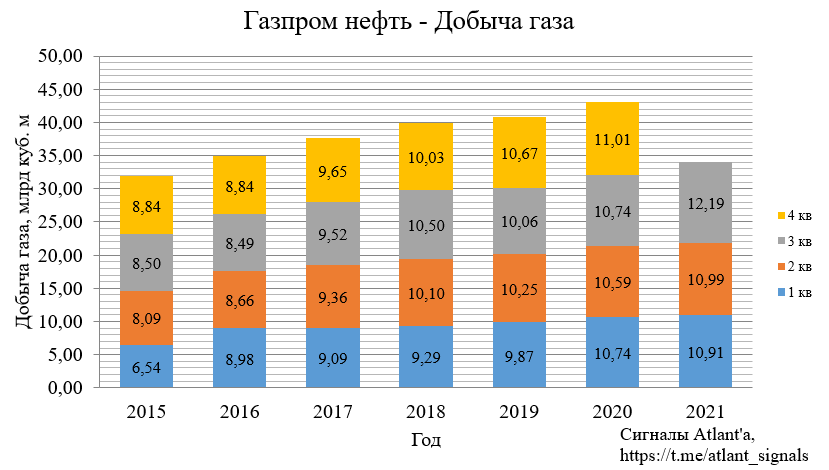

В свою очередь объем добычи газа по Группе показал рекордный результат и составил 12,19 млрд куб м, что на 13,5% больше относительно прошлого года и на 10,9% выше, чем в предыдущем квартале. Объем увеличился преимущественно вследствие запуска газовой инфраструктуры на Тазовском месторождении.

( Читать дальше )

Магнит: Влияние на акции продажи доли ВТБ

- 22 ноября 2021, 10:30

- |

Акции Магнита скорректировались на 7% на новости. Инвесторы часто реагируют негативом на новости об SPO (потому что размещение происходит, как правило, по цене ниже рынка). Также негативно воспринимаются новости о выходе крупных акционеров, так как считается, что это может быть сигналом, что в активе нет потенциала роста.

Мы не считаем данную новость негативной:

- «Марафон Групп» была изначальным инвестором в Магните, купив часть доли у ВТБ в 2018 г., и постепенно увеличивала долю.

- За три года, что «Марафон Групп» и ВТБ были инвесторами, был сменен менеджмент, и удалось привести бизнес в хорошее состояние на текущий момент (LFL продажи в 3 кв. +8,6% г/г).

- Мы ждем, что высокая инфляция и ограничение международного туризма продолжат поддерживать продажи ритейлера.

( Читать дальше )

Северсталь, НЛМК, ММК – сценарии как долго будут держаться высокие цены на сталь и дивиденды 20% в год.

- 22 ноября 2021, 09:51

- |

Если посмотреть на цены акций Северстали, НЛМК, ММК за последние полгода, то видно, что акции держатся примерно на том же уровне. При этом последние полгода инвесторы продолжают получать дивиденды около 5% в квартал, что соответствует 20% годовым. Возникает вопрос как долго это продержится и какие дальнейшие перспективы Северстали, НЛМК, ММК.

Сразу стоит сказать, что прибыль этих компаний, а также выплачиваемые дивиденды, больше всего зависит именно от цен на сталь. Конечно в зависимости от других параметров тоже что-то меняется, но не так сильно: падают цены на железную руду – проигрывает Северсталь и НЛМК (у них 100% своей руды), выигрывает ММК, растут цены на уголь – выигрывает Северсталь (100% своего угля), проигрывает НЛМК (нет своего угля), немного проигрывает ММК (мало своего угля), а также если введут повышенный налог на прибыль при больших дивидендах через пару лет – у ММК ничего не изменится, немного потеряет НЛМК, больше потеряет Северсталь. В итоге все эти параметры влияют на прибыль и дивиденды на значения в несколько десятков процентов, но больше всего влияет именно цены на конечный продукт — сталь. В итоге я даже перестал пытаться как-то сильно выделять какую-то одну компанию из этой тройки и стараюсь инвестировать во все три компании – в зависимости от коньюктуры кто-то из них обязательно выигрывает, главный вопрос куда движется вся отрасль производителей стали.

( Читать дальше )

Shiba Inu или Сколько стоят $100?

- 20 ноября 2021, 19:09

- |

Shiba Inu: $72,955,224

Axie Infinity: $27,592

Terra: $12,674

Fantom: $10,972

Telcoin: $10,439

Solana: $8,976

Polygon: $8,300

Dogecoin: $6,644

Decentraland: $4,679

PancakeSwap: $4,626

Elrond: $4,323

Avalanche: $2,925

Binance Coin: $1,933

Cardano: $1,459

Loopring: $1,319

FTX: $1,303

Theta: $930

Ethereum: $785

Polkadot: $726

Algorand: $580

Uniswap: $564

Cosmos: $488

Tron: $345

Stellar: $320

Bitcoin: $315

Litecoin: $254

XRP: $238

Monero: $192

Chainlink: $185

Filecoin: $181

Фосагро, ударный отчет и дивиденды

- 19 ноября 2021, 16:36

- |

С начала 2021 года цена акции выросла почти на 90%. Это не удивительно, цены на удобрения продолжают расти сопоставимыми темпами. По структуре объема производства на первом месте фосфорные удобрения с долей около 60%. Азотные удобрения, которые сейчас являются бенефициарами роста, занимают лишь 15% в общей структуре производства.

Более подробно бизнес компании мы разбирали в прошлом посте.

Благодаря вертикальной интеграции, себестоимость производства выросла не так сильно по сравнению с аналогичными зарубежными компаниями. Это дает определенное преимущество бизнесу в РФ, что положительно влияет на маржинальность. Рентабельность EBITDA в 3 кв. выросла до 49% (39% годом ранее).

Помимо высокой маржинальности, продукция компании соответствуют самым высоким требованиям с точки зрения экологичности и безопасности.

( Читать дальше )

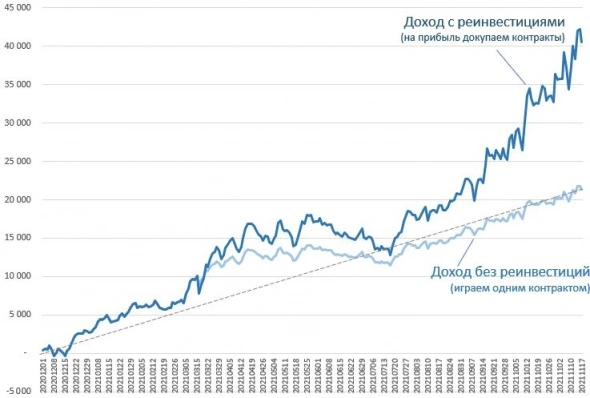

Описание системы 200% на моментуме

- 18 ноября 2021, 23:26

- |

Описание системы:

Добавляем на график индюк Моментум с периодом 18 и расчетом цены Median.

Отрисовку индюка делаем не линией, а точками.

Если не в позе, то встаем в лонг на открытии свечи, когда три точки моментума выстроились вверх.

Если не в позе, то встаем в шорт на открытии свечи, когда три точки моментума выстроились вниз.

Ставим симметричный тейк/стоп = 1%/1% от цены открытия позы.

Сидим на попе ровно до сработки тейка или стопа.

Потом опять смотрим на точки моментума и встаем позу по направлению точек.

После 23:45 закрываем позу, если она открыта.

Утреннюю минутную свечу не торгуем.

За последние 12 месяцев на минутках во фьюче Сбера эта простая система выдает доходность около 200% годовых на одном контракте и около

( Читать дальше )

Налог 13% с полного купона ОФЗ без учета НКД

- 16 ноября 2021, 16:28

- |

Я так понимаю, что если покупаешь например сейчас ОФЗ 26220, то платишь НКД 32.64 руб, при купоне 36.9 руб. Купон тебе выплачивают 8 декабря, ты зарабатываешь на нём 36,9-32,64=4,26 руб и платишь налог 13% с полного купона, равный 4,797руб.

Таким образом, покупая такой бонд, ты получишь негативный купон за следующие 3 недели, равынй -0,537 руб?

Так получается чтоль?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал