SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Казаньоргсинтез - дивидендная доходность по обыкновенным акциям может быть оценена в 9,8%, по привилегированным – 5,3%.

- 13 марта 2017, 12:25

- |

Казаньоргсинтез по итогам 2016 г. может увеличить дивиденды на простые акции в 1,6 раза

Совет директоров Казаньоргсинтеза рекомендовал акционерам на годовом собрании проголосовать за выплату дивидендов по итогам 2016 года в размере 5,0726 рубля на обыкновенную и 0,25 рубля на привилегированную акции, говорится в сообщении компании. Реестр акционеров, имеющих право на получение дивидендов, будет составлен по данным на 24 апреля.

Совет директоров Казаньоргсинтеза рекомендовал акционерам на годовом собрании проголосовать за выплату дивидендов по итогам 2016 года в размере 5,0726 рубля на обыкновенную и 0,25 рубля на привилегированную акции, говорится в сообщении компании. Реестр акционеров, имеющих право на получение дивидендов, будет составлен по данным на 24 апреля.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по обыкновенным бумагам может быть оценена в 9,8%, по привилегированным – 5,3%. В целом, показатели дивидендной доходности акций Казаньоргсинтеза находятся выше среднего по индексу ММВБ.Промсвязьбанк

- комментировать

- 6

- Комментарии ( 0 )

Скорректированная прибыль Мосэнерго за 2016 г. по МСФО - 21 млрд руб., по РСБУ – 11 млрд руб.

- 13 марта 2017, 12:15

- |

Мосэнерго может выплатить дивиденды за 2016 г. в рамках дивидендной политики — до 35% чистой прибыли

Мосэнерго может выплатить дивиденды за 2016 год в рамках дивидендной политики — в размере до 35% чистой прибыли, сообщила заместитель управляющего директора — директор по правовым вопросам компании Анна Ефимова в рамках телефонной конференции с инвесторами и аналитиками.

Мосэнерго может выплатить дивиденды за 2016 год в рамках дивидендной политики — в размере до 35% чистой прибыли, сообщила заместитель управляющего директора — директор по правовым вопросам компании Анна Ефимова в рамках телефонной конференции с инвесторами и аналитиками.

По итогам 2016 года скорректированная прибыль Мосэнерго по МСФО была зафиксирована на уровне 21 млрд руб., по РСБУ – 11 млрд руб. Компания не уточняет, что будет использовано в качестве базы для дивидендов. Если это будет МСФО, то дивидендная доходность акций Мосэнерго может быть на уровне 8%, если по РСБУ, то – 4,2%Промсвязьбанк

Объявленные показатели авиалиний в феврале выглядят сильными и должны поддержать акции Аэрофлота.

- 13 марта 2017, 11:47

- |

РОССИЙСКИЕ АВИАЛИНИИ В ФЕВРАЛЕ УВЕЛИЧИЛИ ПАССАЖИРОПОТОК НА 16,7%

В общей сложности российские авиалинии перевезли в феврале 6 млн пассажиров. Пассажирооборот увеличился на 20,7% г/г до 15 млрд пкм (+23,9% в январе), а коэффициент загрузки улучшился на 2,7 пп до 78,2%. Это пока предварительные цифры, представленные Росавиацией.

В общей сложности российские авиалинии перевезли в феврале 6 млн пассажиров. Пассажирооборот увеличился на 20,7% г/г до 15 млрд пкм (+23,9% в январе), а коэффициент загрузки улучшился на 2,7 пп до 78,2%. Это пока предварительные цифры, представленные Росавиацией.

Объявленные показатели выглядят сильными. Хотя мы наблюдаем некоторое формальное замедление роста по сравнению с январскими данными, это не совсем так, так как сказывается эффект прошлого високосного года. С корректировкой на этот фактор пассажиропоток и пассажирооборот в расчете на день увеличились в феврале на 21% г/г и 25% г/г соответственно, что наоборот демонстрирует дальнейшее ускорение роста. Новость должна поддержать акции Аэрофлота. Котировки компании на прошлой неделе обвалились на 15% на фоне общей коррекции рынка, в результате чего мультипликатор P/E 2017П упал с 5,9x до 5,1x. В настоящий момент мы сохраняем осторожную взгляд на акции компании из-за высокой волатильности на рынке.АТОН

Лукойл отчитается завтра 14 марта. Прогноз по капзатратам на 2017 год, планы дабычи.

- 13 марта 2017, 11:26

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 48,3 млрд руб.:

Рост цен на нефть ($48,3/барр.Urals), наряду с увеличением добычи нефти (+2,3% кв/кв в России) на фоне запуска двух гринфилдов (месторождения им. Филановского в Каспийском море и Пякяхинского месторождения в Западной Сибири) должен способствовать росту выручки компании в 4К16 до 1 380,5 млрд руб. (+5% кв/кв, +0,9% г/г), нивелировав укрепление рубля и снижение выручки от месторождения Западная Курна-2 в Ираке после полной компенсации ранее осуществленных ЛУКОЙЛом капзатрат. Показатель EBITDA должен составить 169,9 млрд руб. (+2,4% кв/кв, -8,8% г/г). Чистая прибыль пострадала от дальнейшего укрепления рубля относительно доллара США, которое привело к убытку от курсовых разниц в размере ~25 млрд руб. Рост амортизации на фоне запуска новых месторождений также отрицательно сказался на чистой прибыли, которая, как мы ожидаем, составит 48,3 млрд руб. (-11,9% кв/кв).

На телеконференции, намеченной на 16:00 15 марта мы ожидаем услышать прогноз по капзатратам на 2017 год, планы добычи, особенно в контексте сохраняющегося соглашения о снижении добычи между Россией и ОПЕК. Инвесторы также будут рады услышать любые комментарии по планам ЛУКОЙЛа и интересу в отношении международных проектов (в Ираке, Иране и Мексике). Номера для набора: Москва: +7 (8) 495 249 9843; стандартный международный доступ: +44 (0) 20 3003 2666; США, бесплатный: 1 866 966 5335; Россия, бесплатный: 8 10 8002 4902044.

Мосэнерго - во время телеконференции прозвучало мало новой информации, поэтому аналитики считают ее результаты НЕЙТРАЛЬНЫМИ для акций компании.

- 13 марта 2017, 10:58

- |

МОСЭНЕРГО ПРОВЕЛА ТЕЛЕКОНФЕРЕНЦИЮ ПО ИТОГАМ 4К16

Мы приводим основные итоги ниже.

Прогноз. Компания сообщила, что работает над оптимизацией затрат и планирует что скорректированный показатель EBITDA 2017П будет близок к уровню 2016 года (38,3млрд руб.) или выше; 2) капзатраты в 2017П, как ожидается, окажутся чуть выше, чем в 2016 (11,1 млрд руб.), но в долгосрочной перспективе менеджмент ожидает постепенного снижения.

Дивиденды.Мосэнерго сообщило, что выплаты будут соответствовать диапазону, предусмотренному дивидендной политикой компании (5-35% от чистой прибыли по РСБУ). При выплате 35% от чистой прибыли по РСБУ это предполагает 0,10 руб. на акцию или дивидендную доходность 4,3%.

Сделка с МОЭК и тарифы на тепловую энергию.Компания сообщила, что в 4К16 контракт с МОЭК, предусматривающий использование Химкинской ТЭЦ, был расторгнут. Мосэнерго заверила, что этот шаг в целом никак не сказался на финансовых результатах. Также в связи с этим вопросом менеджмент отметил, что небольшой рост средневзвешенного тарифа на электроэнергию (+0,2%), по сравнению с индексацией на 3%, объясняется перераспределением потребителей и точек поставок теплоэнергии, но был частично компенсирован снижением затрат, поддержанным сделкой с МОЭК, что привело в целом к нейтральному эффекту.

Мы приводим основные итоги ниже.

Прогноз. Компания сообщила, что работает над оптимизацией затрат и планирует что скорректированный показатель EBITDA 2017П будет близок к уровню 2016 года (38,3млрд руб.) или выше; 2) капзатраты в 2017П, как ожидается, окажутся чуть выше, чем в 2016 (11,1 млрд руб.), но в долгосрочной перспективе менеджмент ожидает постепенного снижения.

Дивиденды.Мосэнерго сообщило, что выплаты будут соответствовать диапазону, предусмотренному дивидендной политикой компании (5-35% от чистой прибыли по РСБУ). При выплате 35% от чистой прибыли по РСБУ это предполагает 0,10 руб. на акцию или дивидендную доходность 4,3%.

Сделка с МОЭК и тарифы на тепловую энергию.Компания сообщила, что в 4К16 контракт с МОЭК, предусматривающий использование Химкинской ТЭЦ, был расторгнут. Мосэнерго заверила, что этот шаг в целом никак не сказался на финансовых результатах. Также в связи с этим вопросом менеджмент отметил, что небольшой рост средневзвешенного тарифа на электроэнергию (+0,2%), по сравнению с индексацией на 3%, объясняется перераспределением потребителей и точек поставок теплоэнергии, но был частично компенсирован снижением затрат, поддержанным сделкой с МОЭК, что привело в целом к нейтральному эффекту.

Во время телеконференции мы услышали мало новой информации, поэтому считаем ее результаты НЕЙТРАЛЬНЫМИ для акций компании.АТОН

Энел Россия отчитается сегодня. На телеконференции может быть озвучен прогноз на 2017 г., включая производство и капзатраты.

- 13 марта 2017, 10:30

- |

Аналитики Атона прогнозируют чистую прибыль 2969 млн руб.:

Мы ожидаем, что выручка достигнет 73 393 млн руб. (+3,4% г/г), отражая рост цен в европейской ценовой зоне и снижение выработки электроэнергии. Показатель EBITDA составит 12 609 млн руб. против 9 252 млн руб. годом ранее (с корректировкой на «бумажные» статьи) на фоне снижения цены импортируемого из Казахстана угля для Рефтинской ГРЭС в рублях из-за дальнейшего ослабления тенге. Чистая прибыль достигнет 2 969 млн, отражая убыток по курсовым разницам. Мы считаем, что основной темой телеконференции, намеченной на 17:00 сегодня, станет продажа Рефтинской ГРЭС. Также может быть озвучен прогноз на 2017, включая производство и капзатраты. Номера для набора: +7 495 258 4004; +7 495 787 4616, PIN-код: 7990526.

TCS Group отчитается завтра 14 марта и поведет телеконференцию. Аналитики считают, что банк может удивить ростом финансовых показателей.

- 13 марта 2017, 10:10

- |

TCS Group завтра опубликует результаты по МСФО за 4К16 и 2016 год. Согласно консенсус-прогнозу, предоставленному банком, чистая прибыль составит 2,7 млрд руб. (+30% г/г; -7% кв/кв) за 4К16 и 10 млрд руб. за 2016 год (против 1,9 млрд руб. за 2015). Это предполагает ROE 36,9% за оба периода. Ранее банк представил прогноз, согласно которому чистая прибыль составит 9-10 млрд руб. Чистый процентный доход составит 9,2 млрд руб. (+16% г/г; +3% кв/кв) за 4К16 и 33,7 млрд руб. за 2016 (+20% г/г), а чистая процентная маржа — 23,8%. Отчисления в резервы на возможные убытки по кредитам должны составить 2,5 млрд руб. за 4К16 при стоимости риска 8,4% и 10 млрд руб. за 2016 (против 15 млрд руб за 2015) при стоимости риска 9,4%. Общие активы должны вырасти на 23% г/г до 172 млрд руб. за счет роста кредитного портфеля. Наши собственные ожидания близки к консенсус-прогнозу, но мы не исключаем, что банк может приятно удивить ростом финансовых показателей благодаря снижению операционных затрат и отчислений в резервы. В связи с этим мы ожидаем нейтральной/позитивной реакции рынка на результаты. Телеконференция начнется в 17:00 по московскому времени, тел.: 8 800 500 9283; +44 (0)330 336 9105, ID: +44 (0)330 336 9105.АТОН

В этом году автомобильный рынок начнет восстанавливаться.

- 10 марта 2017, 14:27

- |

В феврале автомобильный рынок продолжил снижение

В феврале продажи снова упали. По данным Ассоциации европейского бизнеса, в феврале продажи новых легковых автомобилей и ЛКА в России снизились на 4,1% (здесь и далее год к году) до 106 тыс. автомобилей, а за 2 мес. 2017 г. показатель сократился на 4,5% до 185 тыс. автомобилей.

Продажи на многолетнем минимуме. Если учесть дополнительный день в феврале прошлого високосного года, скорректированные темпы падения составят примерно 1%. Продажи находятся на многолетнем минимуме и в этом году показали худший февральский результат с 2011 г. Динамика продаж в феврале была разнонаправленной: так продажи Lada, УАЗа и ГАЗа выросли на 5%, 13% и 4% соответственно, тогда как продажи Hyundai, Ford и Toyota снизились соответственно на 11%, 13% и 20%.

В феврале продажи снова упали. По данным Ассоциации европейского бизнеса, в феврале продажи новых легковых автомобилей и ЛКА в России снизились на 4,1% (здесь и далее год к году) до 106 тыс. автомобилей, а за 2 мес. 2017 г. показатель сократился на 4,5% до 185 тыс. автомобилей.

Продажи на многолетнем минимуме. Если учесть дополнительный день в феврале прошлого високосного года, скорректированные темпы падения составят примерно 1%. Продажи находятся на многолетнем минимуме и в этом году показали худший февральский результат с 2011 г. Динамика продаж в феврале была разнонаправленной: так продажи Lada, УАЗа и ГАЗа выросли на 5%, 13% и 4% соответственно, тогда как продажи Hyundai, Ford и Toyota снизились соответственно на 11%, 13% и 20%.

В этом году рынок начнет восстанавливаться. Несмотря на такие факторы поддержки, как укрепление рубля и отложенный спрос, автомобильный рынок продолжает снижение.Уралсиб

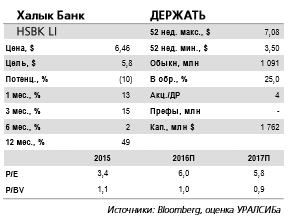

Халык Банк - потенциальное приобретение Казкоммерцбанка,

- 10 марта 2017, 13:57

- |

Сегодня Халык Банк опубликует финансовую отчетность за 4 кв. 2016 г. по МСФО и в понедельник проведет телефонную конференцию. Мы ожидаем, что чистая прибыль сократится на 28% квартал к кварталу (при этом годовой план менеджмента по чистой прибыли в 120 млрд тенге должен быть выполнен), а ROAE составит 17% против 24% в 3 кв. 2016 г. Консенсус-прогноз ROAE несколько более оптимистичен около 18%. Снижение, по нашим оценкам, в первую очередь вызвано сезонным увеличением расходов, а также более низкими, чем в 3 кв., прочими доходами. При этом мы ожидаем уменьшения ЧПМ на 10 б.п. за квартал, но чистый процентный доход может остаться практически неизменным благодаря росту кредитного портфеля (согласно нашим и рыночным оценкам на 4% и 3% соответственно).

Ожидаем сезонного увеличения расходов. Что касается затрат, то мы прогнозируем рост соотношения Расходы/Доходы до 33% в 4 кв. с 26% в 3 кв. 2016 г., по итогам же всего года коэффициент, таким образом, может составить около 30% (менеджмент оценивал его в 29%). Стоимость риска, согласно нашим расчетам, снизится на 10 б.п. относительно 3 кв. до 1,2%, что означает 1% по итогам года (на уровне ожиданий менеджмента). Рынок прогнозирует квартальную стоимость риска на отметке 1,1%.

( Читать дальше )

Показатель продаж автомобилей в феврале остался слабым.

- 10 марта 2017, 12:38

- |

ПРОДАЖИ ЛЕГКОВЫХ АВТОМОБИЛЕЙ В ЯНВАРЕ УПАЛИ НА 4,1% Г/Г

В общей сложности в феврале было продано 106 658 автомобилей, а за 2М17 — 184 574 автомобилей. Среди 10 наиболее продаваемых марок оказались ГАЗ (+12%), VW (+11%), KIA (+10%) и Lada (+5%). Самую худшую динамику продемонстрировали Toyota (-27%), Hyundai (-13%) и Mercedes-Benz (-23%).

В общей сложности в феврале было продано 106 658 автомобилей, а за 2М17 — 184 574 автомобилей. Среди 10 наиболее продаваемых марок оказались ГАЗ (+12%), VW (+11%), KIA (+10%) и Lada (+5%). Самую худшую динамику продемонстрировали Toyota (-27%), Hyundai (-13%) и Mercedes-Benz (-23%).

Показатель в феврале остался слабым, признаков восстановления продаж автомобилей нет, условия на рынке остаются сложными.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания