SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Алроса отчитается в четверг 16 марта. Аналитики ожидают, что общий объем дивидендов за 2016 составит 9,2 руб. на акцию, соответствуя доходности 11%.

- 14 марта 2017, 10:50

- |

АЛРОСА: ПРОГНОЗ РЕЗУЛЬТАТОВ ЗА 4К16 ПО МСФО

Алроса 16 марта должна опубликовать финансовые результаты за 4К16 по МСФО. Мы ожидаем, что выручка за 4К16 составит 62,5 млрд руб., в том числе, 55 млрд руб. от продажи алмазов, с учетом раскрытых ежемесячных продаж в размере $871 млн. Показатель EBITDA, как ожидается, упадет на 20% кв/кв до 30,2 млрд руб. из-за снижения объемов продаж и небольшого укрепления рубля — 63,0 руб./USD в 4К против 64,6 руб./USD в 3К. Укрепление рубля предполагает, что Алроса должна зафиксировать прибыль от курсовых разниц за счет переоценки долларового долга, которая, по нашим оценкам, составит около 30 млрд руб. и транслируется в дополнительные 2 руб. дивидендов на акцию, что соответствует доходности 2,3% (при выплате 50% от чистой прибыли по МСФО) — мы ожидаем, что общий объем дивидендов за 2016 составит 9,2 руб. на акцию, соответствуя доходности 11%. Мы считаем, что рынок проигнорирует слабые результаты за 4К, поскольку январские и февральские продажи подтвердили, что проблемы с ликвидностью в Индии были кратковременными и уже начинают уходить. Мы подтверждаем рекомендацию ПОКУПАТЬ по акциям Алросы и считаем недавнюю коррекцию возможностью для покупки.АТОН

- комментировать

- 2

- Комментарии ( 0 )

ТМК - ожидаем рост числа буровых установок (+17% с начала года) и снижение запасов, транслирующееся в рост спроса на трубы OCTG.

- 14 марта 2017, 10:38

- |

ТМК: НЕ ОЧЕНЬ СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО, НО ПОЗИТИВНЫЕ НОВОСТИ ВПЕРЕДИ

Выручка выросла на 10% кв/кв до $902 млн, скорректированный показатель EBITDA -на 11% до $140 млн, скорректированная рентабельность EBITDA — на 1 пп до 16%. Чистый долг остался практически неизменным, снизившись на $59 млн до $2,5 млрд — чистая задолженность на конец 2016 составила 4,8x. EBITDA российского дивизиона в 4К составила $144 млн (+13% кв/кв), американского — минус $9 млн (без изм.), европейского — $6 млн (-28%). ТМК ожидает, что на результаты российского дивизиона за 1К17 окажет давление рост цен на сталь, но предполагает, что оно будет компенсировано ростом цен реализации во 2К17. Компания выделила позитивную динамику в США в 4К — количество буровых установок выросло на 21% кв/кв, поставок бесшовных труб нефтегазового сортамента — на 32%, запасы снизились — до 5,3 месяцев против 7,6 в 3К. ТМК ожидает, что результаты за 2017 окажутся лучше в годовом сопоставлении, рентабельность EBITDA останется неизменной на уровне 16%.

Выручка выросла на 10% кв/кв до $902 млн, скорректированный показатель EBITDA -на 11% до $140 млн, скорректированная рентабельность EBITDA — на 1 пп до 16%. Чистый долг остался практически неизменным, снизившись на $59 млн до $2,5 млрд — чистая задолженность на конец 2016 составила 4,8x. EBITDA российского дивизиона в 4К составила $144 млн (+13% кв/кв), американского — минус $9 млн (без изм.), европейского — $6 млн (-28%). ТМК ожидает, что на результаты российского дивизиона за 1К17 окажет давление рост цен на сталь, но предполагает, что оно будет компенсировано ростом цен реализации во 2К17. Компания выделила позитивную динамику в США в 4К — количество буровых установок выросло на 21% кв/кв, поставок бесшовных труб нефтегазового сортамента — на 32%, запасы снизились — до 5,3 месяцев против 7,6 в 3К. ТМК ожидает, что результаты за 2017 окажутся лучше в годовом сопоставлении, рентабельность EBITDA останется неизменной на уровне 16%.

Мы считаем, что небольшое отставание (на 3%) от консенсус-прогноза на 4К16 связано с более слабой, чем ожидалось, динамикой американского дивизиона, который не показал улучшений кв/кв. Тем не менее мы полагаем, что рынок не обратит внимания на результаты за 2016, а сфокусируется на результатах за 2017 — мы подтверждаем наш позитивный прогноз в отношении восстановления показателей в США в 1П17 и ожидаем увидеть рост числа буровых установок (+17% с начала года) и снижение запасов, транслирующееся в рост спроса на трубы OCTG. Мы сохраняем рекомендацию ПОКУПАТЬ по ТМК.АТОН

Норникель отчитается в среду 15 марта. Ожидаемые финальные дивиденды в размере $0,69/ГДР (в дополнение к промежуточным дивидендам $0,72/ГДР).

- 14 марта 2017, 10:24

- |

НОРНИКЕЛЬ: ПРОГНОЗ РЕЗУЛЬТАТОВ ЗА 2П16 ПО МСФО

Норникель 15 марта должен опубликовать финансовые результаты за 2П16. Мы ожидаем, что выручка за 2П16 составит $3 858 млн (без изм. п/п), а EBITDA — $1 925 млн (+7% п/п). Мы считаем, что рост цен на металлы должен компенсировать негативное влияние укрепления рубля и снижения объемов продаж — Норникель сократил запасы в 1П, и мы считаем, что дальнейшее сокращение запасов маловероятно. Средняя цена никеля выросла на 21% п/п, палладия — на 24%, меди и платины — на 6-7%, в то время как рубль подорожал с 70,1 руб./USD до 63,8 руб./USD, что негативно сказалось на рентабельности. Исходя из годового прогноза EBITDA в $3,7 млрд, мы ожидаем, что Норникель выплатит финальные дивиденды в размере $0,69/ГДР (в дополнение к промежуточным дивидендам $0,72/ГДР) при выплате 60% EBITDA, что соответствует доходности 4,5% — объявление, скорее всего, будет сделано в апреле. На звонке по результатам мы рассчитываем получить больше информации по изменению производственной цепочки основных активов, а так же на прогресс развития проектов в Чите.АТОН

Газпром близок к урегулированию затянувшегося антимонопольного спора с ЕС. Этот факт позитивен для акций.

- 14 марта 2017, 10:08

- |

ГАЗПРОМ БЛИЗОК К УРЕГУЛИРОВАНИЮ АНТИМОНОПОЛЬНОГО СПОРА С ЕС

Как сообщают различные источники в СМИ, Газпром согласился привязать цены своих контрактов в пяти европейских странах (Прибалтийские страны, Болгария и Польша) к ценам западноевропейских газовых хабов, т.е. включить спотовый компонент в контрактные формулы, которые ранее были привязаны исключительно к стоимости нефти. Согласно новым правилам, потребители в этих странах могут потребовать пересмотра формул каждые два года. Это предложение является частью попыток Газпрома разрешить спор с ЕС. Ранее ЕС обвинила Газпром в злоупотреблении своим положением на рынке пяти восточноевропейских стран и пригрозила выставить Газпрому штраф в размере до 10% годовой выручки в этих странах.

Как сообщают различные источники в СМИ, Газпром согласился привязать цены своих контрактов в пяти европейских странах (Прибалтийские страны, Болгария и Польша) к ценам западноевропейских газовых хабов, т.е. включить спотовый компонент в контрактные формулы, которые ранее были привязаны исключительно к стоимости нефти. Согласно новым правилам, потребители в этих странах могут потребовать пересмотра формул каждые два года. Это предложение является частью попыток Газпрома разрешить спор с ЕС. Ранее ЕС обвинила Газпром в злоупотреблении своим положением на рынке пяти восточноевропейских стран и пригрозила выставить Газпрому штраф в размере до 10% годовой выручки в этих странах.

Мы сомневаемся, что включение спотового компонента в формулыприведет к существенным изменениям в финансовых показателях Газпрома в перспективе. Тем временем тот факт, что Газпром близок к урегулированию затянувшегося антимонопольного спора, предложив заплатить сравнительно умеренную цену, ПОЗИТИВЕН для акций. Альтернативные варианты могли бы быть гораздо более суровыми: жесткое регулирование цен на рынках газа Восточной Европы, ограничение доли рынка или принудительная реорганизация бизнеса, которая бы негативно сказалась на Газпроме.АТОН

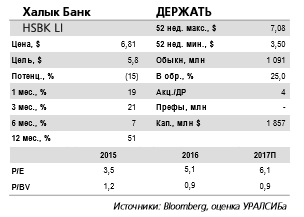

Халык Банк - возможная покупка ККБ остается в центре внимания.

- 13 марта 2017, 15:08

- |

Результаты за 4 кв. 2016 г. по МСФО: прибыль существенно выше ожиданий

Поддержка благодаря прочим доходам. В пятницу Халык Банк опубликовал финансовую отчетность за 4 кв. 2016 г. по МСФО, а сегодня проведет телефонную конференцию. Чистая прибыль превзошла наши ожидания на 40%, а рыночные почти на 30%, оставшись неизменной квартал к кварталу. Таким образом, по итогам года банк заработал 131 млрд тенге прибыли против 120 млрд тенге, которые прогнозировал менеджмент. ЧПД и чистый комиссионный доход совпали с нашими расчетами, а маржа снизилась на 10 б.п., как мы и прогнозировали. Расходы превысили наши ожидания на 7%, однако за счет более крупных, чем мы считали, прочих доходов, включая торговые и валютные операции, коэффициент Расходы/Доходы составил всего лишь 30% за квартал и 29% за год (как и предполагал менеджмент, тогда как мы оценивали его уровень ближе к 30% по итогам всего года).

( Читать дальше )

Поддержка благодаря прочим доходам. В пятницу Халык Банк опубликовал финансовую отчетность за 4 кв. 2016 г. по МСФО, а сегодня проведет телефонную конференцию. Чистая прибыль превзошла наши ожидания на 40%, а рыночные почти на 30%, оставшись неизменной квартал к кварталу. Таким образом, по итогам года банк заработал 131 млрд тенге прибыли против 120 млрд тенге, которые прогнозировал менеджмент. ЧПД и чистый комиссионный доход совпали с нашими расчетами, а маржа снизилась на 10 б.п., как мы и прогнозировали. Расходы превысили наши ожидания на 7%, однако за счет более крупных, чем мы считали, прочих доходов, включая торговые и валютные операции, коэффициент Расходы/Доходы составил всего лишь 30% за квартал и 29% за год (как и предполагал менеджмент, тогда как мы оценивали его уровень ближе к 30% по итогам всего года).

( Читать дальше )

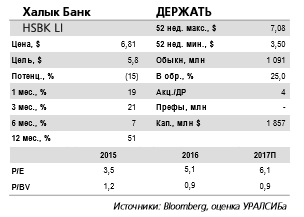

Аналитики подтверждают рекомендацию держать бумаги Тинькофф Банка.

- 13 марта 2017, 14:41

- |

Завтра Тинькофф Банк опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы не ждем, что чистая прибыль существенно изменится относительно прошлого квартала, и ROAE может составить около 40% (против 43% в 3 кв.). Кредитный портфель, согласно нашим расчетам, прибавит 4% за квартал, а маржа снизится примерно на 30 б.п. до 25,5%. В результате чистый процентный доход также может увеличиться на 4% квартал к кварталу. В 3 кв. банк реклассифицировал страховые комиссии и комиссии за SMS-оповещения, и комиссионный доход в 4 кв., как и в предыдущем, предположительно, составит около 10% от суммарного операционного дохода.

Ожидаем стоимость риска за весь год по нижней границе прогноза менеджмента. Мы оцениваем стоимость риска в 8,2%, то есть примерно на уровне 3 кв., а по итогам года банк, таким образом, может показать значение, равное 8,6%, почти по нижней границе прогноза руководства (8,5; 9,5%). Коэффициент Расходы/Доходы, как мы ожидаем, вырастет до 43% в 4 кв., а за полный 2016 г. он увеличится на 3,5 п.п. до 42,6% банк инвестировал в развитие финансового супермаркета и наращивал расходы на привлечение клиентов.

( Читать дальше )

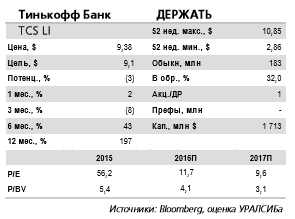

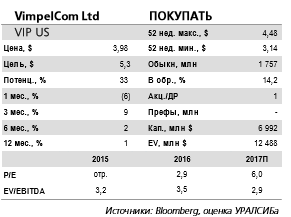

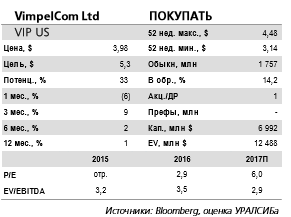

VimpelCom - сделки стратегически оправданны и приведут к дальнейшему снижению долговой нагрузки (продажа башенных активов).

- 13 марта 2017, 14:17

- |

Компания ищет покупателей на башенные активы в сегменте «Евразия»

Предложения должны быть получены к сегодняшнему дню. VimpelCom (Veon) планирует к 13 марта получить предложения о покупке своих сотовых вышек в сегменте «Евразия». Об этом сообщило в пятницу издание TMT Finance. Всего на продажу выставлено 12 тыс. башен на Украине, в Казахстане, Грузии и Армении. Инвестиционный меморандум был разослан претендентам из Европы и Азии еще в январе.

Сделку по продаже башенных активов в России предполагается закрыть в текущем квартале. В январе было объявлено, что VimpelCom подписал обязывающее соглашение о продаже 13 тыс. вышек в России компании «Русские Башни». По данным СМИ, сумма этой сделки составит около 700 млн долл., но будет номинирована в рублях. Стоимость сделки в регионе «Евразия» в расчете на одну башню, скорее всего, будет ниже, чем в России. Закрытие российской сделки ожидается в текущем квартале. Продажа башенных активов рассматривается также другими российскими операторами связи, включая МегаФон, у которого на территории России расположено около 14 тыс. вышек, и Т2 РТК Холдинг (Tele2).

( Читать дальше )

Предложения должны быть получены к сегодняшнему дню. VimpelCom (Veon) планирует к 13 марта получить предложения о покупке своих сотовых вышек в сегменте «Евразия». Об этом сообщило в пятницу издание TMT Finance. Всего на продажу выставлено 12 тыс. башен на Украине, в Казахстане, Грузии и Армении. Инвестиционный меморандум был разослан претендентам из Европы и Азии еще в январе.

Сделку по продаже башенных активов в России предполагается закрыть в текущем квартале. В январе было объявлено, что VimpelCom подписал обязывающее соглашение о продаже 13 тыс. вышек в России компании «Русские Башни». По данным СМИ, сумма этой сделки составит около 700 млн долл., но будет номинирована в рублях. Стоимость сделки в регионе «Евразия» в расчете на одну башню, скорее всего, будет ниже, чем в России. Закрытие российской сделки ожидается в текущем квартале. Продажа башенных активов рассматривается также другими российскими операторами связи, включая МегаФон, у которого на территории России расположено около 14 тыс. вышек, и Т2 РТК Холдинг (Tele2).

( Читать дальше )

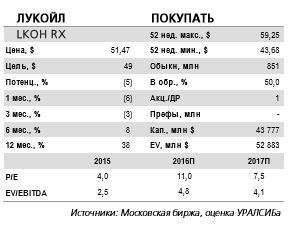

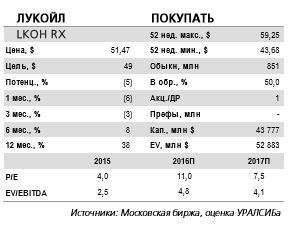

Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция.

- 13 марта 2017, 13:52

- |

Аналитики предполагают, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.)

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />

Экспортный нетбэк и объем добычи нефти – драйверы роста EBITDA. По сообщению ЛУКОЙЛа, в 4 кв. 2016 г. добыча за пределами Ирака выросла на 2,5% квартал к кварталу до 1,76 млн барр./сутки. В то же время объемы иракской нефти, которые компания учитывает как собственную добычу, упали на 39% квартал к кварталу до 47 тыс. барр./сутки. Средняя цена Urals в рублях повысилась на 7% квартал к кварталу, а экспортная цена нетбэк для сырой нефти из РФ – на 9%. Мы считаем, что увеличение общей добычи и рост экспортных нетбэков были главными факторами роста EBITDA. Укрепление рубля в 4 кв. привело к росту отрицательных курсовых разниц и сокращению чистой прибыли квартал к кварталу.

( Читать дальше )

Завтра, 14 марта, ЛУКОЙЛ опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы ожидаем, что выручка, включая акцизы и пошлины, а также обороты трейдингового бизнеса, снизится на 3% год к году и вырастет на 2% квартал к кварталу до 1,330 млрд руб. (21,1 млрд долл.). EBITDA, согласно нашим оценкам, сократится на 9% год к году, но увеличится на 2% квартал к кварталу до 170 млрд руб. (2,7 млрд долл.), а рентабельность по EBITDA уменьшится на 0,7 п.п. год к году и повысится на 0,1 п.п. квартал к кварталу до 12,8%. Мы также предполагаем, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.). В 4 кв. 2015 г. компания получила чистый убыток в размере 65 млрд руб. (0,99 млрд долл.).

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />Экспортный нетбэк и объем добычи нефти – драйверы роста EBITDA. По сообщению ЛУКОЙЛа, в 4 кв. 2016 г. добыча за пределами Ирака выросла на 2,5% квартал к кварталу до 1,76 млн барр./сутки. В то же время объемы иракской нефти, которые компания учитывает как собственную добычу, упали на 39% квартал к кварталу до 47 тыс. барр./сутки. Средняя цена Urals в рублях повысилась на 7% квартал к кварталу, а экспортная цена нетбэк для сырой нефти из РФ – на 9%. Мы считаем, что увеличение общей добычи и рост экспортных нетбэков были главными факторами роста EBITDA. Укрепление рубля в 4 кв. привело к росту отрицательных курсовых разниц и сокращению чистой прибыли квартал к кварталу.

( Читать дальше )

Показатели Аэрофлота выглядят несколько слабее, чем сектора в целом (+11,3%).

- 13 марта 2017, 12:53

- |

Российские авиакомпании увеличили перевозки в феврале на 16,7%, до 6,02 млн человек — Нерадько

Российские авиакомпании увеличили перевозки в феврале на 16,7% относительно февраля 2016 г., до 6,02 млн человек, сообщил глава Росавиации Александр Нерадько, ссылаясь на оперативные данные, на итоговой коллегии ведомства в пятницу.

Российские авиакомпании увеличили перевозки в феврале на 16,7% относительно февраля 2016 г., до 6,02 млн человек, сообщил глава Росавиации Александр Нерадько, ссылаясь на оперативные данные, на итоговой коллегии ведомства в пятницу.

Динамика авиаперевозок удерживает высокие темпы второй месяц подряд. Напомним, что в январе перевозки увеличились на 20%. Февральский показатель не уступает по темпам роста первому месяцу годе, если учесть, что февраль 2016 года был високосный. Отметим, что показатели Аэрофлота выглядят несколько слабее, чем сектора в целом (+11,3%). В тоже время если оценивать донные по всей группе, то компания продемонстрировала темпы роста выше (порядка 20%).Промсвязьбанк

Газпром может достроить всю линейную часть газопровода в Китай Сила Сибири уже к лету 2019 года (июль-август).

- 13 марта 2017, 12:36

- |

Газпром обещает в 2017 г. построить 663 км Силы Сибири после 445 км на конец 2016 г.

Газпром обещает в 2017 году построить 663 км магистрального газопровода в Китай Сила Сибири (ранее чиновники компании формулировали просто «свыше 600 км»). На конец 2016 года было построено 445 км магистрали. Таким образом, на конец 2017 года должно быть построено 1108 км трассы.

Газпром обещает в 2017 году построить 663 км магистрального газопровода в Китай Сила Сибири (ранее чиновники компании формулировали просто «свыше 600 км»). На конец 2016 года было построено 445 км магистрали. Таким образом, на конец 2017 года должно быть построено 1108 км трассы.

Таким образом, если учесть заявку на текущий год, скорость строительства составит 1,8 км/день. Соответственно, Газпром может достроить всю линейную часть газопровода уже к лету 2019 года (июль-август). Контрактное окно для начала поставок газа по трубе стартует как раз с мая 2019 г. Данную новость считаем нейтральной для бумаг Газпрома.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания