Блог им. point_31 |Российский инвестор должен немного «пострадывать»

- 19 февраля 2022, 11:00

- |

Хаос воцарился на бирже РФ. Уставшие от длительной коррекции инвесторы с опаской проверяют новостные сайты. Эти выходные добавят седины даже опытным инвесторам. Пока проходит эвакуация людей из ДНР и ЛНР, а самопровозглашенные республики проводят мобилизацию, давайте посмотрим на текущую рыночную картинку.

Индекс Мосбиржи за неделю потерял 4,3%, жестко отреагировав на эскалацию конфликта в Украине. Технически уровень в 3200 п. по Индексу кажется вполне досягаемым. Однако в первую очередь движение рынка зависит от заявлений глав государств, которых предсказать мы не можем.

Нефть на неделе пробила отметку в $96 за баррель после чего немного откатилась. Психологическая отметка в $100 может быть уже достигнута в ближайшее время. Рубль также реагирует на геополитическую напряженность и теряет к другим мировым валютам. В случае усиления конфликта, до 79 рублей за доллар дотянемся легко.

В лидерах роста оказались бумаги золотодобытчиков. Полюс прибавил 7,4%, Polymetal 7,2% и даже Петропавловск умудрился вырасти на 2,9%. Единственный работающий паттерн по этим активам: «Покупайте, когда вам становится страшно за свою жизнь» Пандемия, войны — все это топливо для роста золота.

Нефтегазовый и банковский секторы перешли в коррекцию. Причина в выходе нерезидентов из наших голубых фишек. Газпром теряет 3,6%. Роснефть с рекордной прибылью за 2021 год завершила неделю в минус 7,2%. Лукойл чуть лучше -3,9%. Самое большое падение из банков, у Тинькофф -10,8%. Бешеный рост котировок годом ранее, сделал актив перегретым, а общий негатив добавляет масла в огонь. Хотя Сбер недалеко ушел, минус 6,1% за неделю.

Что делать инвесторам?

Во-первых, не паниковать. Помните, что лишние действия только снизят вашу доходность. Мы не знаем, как будет разрешаться ситуация. В случае новых договоренностей, рынок сразу закроет дисконт к докризисный ценам. Если ситуация ухудшится, то портфелям придется несладко. Но как я всегда говорю: «Каждый российский инвестор должен немного «пострадывать».

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 47 )

Блог им. point_31 |Microsoft купила Activision. Сбербанк - рост после buyback. Русагро - арест имущества

- 23 января 2022, 11:18

- |

Сегодня посмотрим на Сбербанк и его первый за долгое время buyback. Разберём положение дел с Русагро Ну и под конец рассмотрим самую громкую и дорогую покупку. Майкрософт купили Близард, у вторых взлетели акции и пора ли продавать акции? Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 20 января 2022 года:

( Читать дальше )

Блог им. point_31 |Сбербанк - отличная идея. Нефть - наше все. Башнефть - возвращение

- 12 декабря 2021, 11:43

- |

Сегодня изучим ситуацию на рынке нефти, захватим всеми забытую Башнефть. А также погрузимся в банковский сектор, через разбор Сбербанка. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема Premium от 02.12.21:

( Читать дальше )

Блог им. point_31 |Рынки посыпались в итогах недели

- 27 ноября 2021, 13:26

- |

Рынки посыпались. К коррекции в РФ присоединились зарубежные площадки. Накопившаяся перегретость рынков, вкупе с геополитическими рисками откинули Индекс Мосбиржи на 5,12% вниз за неделю, и уже на 11% от исторических максимумов.

Аналогичную просадку мы видели последний раз летом 2020 года, когда рынок ушел в коррекцию на 2 месяца. Если тогда это было вызвано новыми витками коронавируса, то сейчас скорее падением цен на энергоносители. К слову, потенциал падения еще не исчерпан.

Цены на нефть в пятницу показали рекордное падение. На фоне высвобождения нефти из резервов некоторыми странами и рисками связанными с распространением нового штамма короновируса, котировки черного золота только за пятницу упали на 11%.

Еще больше аналитики в моем Telegram-канале "ИнвестТема"

Вы же помните мою фразу? «Во всех непонятных ситуациях, покупаем баксы». Звучит как паттерн, не правда ли? За неделю +3% и плюс 9% с начала коррекции на рынке.

О лидерах роста на этой неделе говорить не приходится. Пострадал весь рынок. Особенно больно коррекция ударила по нефтегазовому, банковскому и, неожиданно, IT сектору. Яндекс за неделю потерял 11,6% без видимых на то причин. Точнее причины есть, но не явные. Подробно поговорим завтра в традиционном воскресном видео.

А вот в бумагах VK (Mail) коррекция продолжается уже много месяцев. За неделю расписки потеряли 9,5% и уже вплотную приближаются к уровню поддержки на 1200 рублей. Для более точного анализа используйте бумаги, торгующиеся в Лондоне. Там история побольше будет.

Несмотря на сильные отчеты за 9 месяцев, банковский сектор распродавали тоже. Если из гос банков продолжали выходить нерезиденты, то Тинькофф просто поймал волну негатива. Инвесторы опасаются повышения рисков не только геополитических, но и связанных с пандемией. Драйвер роста в виде расформирования резервов может развернуться в сторону попыток эти самые резервы нарастить. Но пока рано об этом говорить!

На прошедшей неделе разобрал для вас Ростелеком,

( Читать дальше )

Блог им. point_31 |Почему Сбербанк - это хорошо, а Mail - плохо

- 12 ноября 2021, 19:09

- |

Сегодня вновь вернемся к изучению IT компании РФ — Mail, или как теперь называет сама себя компания — VK Group. Изучим отчетность компании за 9 месяцев 2021 года в разрезе сегментов бизнеса, а также разберемся, почему Сбербанк хорошо, а Mail — плохо.

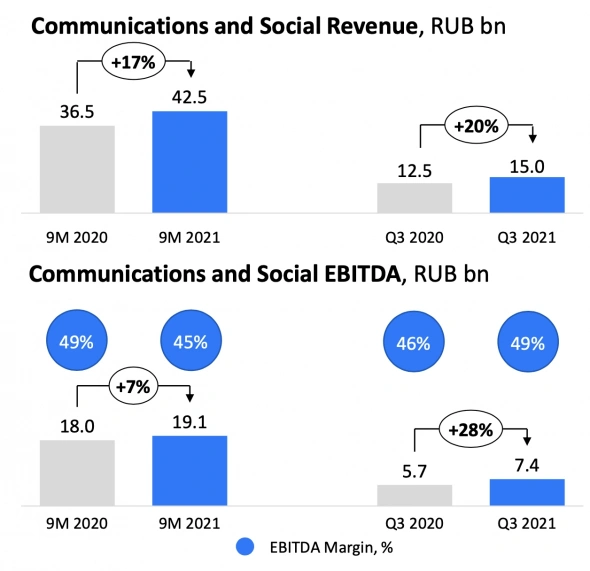

Итак, сегмент «Реклама и соцсети» продолжает развиваться. За отчетный период выручка выросла на 17% до 42,5 млрд рублей. Высокомаржинальный сегмент по-прежнему приносит основной доход и остается стабильным даже в текущих экономических условиях. Негативным моментом является отсутствие роста пользователей соцсетей.

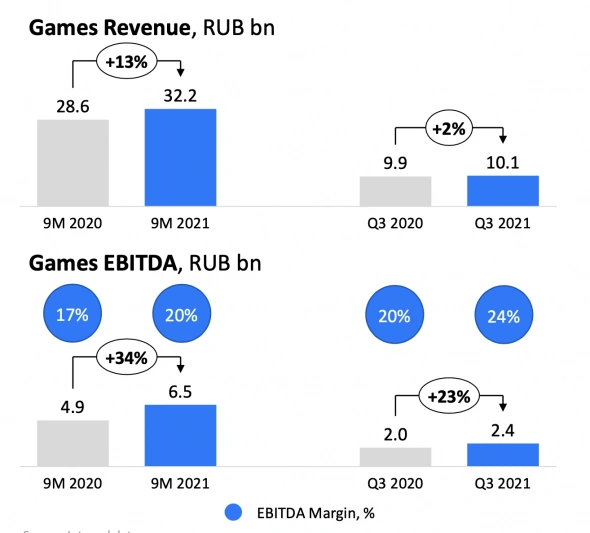

Вторым по значимости является «Игровой сегмент». Выручка за 9 месяцев прибавила 13% до 32,2 млрд рублей. Каких-либо прорывных тайтлов компания не выпускает, продолжая прокачивать свои основные франшизы, типо Rush Royal или Hustle Castle. Смущает слабая динамика в 3 квартале, всего +3% год к году.

( Читать дальше )

Блог им. point_31 |Отдохнувший индекс в итогах недели

- 06 ноября 2021, 16:28

- |

«Отдохнувший» 4 ноября Индекс Мосбиржи проигнорировал позитив на зарубежных площадках и продолжил дрейфовать недалеко от 4200 п. Перед дальнейшим ростом было бы логично сходить куда-нибудь на 4000 п. А пока закрыли неделю в плюс 0,6%.

Заседание стран ОПЕК+ завершилось в пользу расширения квот для некоторых стран. Дополнительный объем добычи небольшой, но на 105 тыс. б/сут. Россия станет добывать больше. После заседания котировки нефти приободрились, вновь запрыгнув выше $82.

Доллар в нерешительности замер на уровне 71 рубль. Снова чувствуется невидимая рука рынка, которая не отпускает валюту в свободное плавание. Моя стратегия постоянных небольших покупок отрабатывает себя, дав закупиться чуть ниже 70 рублей.

Еще больше аналитики в моем Telegram-канале "ИнвестТема"

Банковский сектор в лидерах роста недели и скорее всего станет фаворитом по итогам года. Благо рост кредитных портфелей и комиссионных доходов по всем банкам этому способствует. За неделю Сбербанк подрос на 1,3%, ВТБ, статья по которому выйдет уже в понедельник, прибавил 0,4%, а Тинькофф без новостей улетел на 10,5%.

( Читать дальше )

Блог им. point_31 |Триллион Сбера и падение газовиков в итогах недели

- 30 октября 2021, 17:39

- |

Рынок ушел в коррекцию вслед за западными площадками. Американский рынок чуть лучше, но противоречивые отчеты американских компаний за 9 месяцев заставляют задуматься о ближайших перспективах. Наш индекс упал за неделю на 1,12% на фоне коррекции цен на энергоносители.

Нефть отбилась от своего уровня сопротивления на $86 и решила передохнуть перед походом наверх. Тут нужно учитывать возможное расширение квот по добыче на ближайшем заседании стран ОПЕК+. Для прогнозирования дальнейшего движения лучше дождаться итогов заседания.

Уровень в 70 рублей за доллар стал поддержкой, от которой валюта смогла оттолкнуться. Динамика невыразительная, а это значит, что говорить об усилении роста пока рано. Свою стратегию не меняю, постепенно наращивая валютную кубышку.

Еще больше актуальной аналитики в моем Telegram-канале. Подписывайтесь!

Банковский сектор начал отчитываться за 9 месяцев текущего года. Отсутствие кредитных убытков позволяют нарастить прибыль. По Сбербанку планку в 1 трлн рублей прибыли мы точно преодолеем. Фундаментально по-прежнему сильная компания, но на неделе остывает на 2,4%, как и ВТБ (-3,7%) со своим желанием порадовать акционеров рекордными дивидендами.

Металлурги также ушли в коррекцию, как и цены на сталь. Большая троица падает на 5,5% по ММК, 0,9% по НЛМК и 0,8% по Северстали. Мечел показал максимальное падение на 10,8%. Ну а как вы хотели? Разгон акций всегда приводит к обратному движению.

Нефтегазовый сектор разнонаправленно закончил неделю. Газпром следует за ценами на газ на европейских хабах и теряет 2,4%. Его дочка Газпромнефть похудела на 1,8%, а вот Лукойл и Роснефть прибавили по 0,3%. После коррекции становятся интересными бумаги Татнефти, падающие на 3,8%. Но я бы все равно дождался ценников ниже.

Фудритейл, разбор которого я делал специально для РБК в фаворитах роста. Если не успели прочитать статью, сделайте это обязательно. Пятерочка добавила 0,8%, Магнит 2,5%. Перспективно выглядит Лента на фоне запуска нового формата — «Мини Лента», но даже несмотря на это потеряла 2,6%.

( Читать дальше )

Блог им. point_31 |IPOшки Сбербанка и "дешевое" SPO ПИКа в итогах недели

- 02 октября 2021, 17:46

- |

Я вас поздравляю с новым историческим максимумом Индекса Мосбиржи. За неделю он подрос на 1,2% до 4087 п. Однако не уверен, что ваши портфели потяжелели до максимума, ведь по многим компаниям все еще идет нисходящий тренд. Растут лишь тяжеловесы во главе с Газпромом и Сбером.

Дополнительным драйвером роста служат котировки нефти, которые на неделе преодолели отметку $79 и достигли уровня 2018 года. Следующим уровнем сопротивления выступает $85. Причем текущая конъюнктура позволяет рассчитывать на достижение этих значений.

Подписывайтесь на мой Telegram-канал. Там еще больше аналитики!

Что касается валюты, то тут все без изменений. Зажатый доллар в диапазоне 72-74 говорит о сильнейшей консолидации, которая может раскрыться в любую сторону. Выборы прошли, поэтому это самое раскрытие жду вверх, наращивая валютную кубышку.

Нефтегазовый сектор в лидерах роста. Это и понятно, рекорды на спотовом рынке сырья добавляют позитива. Газ, торгующийся выше $1000 за кубометр на европейских хабах и нефть под $80 заставляют компании раллировать.

( Читать дальше )

Блог им. point_31 |Система все еще может. Где покупать Сбербанк? Газпромнефть - отличная идея

- 19 сентября 2021, 11:10

- |

Сегодня разберем с вами АФК Систему и ее драйверы роста, посмотрим на целевые уровни Сбербанка преф, а также затронем Газпромнефть в текущей фазе рынка. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 16.09.21:

( Читать дальше )

Блог им. point_31 |Сбербанк - мой выбор на 2021-2022 года

- 17 августа 2021, 18:24

- |

Последний разбор Сбербанка я делал еще в 2020 году. Да и что его разбирать, если Сбер — отличная инвестиционная идея, которую я давно удерживаю у себя в портфеле и не могу нарадоваться. Тем не менее пришло время еще раз окунуться в отчетность и посмотреть на детали.

Традиционно, доходы компании разделены на чистые процентные доходы (ЧПД) и чистые комиссионные доходы (ЧКД). На процентные доходы позитивно влияет рост ставки ЦБ, но обо всем по порядку.

ЧПД за первое полугодие 2021 года составил 861 млрд рублей, что выше 2020 года на 11,8%. Основной вклад внес рост розничного кредитного портфеля на 11,8%, средств физических лиц на 2,8%, юридических лиц на 3,8%, а также улучшение качества кредитного портфеля.

ЧКД растут еще быстрее. За первое полугодие увеличились на 18,3% до 291,4 млрд рублей благодаря росту доходов от эквайринга и операций с банковскими картами. Свою лепту внесла низкая база прошлого, пандемийного года.

Нефинансовых бизнес продолжает расти. Сбер усиливает свою экосистему, на что тратит значительные суммы. Как следствие растет выручка в три раза год к году, но рентабельность пока отрицательная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс