Блог им. gofan777 |💎 Акции Алроса вернулись к уровням 2017 года

- 01 сентября 2024, 16:28

- |

💍 Данные бумаги представляют интерес в первую очередь для ценителей дивидендов. Историей роста компанию сложно назвать при текущей конъюнктуре рынка алмазов.

📉 После дивидендной отсечки 31 мая котировки Алросы потеряли уже более 30%, опустившись на уровень в 50 руб. При этом, размер дивидендов за 2023 год составили всего 2 руб. Есть ли шансы на восстановление котировок? Попробуем сегодня разобраться.

Прежде всего проанализируем вышедший отчет по МСФО за 1 полугодие.

📉 На фоне низких цен на алмазы, выручка упала на 4% г/г, до 183 млрд руб. Надо отметить, что ее основная часть пришлась как раз на 1кв24 – очевидно, это были те самые покупки Гохрана, о которых выходили новости, но их объем и цена так и остались нераскрытыми

📉 EBITDA при этом снизилась на 37%, до 52 млрд руб., а рентабельность EBITDA достигла непривычно низких 29% после 44% в 2023 году.

❓ Что так сильно ударило по маржинальности?

✔️ Основная причина — рост себестоимости добычи на 14%, до 114 млрд руб., что вполне ожидаемо с текущей инфляцией.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. gofan777 |💎 Алроса - есть ли шансы на рост?

- 11 марта 2024, 18:24

- |

Компания сейчас испытывает давление по всем направлениям. С одной стороны — низкие цены на алмазы, которые держатся на минимальных значениях за 5 лет с осени прошлого года. С другой стороны — санкции и ограничения на приобретение алмазной продукции, которая была добыта в РФ, а обработана в третьих странах. В третьих — укрепление рубля с октября прошлого года, которое также давит на выручку, ведь основная часть продаж идет на экспорт и рост курса доллара благоприятен для бизнеса.

❓ Есть ли свет в конце тоннеля или же стоит все-таки сокращать долю акций компании в своих портфелях? Попробуем сегодня разобраться.

Давайте проанализируем, как Алроса завершила 2023 год с финансовой точки зрения. К сожалению, отчеты выходят не такими полными, как до 2022 года, поэтому будем оперировать тем, что осталось в МСФО.

📈 Выручка выросла на 8,8% г/г до 326,5 млрд руб. Результат весьма неплохой с учетом конъюнктуры рынка, но детально структуру показателя в вышедшем отчете решили не раскрывать.

📉EBITDA не смогла продемонстрировать растущую динамику, сократившись на 7% г/г до 137,3 млрд руб.

( Читать дальше )

Блог им. gofan777 |#Алроса #ALRS #аналитика

- 27 сентября 2023, 18:43

- |

С середины августа цена акций Алроса снизилась на 20%. Главной причиной такой динамики стали активные действия ЦБ и Минфина по сдерживанию ослабления рубля. Алроса основную часть продукции отправляет на экспорт, а почти все расходы, включая налоги и заработную плату, производятся в рублях. Поэтому, компании выгоден высокий курс доллара, тогда вырастет выручка и прибыль при тех же объемах реализации алмазов.

Второй причиной снижения цен стала новость о том, что на ближайшие 2 месяца компания остановит продажу своей продукции. Это не критично для бизнеса, в 2020 году мы видели похожую ситуацию, когда существенная часть алмазов и бриллиантов отправлялась не на рынок, а на склад. Позже, в 2021 году, когда рыночная конъюнктура восстановилась и цены на алмазы выросли, все запасы удалось продать, заработав хорошую прибыль.

Сейчас ситуация обостряется тем, что страны G7 планируют отказаться от покупки алмазов из России, что может негативно повлиять на доходы Алросы. Но как это будет сделано технически, пока вопрос открытый. Проверять каждый поступающий камень процесс достаточно сложный и дорогой, а иначе определить происхождение алмаза невозможно.

( Читать дальше )

Блог им. gofan777 |🔥 Ставка ФРС, доллар, дивиденды и другие новости прошедшей недели

- 27 августа 2023, 11:23

- |

Текущая неделька была насыщена новостями. Не будем касаться политических аспектов, разберем только экономические.

🇺🇸 На вчерашнем заседании ФРС Дж. Пауэлл заявил, что борьба с инфляцией не закончена и ставка ФРС может быть вновь повышена. В июле инфляция в США выросла до 3,2% в годовом выражении против 3% в июне. Целевой уровень по-прежнему составляет 2%.

📉 Данный сигнал негативно влияет на цену длинных облигаций, номинированных в долларах. Это касается длинных трежерис, включая многими любимый фонд #TLT, а также длинных замещающих облигаций, привязанных к USD. Долгосрочная идея остается без изменений, а вот спекуляции немного откладываются.

🇷🇺 Российский ЦБ тоже настроен жестко в отношении инфляции, а теперь еще и курса доллара. Пока риторика остается неизменной, на осеннем заседании ставка может быть вновь поднята, но уже не такими темпами, как в августе, скорее всего. Напомню, следующее заседание состоится 15 сентября, можно дождаться этой даты для продолжения докупок длинных облигаций, если вы их рассматриваете. Многие длинные ОФЗ после кратковременного отскока вернулись в нисходящий тренд.

( Читать дальше )

Блог им. gofan777 |🧐 Нерезиденты. Выпуск #2

- 07 сентября 2022, 15:11

- |

В детстве нас часто пугали Бабой Ягой или Серым Волком и мы сразу же поддавались на любые манипуляции взрослых и делали то, что от нас хотели. Время идет, а пугалки сохраняются, меняются только их персонажи и обстоятельства.

📉 После 7 дней хорошего роста наш индекс снова скорректировался, причиной стала новость об очередном допуске «дружественных нерезидентов» на рынок акций. На этот раз озвучена дата 12 сентября 2022 года. Резиденты начали фиксировать прибыль или убытки уже сейчас, для кого-то такое спекулятивное поведение может быть оправдано, ведь все из нас испытали боль от финансовых потерь в этом году и не хотят повторения похожей ситуации.

Вернемся к самой новости:

📌 Вот основной пункт из пресс-релиза Мосбиржи, который растиражировали многие СМИ:

«С 12 сентября 2022 года Московская биржа предоставит возможность совершать операции на рынке акций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, находящимся под контролем российских юридических или физических лиц. Кроме того, таким клиентам станет доступно совершение сделок репо/репо с ЦК с акциями и облигациями.»

( Читать дальше )

Блог им. gofan777 |🔥 Ключевые события прошедшей торговой недели

- 27 августа 2022, 19:55

- |

📈 Цены на газ в ЕС обновили максимумы и закрылись выше отметки $3600 за 1000 куб. метров, для сравнения, в РФ цена того же объема голубого топлива составляет $100 или в 36! раз дешевле. Из-за высокой стоимости энергоносителей продолжают закрываться производства, связанные с удобрениями и те, которые имеют высокую энергоемкость. На данный момент страны Евросоюза не могут найти аналогов российскому газу, а переговоры по поставкам из других стран пока не увенчались успехом. Болгария, например, уже просит возобновить поставки газа из РФ.

📈 На фоне высоких цен газ, как в Европе, так и на азиатском рынке, акции Газпрома #GAZP и Новатэка #NVTK закончили неделю в плюсе, прибавив 3,4% и 6,5% соответственно. Также Газпром планирует с 1 октября запустить опционную программу для менеджмента, что является позитивным сигналом, может быть решат поделиться дивидендами по итогам 2022 года, пусть и в меньшем объеме.

📈 Мало кому интересная компания МГТС #MGTSP за неделю прибавила 17,2%. Я ее покупал под возможные высокие дивиденды по итогам 2021 года, ожидания не оправдались, но акции скидывать не стал в надежде на то, что идея может реализоваться в 2023 году. Сейчас же, судя по объемам торгов, акции выкупает кто-то крупный. У меня 2 мысли, либо МТС действительно решит качнуть денег из своей дочки через дивы, а доля владения там около 95%, либо МТС решила выкупить все акции МГТС с рынка и провести делистинг.

( Читать дальше )

Блог им. gofan777 |💎Алроса, оценка и перспективы.

- 30 марта 2022, 14:03

- |

🧐 Плавно возвращаемся к анализу отдельных компаний, большинство из вас проголосовало ЗА такие разборы. Как завещал дедушка Баффет, начнем «с буквы А».

📝 Для начала вспомним некоторые факты о бизнесе, на которые в дальнейшем будем опираться.

✔️Доля Алросы на мировом рынке алмазов составляет около 30%, заместить такие объемы просто физически нечем, если спрос сохранится на текущем уровне.

✔️Компания является №1 в мире по объему мировых резервов, на ее долю приходится более 60%.

✔️Алроса это госкомпания, с долей государства в 33% и еще 33% принадлежит Респ. Якутии.

💰Основная часть продаж идет в Бельгию (36%), где находится крупнейшая мировая алмазная биржа. На втором месте Индия с долей в 20%, там проходит огранка почти 95% всех мировых алмазов. На долю ОАЭ также приходится около 20% выручки, а реализация в РФ не превышает 12% (с учетом субсидий). (По итоговым данным за 2021 год).

Значительная доля экспорта идет в Бельгию, но санкционная риторика в отношении алмазов пока мягкая. На днях выступал премьер Бельгии Александр Де Кроо, где заявил следующее:

( Читать дальше )

Блог им. gofan777 |Немного надежды в это непростое время

- 11 марта 2022, 16:35

- |

📌Появились новости о том, что Мосбиржа может заработать в понедельник-вторник, правда, торги скорее всего будут запускать не сразу всеми активами, а постепенно. Начать планируют с облигаций в режиме дискретного аукциона, затем по такому же принципу подключат акции, спустя какое-то время.

Вокруг стало слишком много негатива, предлагаю разбавить его надеждой на дивиденды, как минимум от компаний — экспортеров. Государство в условиях ограниченного доступа к ЗВР тоже заинтересовано в средствах и вряд ли получится зажать дивиденды тем гос. компаниям, у кого возможность выплаты сохраняется (банки здесь могут попасть в исключения).

Да, два эмитента уже заявили, что не планируют производить выплаты за 2021 год, Евраз #EVR и Русагро #AGRO, но юридически Евраз зарегистрирован в Великобритании, а Русагро на Кипре. В текущей ситуации вывод средств может быть затруднен из РФ, но менеджмент указывает в качестве причин неопределенность в будущем.

🟡 Газпром #GAZP — бизнес компании практически не пострадал из-за санкций и даже наоборот нарастил выручку на фоне высоких цен на газ в ЕС и в Азии. Средняя цена экспорта газа для компании в январе составила около $700 за 1000 куб.м.

Ожидаемый дивиденды за 2021 год — 50 руб. или 22% годовых к цене закрытия 25 февраля.

( Читать дальше )

Блог им. gofan777 |Что удалось купить на коррекции

- 09 февраля 2022, 20:02

- |

Наш рынок открылся сегодня гэпом вверх, пройдя первый сильный рубеж в 3600 пунктов. Пока рано открывать шампанское, тем не менее, основная часть купленных позиций уже вышла в хороший плюс.

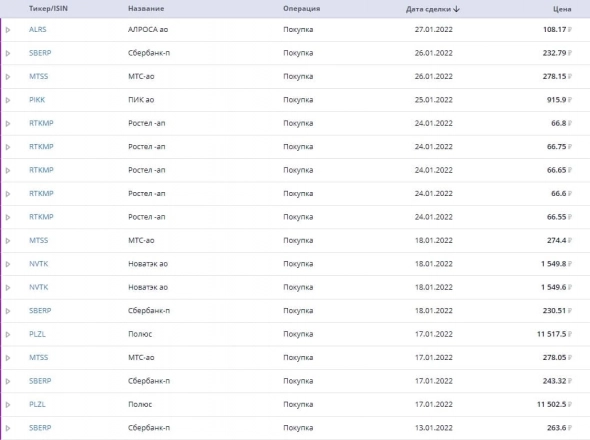

Весь список я приведу картинкой, а причины покупок кратко опишу в сегодняшнем посте.

📌Сбербанк-пр (разбор) — за последние годы портфель прилично вырос, а доля Сбера пропорционально снизилась, сейчас рынок дал отличную возможность докупить. В 2021 году была получена рекордная прибыль (1,2 трлн. руб) и рекордные дивиденды (26 руб). Пропустить такую идею было бы обидно, я всегда захожу лесенкой, что-то докупил по 260 руб, что-то по 230 руб, средняя цена покупок составила 240 руб. В долгосрок Сбер смотрится лучше остальных банков. на мой взгляд, по соотношению цена/качество.

📌МТС (разбор) — мы уже много раз говорили про данную компанию, в марте узнаем о новой див. политике. По слухам можем увидеть дивиденд в 34 руб., но даже если он останется на уровне 30 руб., то ДД в 11% на следующие 3 года меня вполне устраивает. Я пока делаю акцент на то, что в ближайшие год-два ставку ЦБ все-таки начнет снижать, что приведет к переоценке акций.

( Читать дальше )

Блог им. gofan777 |Мои лучшие и худшие инвестиции в 2021 году

- 12 января 2022, 22:14

- |

На самом деле не так просто говорить про идеи в рамках отдельного года, ведь акции я покупаю на протяжении последних 5,5 лет, также, как и продаю. Но в 2021 году были некоторые сделки, их и рассмотрим. Все доходности рассчитаны по методу XIRR, в экселе данная функция называется ЧИСТВНДОХ.

🟢 Белуга. Акцию я купил в июне 2021 года по цене 2870 руб, годовая доходность составила 22%. Тем не менее, мы видели сильный разгон перед SPO, после которого котировки немного остыли, чем удалось воспользоваться. Мне понравилась стратегия развития компании, которую представил менеджмент с горизонтом до 2024 года. Эта инвестиция еще на 2-3 года, там и подведем итоги. Продолжаю следить за отчетами и получать, пусть и небольшие, но дивиденды.

🟢 Глобалтранс. Первые акции были куплены в январе 2021 года, тогда компания была мало кому интересна и на нее давали очень хорошие цены (ниже 500 руб), чем удалось воспользоваться. В апреле, когда цены вновь упали ниже 500 руб. я делал разбор идеи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс