dr-mart |Какова дивидендная доходность индекса Мосбиржи по итогам 2019 года? Считаем вместе

- 05 февраля 2020, 14:45

- |

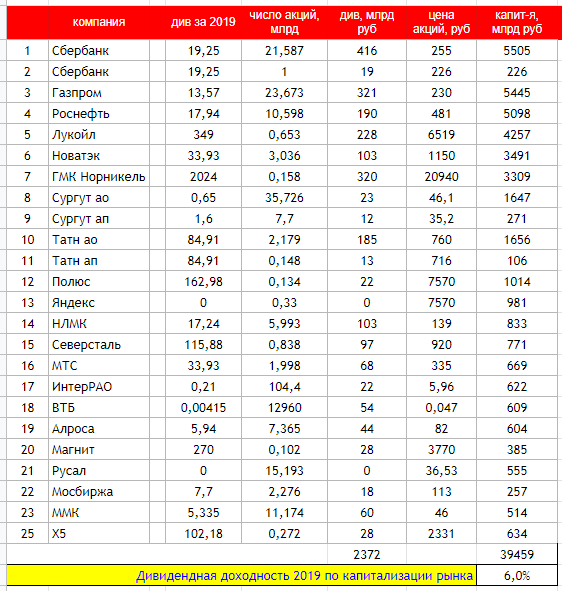

Для начала мы с коллегами сделали прогнозы по финальным дивидендам за 2019 год и записали их в таблицу дивиденды на смартлабе. Далее, мы просуммировали их за весь 2019 год и соотнесли с капитализацией выпусков акций. Потом просуммировали все выплаты и поделили их на всю капитализацию, так мы получили суммарную доходность капитализации российского рынка. Это первый метод, не самый лучший.

Так мы получим доходность всего 6% при текущих ценах.

Если взять среднее арифмитическое доходностей всех акций, то получим доходность 6,65%.

Уже лучше.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 57 )

dr-mart |Сделки инсайдеров в январе

- 05 февраля 2020, 13:32

- |

На смартлабе мы сделали ленту раскрытия информации https://smart-lab.ru/disclosure/, где теперь можно удобно смотреть в том числе и сделки инсайдеров.

KAZT: Член СД нарастил немного акций

SELG: Хрущ и Кислый нарастили (как будто клички а не фамилии😀), а Сулейманов продал.

MRKU: член совета директоров немного нарастил пакет акций

AFKS: президент Системы Дубовсков нарастил пакет

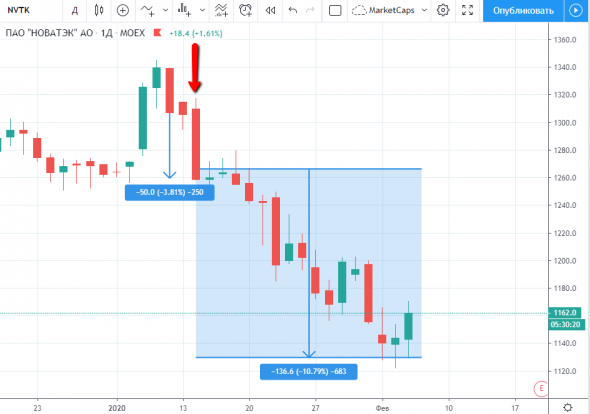

NVTK: Михельсон сбросил всю свою долю 0,7375%, которой владел напрямую. Продал 14 января, стало известно 17 января. Сумма 257 млн евро. Говорит, что продал ради частных инвестиций. Акции Новатэка упали в этот день на 3,5% и более 10% после этого дня, когда стало известно о продаже.

Я правда не до конца понимаю, почему там именно говорится о продаже в рамках первой части сделки РЕПО. Получается, он как бы занял денег под залог акций Новатэка? Или типа шортанул с обязательством потом выкупить обратно?

dr-mart |🙆♂️Капитализация Tesla в $150 млрд выглядит реалистичной

- 04 февраля 2020, 20:47

- |

Итак, немного фундаментальных размышлений. Оправдать текущую стоимость Теслы сложно, но можно. Да, она кажется высокой, но надо понимать, что компании роста оцениваются совсем не так, как форды, тойоты и мерседесы.

Я очень грубо прикинул, что для того, чтобы текущая капитализация Теслы стала норм, ей надо нарастить выручку в 4 раза. За последние 4 года выручка Теслы выросла в 3,5 раза. Конечно расти на объемах будет гораздо сложнее, рост скорее всего замедлится. Но посмотрим на объемы продаж пяти ведущих авто-мейкеров:

VW: $260 млрд Toyota: $277 млрд Daimler: $184 млрд GM: $147 млрд BMW: $107 млрд.

В сумме $975 млрд

Разве у кого-то есть сомнения что Тесле по силам оттяпать $75 млрд из этого триллиона? Ведь скорее всего это вопрос времени. Да это займет не менее пяти лет. Но это выглядит вполне реальной задачей. Но ключевые холдеры акций не выливают на рынок свои бумаги, а терпеливо держат их по другой причине — они уверены, что Тесла оттяпает еще больше рынка.

Да, такая капитализация как сейчас не учитывает будущих рисков, а они обязательно рано или поздно появятся, и капа обязательно рухнет раза в два. Но потом она восстановится и Тесла все равно будет стоить свои 150. Сейчас я просто хочу обратить ваше внимание, что цифра $150 млрд кажется большинству нереальной просто потому что Тесла выросла слишком резко:) А как известно, кто шортит только по той причине, что что-то резко растет, то тот конченая лошара. Об этом я писал тут)

p.s. и да, этот рост конечно может иметь мало общего с фундаментальными факторами. И он нас в очередной раз учит тому, что на бычьем рынке надо стараться быть long only и по возможности искать такие бриллианты и держаться за них.

dr-mart |Завтра стартует сезон отчетов российских компаний. Чего ждать?

- 30 января 2020, 20:48

- |

1. Рубль укреплялся весь год и 4й квартал — не должно быть очень хорошо для экспортеров

2. Внутренняя экономика слабая, доходы населения не растут, внутренний спрос слабый.

ГМК Норникель. Может быть очень сильный отчет. Важно, что ГМК не публикует отчет за 9 мес, поэтому тут даже больше сюрпризов. Цены на металлы были высокими, особенно палладий. Кроме того Гамак мог распродать пал из запасов. Правда, основные дивы за 2019 уже были выплачены, останется немного совсем.

Полюс. Очевидный бенифициар того, что происходит на рынке золота. Интересно, насколько сильно опережающими темпами будет расти прибыль по сравнению с ценой на золото. Цена акций и так уже отыграла весь позитив, так что отчет не повлияет сильно.

Банки. Можно рассматривать как супер-сектор. Почему? Нищающий народ берет больше кредитов и пока платит по ним — банки купаются в золоте. Рубль крепкий, стоимость фондирования дешевеет весь год. Ставки по выдаваемым кредитам с опозданием идут, поэтому временно у банков в отчетах все будет хорошо. Временно.

QIWI. Я бы смотрел пристально за QIWI. Это неликвид, который ужасно хорошо ходил в этом году на своих квартальных отчетах. Потому что прибыль QIWI начала резко расти — не удивительно, ведь Солонин хочет продать свой небольшой кусочек компании.

Газпром. Тут я уже давно жду слабый перформанс, и жду, что дивиденды за 2019 будут ниже 2018, так как во всем параметрам год обязан быть хуже, чем предыдущий, и ситуация плавно ухудшалась каждый квартал. Наш расчетный дивиденд по Газпрому составляет 13 рублей 57 коп, что дает ДД =5,9%. ВТБ Капитал посчитал 13,84 рублей, что почти так же как и у нас.

Единственное позитивное в 4 квартале — это укрепление рубля приведет к росту прибыли от переоценки валютного долга. Это будет на бумаге. Порядка $0,7 млрд.

Новатэк. Тоже самое. Конъюнктура слабая. Разве что объемы продаж Новатэка могут расти от года к году. Цены рухнули по всему рынку на 40-50% в Азии и Европе.

Татнефть. Ожидается лучший отчет среди всех НК.

Сургут. Отчет вообще никак не повлияет.

Роснефть. Орловский втарил, надо смотреть. Значит тут все может быть неплохо.

Металлурги. Пока не вижу ничего хорошего, не думаю что отчеты повлияют. Жду ослабления бизнеса в 2020 году. Смотрим на растущие капексы и издержки и жду падения маржи у всех по всем фронтам. Дивы будут плавно идти вниз. Дивиденд Северстали, объявленный сегодня — минимальный с 2 квартала 2017 года.

Алроса. Цены и объемы 4 квартала восстановились немного. Добра не жду, думаю что ситуация в Китае будет и дальше тормозить алмазный спрос. В целом, год слабый, дивы будут копеечные.

ТМК. Слабые операционные результаты 4 кв.2019. Не вижу вообще драйверов у трубников сейчас. Позитив от продажи IPSCO отыгран.

Аэрофлот. Бумага может быть волатильна на отчете, часто такое наблюдали в прошлом. Чаще акции падали, чем росли. В целом, если операционные издержки были под контролем, то пока все выглядит благоприятно по итогам года: крепкий рубль, цены на топливо, трафик.

Удобрения. Цены слабые, мягко говоря. Результаты должны быть не очень. Сектор неликвид, так что летать может в обе стороны.

Ритейл. Все затаились и ждут, когда же будет перелом, когда чистая маржа у ритейлеров перестанет идти вниз. Вот и мне любоапытно. Я думаю, что акции Магнита могут быть чувствительны к отчету, особенно если будет позитивный сюрприз. Но в него пока не верю.

Детский Мир. Евтушенков не успел слить контору целиком, но я думаю ее ждет неизбежное торможение роста из-за выхода на полку. Смотрим на маржу чистой прибыли. Она тут самая высокая в российском ритейле и может неприятно удивить.

Русагро. В прошлом я любил эту контору, но любовь окончилась. С/Х рынок слаб, сахар тотально слаб. Майонез, который они купили, тоже слаб.

Энергетика. Денежные потоки на пике у многих (ТГК-1, ОГК-2), вопрос в том, как они распорядятся. Если эти повысят норму выплат до 50%, то есть зазор для роста позитива, хотя его и так в немалой степени уже отыграли ростом цены акций в этом году. Тож самое — будет ли сюрприз в ИнтерРАО? Пока не было. Посмотрим.

Русгидро. Отчет покажет, был ли фундамент у разгона бумаги. Я пока не особо в нее верю, думаю что отчет должен опустить пыль на землю. Конечно главный драйвер — не отчет, а спекуляции о реструктуризации компании.

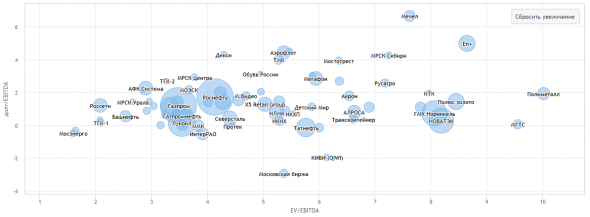

График: https://smart-lab.ru/q/shares_fundamental2/

dr-mart |Почему американский рынок S&P500 обрушился в пятницу?

- 24 января 2020, 23:32

- |

Не думаю, что рынок падает из-за китайского вируса. В США пока зафиксировано всего три случая обнаружения вируса. Других плохих новостей, которые могли бы оправдать падение, сегодня не выходило. Американские компании отчитываются, сегодня Intel вырос на отчете на 7%. Всего уже отчитались 74 компании из индекса S&P500, 68% отчитались лучше ожиданий.

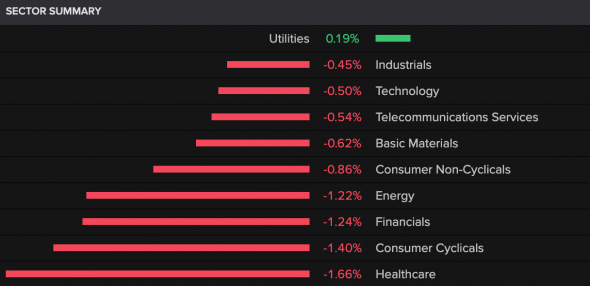

Расклад падения по секторам не особо проясняет причины падения:

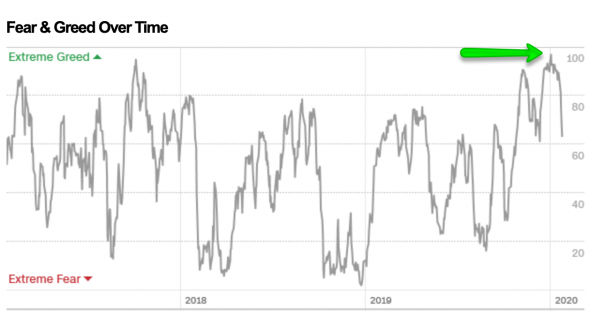

Скорее всего, падение — это технические-психологические факторы. Рынок сильно перекупили: индекс жадности CNN money в январе вплотную приблизился к отметке 100 пунктов

Обратимся к истокам.

( Читать дальше )

dr-mart |📈На чем планирую заработать в этом году?

- 21 января 2020, 19:07

- |

Пока из всех моих идей золото кажется мне наиболее надежной. Я рассчитываю, что золото обновит исторический максимум. Как прежде писалось, пока не видно причин, чтобы золото падало в принципе.

С учетом того, что ликвидности много и она пока продолжает идти на российский рынок (в ноябре-декабре два месяца подряд рекордные притоки в ПИФы, 20+30 млрд руб), акции могут дорожать даже если они кажутся вам дорогими.

Особенно я бы посмотрел на низколиквидные акции, отставшие от рынка. Они могут показывать самую впечатляющую динамику, например Мечел, который за пару дней вырос на 60%. К сожалению, признаюсь сразу, я не смогу заработать на таких вещах в силу их скоротечности и непредсказуемости (кроме, конечно, средств технического анализа).

📉А можно ли будет что-то пошортить?

В этом году обязательно будут сотрясения на фондовых рынках. Это было бы шарлатанством, eсли бы я пытался предсказать точные дни или месяцы года, когда мы можем увидеть максимумы. Повторюсь (10#19):

Шортить индекс мы не рекомендуем, потому что исторически это самое опасное мероприятие, а точный тайминг падения как всегда определить невозможно

Я не рекомендую никому шортить ничего. Но давайте пофантазируем если бы стояла такая теоретическая задача.

Что касается американского рынка, то тут надо будет следить за балансом ФРС, и моментом окончания операций РЕПО, поскольку рынок в основном теперь зависит только от действий ЦБ США. В настоящий момент операции РЕПО ФРС запланированы до марта.

Надо отдать должное, что такие головные боли, как торговая война с Китаем имеют слишком ограниченное краткосрочное влияние на фондовый рынок, когда ФРС ежедневно заливает ликвидное лекарство в самую артерию финансовой системы. Теперь посмотрим на российские истории. Я открываю список ликвидных российских акций, и сортирую их по коэффициенту EV/EBITDA.

( Читать дальше )

dr-mart |Мозговик январь 2020

- 14 января 2020, 18:35

- |

Качаем тут: mozgovik.com/a/20200113.pdf

Подписка по емейл тут: http://mozgovik.com

С этого выпуска я пишу его один. Сергей chem1 (Сергей Нужнов), который вел облигационную часть, за 2 года устал, тем более проект благотворительный и не приносит никаких денег, поэтому сложно найти мотивацию делать его просто так:) Кстати его телеграм канал тут:

https://t.me/vdovdo

Туда он пишет свои идеи по облигациям ВДО, но в свободном и непринужденном режиме👍

Сорри, что я пропустил мозговик в декабре, был в отпуске, не перегружал себя принципиально:)

Спасибо всем, кто читает:)

dr-mart |Новатэк просит, бюджет не дает

- 10 января 2020, 17:32

- |

Получается, что расходы государственные, а прибыли частные. Ведь я так понимаю Новатэк и так нулевые ставки по налогам с Ямал СПГ.

Кроме того Новатэк получил 675 млрд руб за продажу долей в Арктик СПГ.

Окей, все было бы хорошо, но только… Сжиженный газ Новатэк гонит не в Азию, а в Европу, где конкурирует с Газпромом и продавать газ приходится чуть ли не ниже себестоимости)

Это пока очень узкие суждения. Возможно, деньги из бюджета Новатэку действительно нужны, чтобы обеспечить приемлемую рентабельность проектов для тех инвесторов, которые в них зашли. Просто пишу, чтобы со временем разобраться.

dr-mart |Ноябрь 2019 - рекордный приток в ПИФы за всю историю: +20 ярдов

- 07 января 2020, 22:23

- |

Источник: Коммерсант

Итак, в ноябре в ПИФы приняли 20 миллиардов рублей. В октябре было 15, что тоже немало.

Предыдущий рекорд мая 2018 побит на 25%.

Приток идет 7 месяцев подряд, за это время бабла занесли 77 ярдов.

Лидеры по заносам — это УКашки крупных банков. Народ прет на банковский брэнд: ВТБ, Сбербанк, Альфа-банк, Райффайзен и так далее.

dr-mart |Потребление в России по-прежнему стагнирует

- 06 января 2020, 18:30

- |

Реальные доходы граждан падают несколько лет подряд.

1/3 доходов россияне (а не москвичи) тратят на питание.

1/4 доходов тратится на ЖКХ.

В 2019 году доля людей которые экономили на:

😢31% на алкоголе

😢37% на одежде

😢33% на обуви

😢34% техника

😢40% перестали ходить в рестораны (если не брать в расчет МСК и СПБ)

Спрос на недвигу вырос благодаря кредитам.

Цены подросли — спрос на кредиты упал.

☝️ за 10 мес 2019 выдано 1 млн займов = на 14% меньше, чем 10М2018.

Государство стимулирует ипотеку, ипотека стимулирует цены => жилье не становится доступнее.

Доля продаж товаров по акциям (со скидкой) в сетях достигла 51% — это давит на маржу сектора.

А государство, бюджет которого купается в деньгах, еще и НДС повысило😂

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс