SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Что будет с Газпромом в этом году?

- 06 апреля 2020, 14:40

- |

За последние 4 квартала экспорт Газпрома составил 230 млрд м3 (не уверен в цифре на 100%, если что, поправьте) при средней цене $220 долл. за 1000м3. В 2020 году экспортная цена может сократиться до $150 (оценка Vygon Consulting), т.к. спот уже давно где-то к $90 прижался. Таким образом, при экспортном объеме в ~200 млрд кубов за год, снижение выручки может составить порядка $20 млрд. Сумма гигантская, даже в масштабе влияния на российский валютный рынок.

Capex точно придется сокращать. А вот сохранят ли дивиденды?

Capex точно придется сокращать. А вот сохранят ли дивиденды?

- комментировать

- Комментарии ( 35 )

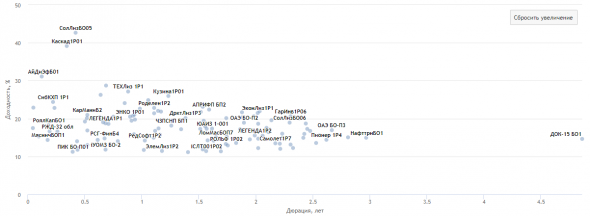

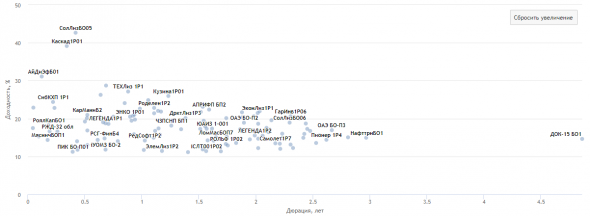

dr-mart |предстоящие проблемы облигаций ВДО

- 06 апреля 2020, 11:50

- |

Очевидно, что текущая кризисная ситуация не сможет не отразиться на рынке ВДО. С учетом характера проблем, я бы выделил следующие наиболее рискованные сегменты рынка, и расставил их в порядке убывания риска:

1. МФО

2. Рестораны/общепит/услуги

3. Девелоперы

4. Лизинг

5. Авторынок

А вы так не думаете? Что скажете?

Список ВДО можно посмотреть тут:

https://smart-lab.ru/q/bonds/?bonds_vdo=on

1. МФО

2. Рестораны/общепит/услуги

3. Девелоперы

4. Лизинг

5. Авторынок

А вы так не думаете? Что скажете?

Список ВДО можно посмотреть тут:

https://smart-lab.ru/q/bonds/?bonds_vdo=on

dr-mart |Не благодарите за Сбербанк:)

- 02 апреля 2020, 18:18

- |

31 марта я написал, что есть риск переноса/отмены дивидендов Сбербанка. Тем кто держал акции Сбера я предложил продать их и купить фьючерс июньский, чтобы собрать двойной дивиденд, если его перенесут. Идея в целом почти без риска, событие было высоко вероятно.

не думал что так быстро произойдет. Сегодня вышла новость что дивы перенесли за дату экспирации — на 16 июля.

Кто меня послушал заработал 9% как с куста:)

Есть такие, кто послушал?:)

p.s. лично я считаю что дивы вообще могут отменить в сбербанке либо выплатить не в полном объеме.

не думал что так быстро произойдет. Сегодня вышла новость что дивы перенесли за дату экспирации — на 16 июля.

Кто меня послушал заработал 9% как с куста:)

Есть такие, кто послушал?:)

p.s. лично я считаю что дивы вообще могут отменить в сбербанке либо выплатить не в полном объеме.

dr-mart |Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

слайд от Дмитрия Шагардина из БСПБ Капитал (@BSPB_Capital) о том, где мы находимся и какие классы активов надо держать

dr-mart |дивиденды Сбербанка:)

- 31 марта 2020, 11:02

- |

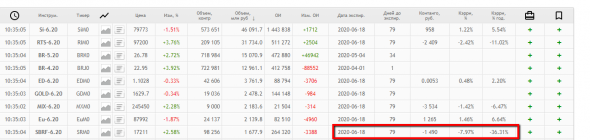

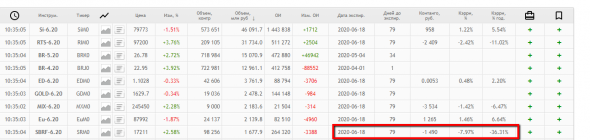

Смотрим на фьючерсы Сбербанка:

Они похоже прайсят разницу 15 рублей на лист, с датой отсечки до 18 июня.

Это удивительный оптимизм. Ещё бы, ведь все уверены: наб.совет Сбербанка утвердил дивиденды 18,7 рублей с датой отсечки 14 мая. ТО есть участники рынка совершенно уверены в трех вещах:

В случае, если дивиденд не отменят, но перенесут за дату экспирации июньского контракта, фьючерс SRM0 может быстро выстрелить к цене акций, ликвидировав геп в 15 рублей, что несёт в себе риск его шорта.

Из этой всей истории следует идея, что можно сделать связку шорт сбер + лонг фьючерс. Риск правда во времени удержания и проценте, который вы заплатите брокеру за шорт Сбера. Ну я вам подсказал, а дальше сами думайте:))

Кризис — это давление на банки.

В первую очередь пострадают те, которые больше кредитуют население (Тинькофф).

Давление на капитал испытают в первую очередь те, у кого капитал на пределе (ВТБ).

Сбер тоже вполне может ощутить давление на капитал.

По этой причине я вообще не понимаю, почему банки должны заплатить дивиденды, а не создать защитный буфер.

p.s. дисклаймер: у меня шорт акций Сбербанка, так как я думаю, что акции будут оставаться под давлением и возможен перенос/снижение/отмена размера дивидендов.

Они похоже прайсят разницу 15 рублей на лист, с датой отсечки до 18 июня.

Это удивительный оптимизм. Ещё бы, ведь все уверены: наб.совет Сбербанка утвердил дивиденды 18,7 рублей с датой отсечки 14 мая. ТО есть участники рынка совершенно уверены в трех вещах:

- дивиденды Сбербанка будут выплачены

- они будут выплачены точно в рекомендованном размере

- они будут выплачены до 18 июня

В случае, если дивиденд не отменят, но перенесут за дату экспирации июньского контракта, фьючерс SRM0 может быстро выстрелить к цене акций, ликвидировав геп в 15 рублей, что несёт в себе риск его шорта.

Из этой всей истории следует идея, что можно сделать связку шорт сбер + лонг фьючерс. Риск правда во времени удержания и проценте, который вы заплатите брокеру за шорт Сбера. Ну я вам подсказал, а дальше сами думайте:))

Кризис — это давление на банки.

В первую очередь пострадают те, которые больше кредитуют население (Тинькофф).

Давление на капитал испытают в первую очередь те, у кого капитал на пределе (ВТБ).

Сбер тоже вполне может ощутить давление на капитал.

По этой причине я вообще не понимаю, почему банки должны заплатить дивиденды, а не создать защитный буфер.

p.s. дисклаймер: у меня шорт акций Сбербанка, так как я думаю, что акции будут оставаться под давлением и возможен перенос/снижение/отмена размера дивидендов.

dr-mart |Что будет с недвижкой в этот кризис?

- 30 марта 2020, 18:13

- |

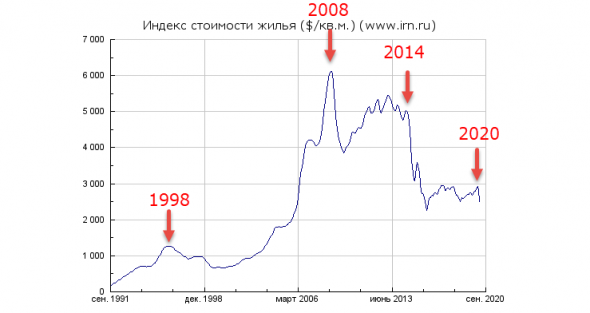

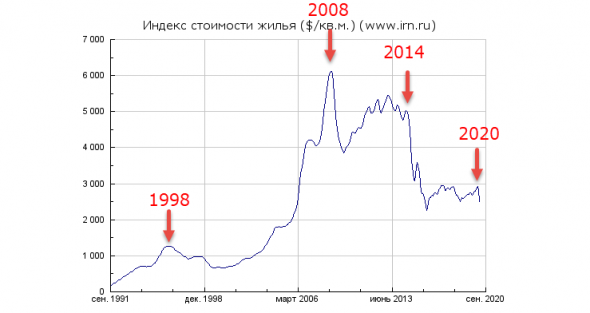

Посмотрим что происходило в истории на графике московских цен:

Я немного не врубаюсь в шкалу графика irn.ru, но даже глядя на этот чарт можно отметить, что снижение цен на недвижимость в долларах может продлится не менее двух лет. В 1998 году цикл пик-дно в долларах длился 5 лет. В 2008 был пузырь на рынке недвижимости России, поэтому туда мы так и не вернулись. Сейчас кризис для России обещает быть поинтереснее, чем в 2008 и 2014. Во всяком случае он может затянуться на подольше.

В деревянных индекс цен на недвижимость падает ненадолго и не особо охотно. Но вот последний эпизод 2015-2018 был весьма примечательным: недвига стагнировала года три, прежде чем начался какой-то рост.

Я пока рассуждаю так:

Я немного не врубаюсь в шкалу графика irn.ru, но даже глядя на этот чарт можно отметить, что снижение цен на недвижимость в долларах может продлится не менее двух лет. В 1998 году цикл пик-дно в долларах длился 5 лет. В 2008 был пузырь на рынке недвижимости России, поэтому туда мы так и не вернулись. Сейчас кризис для России обещает быть поинтереснее, чем в 2008 и 2014. Во всяком случае он может затянуться на подольше.

В деревянных индекс цен на недвижимость падает ненадолго и не особо охотно. Но вот последний эпизод 2015-2018 был весьма примечательным: недвига стагнировала года три, прежде чем начался какой-то рост.

Я пока рассуждаю так:

- ситуация с дешевой нефтью надолго (это базовое предположение)

- через год будет похуже с долларами, через два, вероятно, еще хуже

- построено было много, предложения дешевого ипотечного кредита было много

- девелоперы создали навес на рынке недвижки большой

- если не повезет и в рублях и не подешевеет особо, то в баксах должна будет постепенно проседать

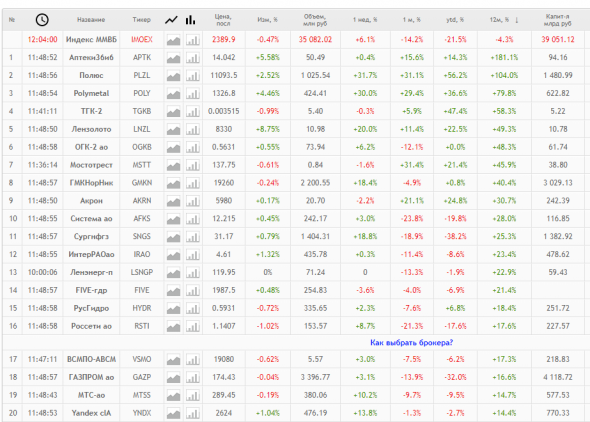

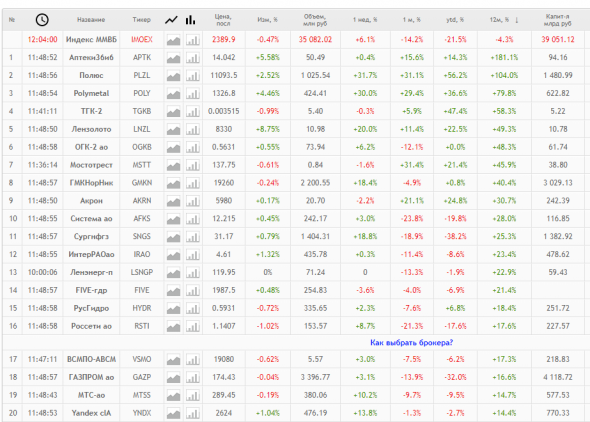

dr-mart |Акции российских компаний в рублях = кто в плюсе за последний год?

- 30 марта 2020, 12:10

- |

Задумался: какие акции в плюсе за последний год? Ведь очевидно, что ситуация за последние 12 мес изменилась настолько кардинально, что в плюсе имеют право быть лишь небольшой число особенных акций, вроде Полюс-Золота. Оказалось, что удачных инвестиций могло быть гораздо больше:

GAZP +17%

📈рубль упал

📈дивидендная политика улучшилась

📉худшая ценовая конъюнктура в 21 веке

📉потенциал дальнейшего существенного падения цен и выручки

📉обслуживать валютный долг придется тяжко

GMKN +40%

📈Цены на некоторые металлы пока не упали

📈рубль упал

📉вообще никак не учтен факт глобальной рецессии в цене акций

SNGS +26%

📉нефть упала, спрос на нефть упал

PLZL +105%

📈рубль упал

📈выросли цены на золото

MOEX +1.5%

📈краткосрочный рост торговой активности

📉возросли риски в банковской системе

📉налог на процентный доход

📉есть риски необходимости пополнения капитала

📉вообще не учтен риск потери интереса нерезов к нашему рынку при нефти $25

( Читать дальше )

GAZP +17%

📈рубль упал

📈дивидендная политика улучшилась

📉худшая ценовая конъюнктура в 21 веке

📉потенциал дальнейшего существенного падения цен и выручки

📉обслуживать валютный долг придется тяжко

GMKN +40%

📈Цены на некоторые металлы пока не упали

📈рубль упал

📉вообще никак не учтен факт глобальной рецессии в цене акций

SNGS +26%

📉нефть упала, спрос на нефть упал

PLZL +105%

📈рубль упал

📈выросли цены на золото

MOEX +1.5%

📈краткосрочный рост торговой активности

📉возросли риски в банковской системе

📉налог на процентный доход

📉есть риски необходимости пополнения капитала

📉вообще не учтен риск потери интереса нерезов к нашему рынку при нефти $25

( Читать дальше )

dr-mart |Какие отрасли экономики страдают от коронавируса?

- 16 марта 2020, 10:11

- |

Очень много что страдает. Вот смотрите, мы отменили конференцию смартлаба из-за коронавируса. Кто от этого страдает?

👉Транспортная отрасль, авиа и жд

👉Отели пострадают

👉Площадки на которых проводятся мероприятия не заработают

👉Люди, которые организуют конференции останутся без зарплаты

👉Рестораны, в которых мы бы сидели до и после конференции

А теперь умножьте это на 100,000,000 т.к.:

👉отменен ЧМ Европы по футболу, НБА, НХЛ закрыты, все массовые мероприятия

👉даже кинотеатры опустели

Когда у тебя нет выручки, а зарплаты платить надо, это все превращается в убытки. Тонны и мегатотнны убытков. Ладно, у меня мероприятия занимают 5% в структуре выручки, а у кого это основной доход? Что им делать? Чем они будут заниматься?

👉И главный вопрос: чем они будут платить по своим кредитам?

Сектор услуг составляет 80% американской экономики.

👉Увольнения интересно сразу пойдут или через какую-то паузу?

👉Банкротства обязательно наступят, потому что очень многие компании живут одним днем, на тот кеш, который получают.

Сейчас пока не уволили никого, но когда много уволят что будет происходить?

📉Во-первых, падение потребления

📉Во-вторых, социальные волнения

📉В-третьих, рост неплатежей по кредитам

👉Ну и не забываем: когда всем нужен кэш, кто будет платить дивиденды?

В общем, если ситуация быстро не разрешится, очень скоро мы увидим негативные эффекты второго и третьего круга.

Это объясняет, почему не стоит ждать, что рынок акций восстановится быстро.

p.s. отчасти, информация которую я перечислил, вероятно уже в ценах, но не в головах инвесторов.

👉Транспортная отрасль, авиа и жд

👉Отели пострадают

👉Площадки на которых проводятся мероприятия не заработают

👉Люди, которые организуют конференции останутся без зарплаты

👉Рестораны, в которых мы бы сидели до и после конференции

А теперь умножьте это на 100,000,000 т.к.:

👉отменен ЧМ Европы по футболу, НБА, НХЛ закрыты, все массовые мероприятия

👉даже кинотеатры опустели

Когда у тебя нет выручки, а зарплаты платить надо, это все превращается в убытки. Тонны и мегатотнны убытков. Ладно, у меня мероприятия занимают 5% в структуре выручки, а у кого это основной доход? Что им делать? Чем они будут заниматься?

👉И главный вопрос: чем они будут платить по своим кредитам?

Сектор услуг составляет 80% американской экономики.

👉Увольнения интересно сразу пойдут или через какую-то паузу?

👉Банкротства обязательно наступят, потому что очень многие компании живут одним днем, на тот кеш, который получают.

Сейчас пока не уволили никого, но когда много уволят что будет происходить?

📉Во-первых, падение потребления

📉Во-вторых, социальные волнения

📉В-третьих, рост неплатежей по кредитам

👉Ну и не забываем: когда всем нужен кэш, кто будет платить дивиденды?

В общем, если ситуация быстро не разрешится, очень скоро мы увидим негативные эффекты второго и третьего круга.

Это объясняет, почему не стоит ждать, что рынок акций восстановится быстро.

p.s. отчасти, информация которую я перечислил, вероятно уже в ценах, но не в головах инвесторов.

dr-mart |Что я делал/делаю на рынке в эти дни?

- 13 марта 2020, 16:17

- |

Привет. Вчера у меня была уверенность в том, что это локальное дно. Я пытался отработать эту гипотезу. Но, к сожалению, разворот произошел как всегда по самому неудобному сценарию, в 7 утра сегодня. Вчера я брал S&P500 после 2 планки. 2 раза мне давали шикарный профит, который я оба раза не закрыл (ибо ждал хороший сильный отскок), поэтому чутка потерял на стоп-лоссах.

РТС тоже немного брал вчера на отскок, но вы видите, сначала свозили по всем стопам, потом через геп развернулись, поэтому сегодня уже брал по внутридневной системе вверх.

Золото держу по-прежнему, чуть-чуть сократил в нем риск. В золоте идея фундаментально не поменялась, наоборот, она еще лучше подтвердилась: все цб печатают бабки, ФРС пошел на официальное QE4. Если меня спросите: что максимально безопасно держать до конца года: я по-прежнему отвечу золото. Мой фундаментальный анализ пока работает шикарно, потому что если вы посмотрите, волатильность этого актива гораздо ниже, чем всех остальных. Из-за локальной нехватки ликвидности доллар США вчера был наиболее востребованным активом, лучше золота… Но после новых репо надеюсь, что народ вспомнит про голду.

Все фьючерсы Si вчера скинул, доллары спот скинул небольшую часть.

( Читать дальше )

РТС тоже немного брал вчера на отскок, но вы видите, сначала свозили по всем стопам, потом через геп развернулись, поэтому сегодня уже брал по внутридневной системе вверх.

Золото держу по-прежнему, чуть-чуть сократил в нем риск. В золоте идея фундаментально не поменялась, наоборот, она еще лучше подтвердилась: все цб печатают бабки, ФРС пошел на официальное QE4. Если меня спросите: что максимально безопасно держать до конца года: я по-прежнему отвечу золото. Мой фундаментальный анализ пока работает шикарно, потому что если вы посмотрите, волатильность этого актива гораздо ниже, чем всех остальных. Из-за локальной нехватки ликвидности доллар США вчера был наиболее востребованным активом, лучше золота… Но после новых репо надеюсь, что народ вспомнит про голду.

Все фьючерсы Si вчера скинул, доллары спот скинул небольшую часть.

( Читать дальше )

dr-mart |РТС снова 1000 пунктов.Что я думаю о обвале на рынке?

- 12 марта 2020, 12:01

- |

После падения РТС с 1600 до 1000 пунктов у меня нет мысли о том, чтобы купить на года. Не было такой мысли при 1600 пунктах. Почему сейчас нет? Потому что прошлые дивидендные доходности (на которые все вы смотрите) пока недостаточны, чтобы оправдать покупки, а будущие дивидендные доходности (которые вы предвидеть не в состоянии), меня еще меньше возбуждают. Я могу играть в отскок спекулятивно, но чтобы стать долгосрочным инвестором, я должен видеть перспективу улучшения, а сейчас наоборот.

Моя позиция прежняя:

👉long USDRUB (уже без плечей)

👉long GOLD

Я уже говорил, что доходности ОФЗ не отражают реальных рисков, поэтому я вижу потенциал для роста ставок.

Я думаю, что в банковском секторе будет нормальная нагрузка из-за роста краткосрочных ставок и падения рубля.

Ну и самый прикол: самые интересные акции нихрена не упали (PLZL, GMKN, MOEX, YNDX, PHOR).

==================================================

Падение как всегда развивается по наименее ожидаемому сценарию. Никак не думал, что оно будет таким быстрым и таким безоткатным. Я надеялся, что мы увидим отличный отскок, который даст нормально зашортить, но этого не произошло. Думаю, эта опция еще ждет нас в будущем.

==================================================

Возможен ли отскок?

Конечно возможен. Особенно на американском рынке.

На российском рынке была масса ликвидности, может тоже резко отскочит. Но фундаментально — оснований ожидать отскока куда меньше. Разве что будет договор ОПЕК 2.0 в который войдут США и новый картель переставит нефть на $45. Кстати это тоже гипотетически возможно.

На чем будет отскок?

👉Приостановка глобального распространения вируса

👉Запуск большого официального QE от ФРС

Думаю, что все факторы восстановления могут привести к быстрому отскоку именно американского рынка. Но его тоже надо будет шортить, потому что экономика глобальная сломана.

Думаю, что суперцикл официально закончился.

Моя позиция прежняя:

👉long USDRUB (уже без плечей)

👉long GOLD

Я уже говорил, что доходности ОФЗ не отражают реальных рисков, поэтому я вижу потенциал для роста ставок.

Я думаю, что в банковском секторе будет нормальная нагрузка из-за роста краткосрочных ставок и падения рубля.

Ну и самый прикол: самые интересные акции нихрена не упали (PLZL, GMKN, MOEX, YNDX, PHOR).

==================================================

Падение как всегда развивается по наименее ожидаемому сценарию. Никак не думал, что оно будет таким быстрым и таким безоткатным. Я надеялся, что мы увидим отличный отскок, который даст нормально зашортить, но этого не произошло. Думаю, эта опция еще ждет нас в будущем.

==================================================

Возможен ли отскок?

Конечно возможен. Особенно на американском рынке.

На российском рынке была масса ликвидности, может тоже резко отскочит. Но фундаментально — оснований ожидать отскока куда меньше. Разве что будет договор ОПЕК 2.0 в который войдут США и новый картель переставит нефть на $45. Кстати это тоже гипотетически возможно.

На чем будет отскок?

👉Приостановка глобального распространения вируса

👉Запуск большого официального QE от ФРС

Думаю, что все факторы восстановления могут привести к быстрому отскоку именно американского рынка. Но его тоже надо будет шортить, потому что экономика глобальная сломана.

Думаю, что суперцикл официально закончился.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс