SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Какова дивидендная доходность индекса Мосбиржи по итогам 2019 года? Считаем вместе

- 05 февраля 2020, 14:45

- |

Какой обоснованный потенциал роста остается у российского рынка? Для этого мы посчитаем дивидендную доходность индекса Московской Биржи и на основании сравнения с историей сделаем выводы.

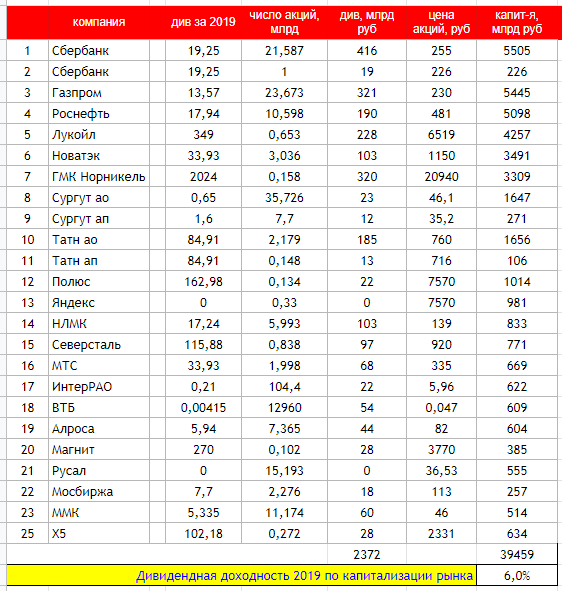

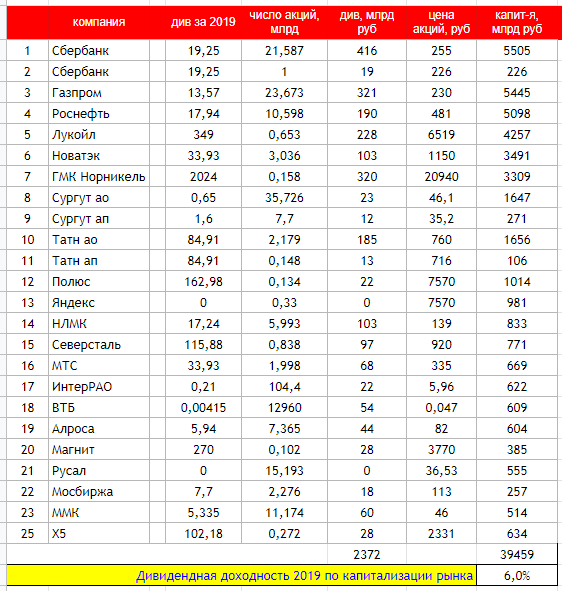

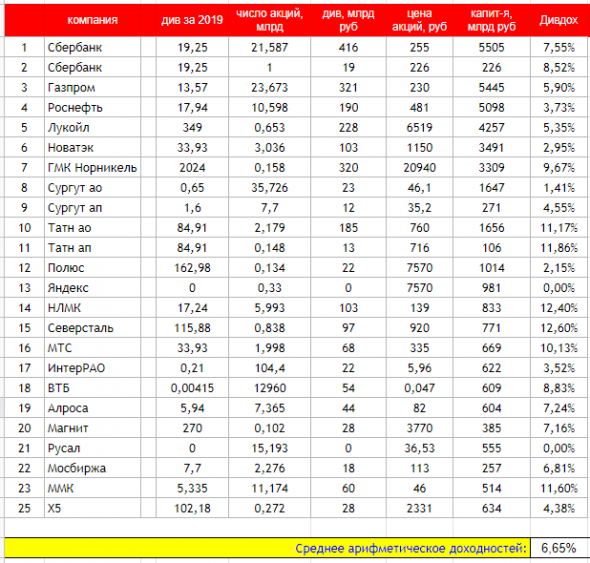

Для начала мы с коллегами сделали прогнозы по финальным дивидендам за 2019 год и записали их в таблицу дивиденды на смартлабе. Далее, мы просуммировали их за весь 2019 год и соотнесли с капитализацией выпусков акций. Потом просуммировали все выплаты и поделили их на всю капитализацию, так мы получили суммарную доходность капитализации российского рынка. Это первый метод, не самый лучший.

Так мы получим доходность всего 6% при текущих ценах.

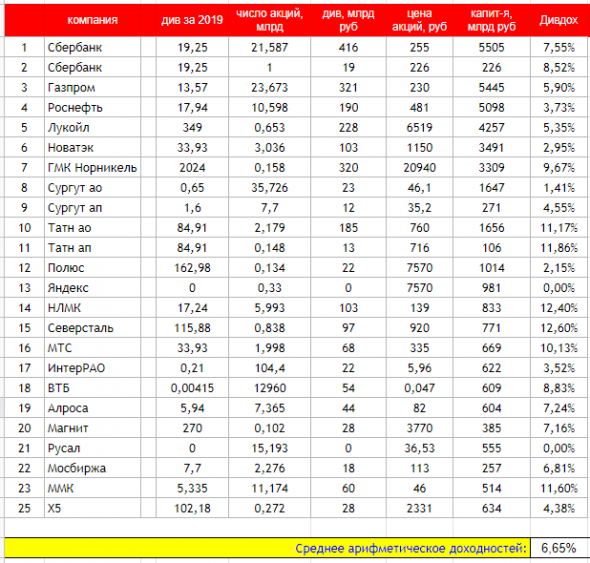

Если взять среднее арифмитическое доходностей всех акций, то получим доходность 6,65%.

Уже лучше.

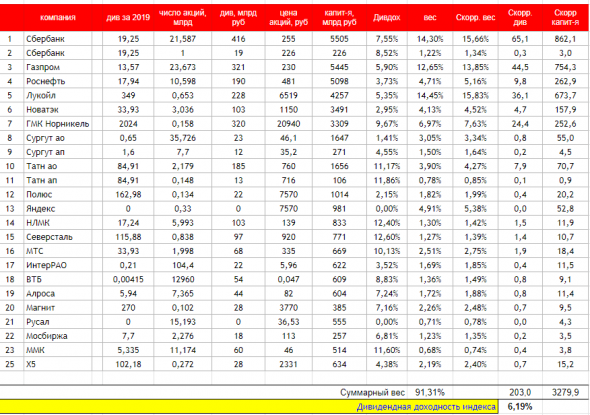

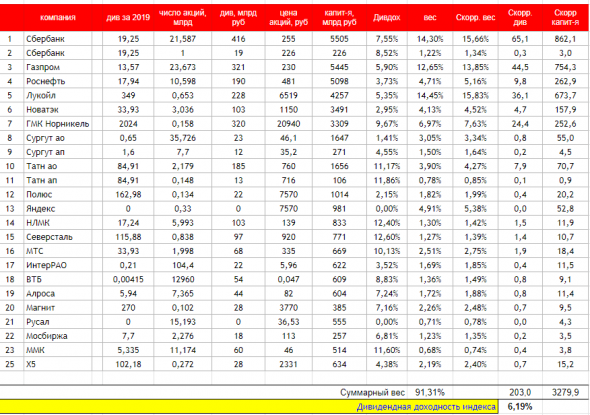

А теперь возьмем весь этих акций в индексе. Суммарный вес этих 25 акций составляет 91% индекса, поэтому скорректируем этот вес до 100%, чтобы не считать все компании индекса.

Таким образом, мы получили 6,2% доходность по ценам 4 февраля.

После налогов это будет 5,4%.

Ключевая ставка составляет 6,25%.

Доходность 1-летних облигаций 5,4%.

Окей, ну допустим «грязная» дивдоходность индекса должна опуститься до среднего значения в 5%.

В этом случае рынок может вырасти еще на 24%.

1552 — вчера закрытие РТСа.

+24% это будет 1924.

То есть, при условии стабильных процентных ставок и не падающих доходов российских компаний, индекс РТС может вырасти выше 1900.

Ну а будут доходы наших компаний расти или падать, вы узнаете посмотрев на цены на нефть и газ:)

Если процентная ставка ЦБ будет снижаться уверенно и далее, то достичь уровня 1900 будет проще.

Подготовлено для проекта http://mozgovik.com/

Ссылка на таблицу: https://docs.google.com/

Для начала мы с коллегами сделали прогнозы по финальным дивидендам за 2019 год и записали их в таблицу дивиденды на смартлабе. Далее, мы просуммировали их за весь 2019 год и соотнесли с капитализацией выпусков акций. Потом просуммировали все выплаты и поделили их на всю капитализацию, так мы получили суммарную доходность капитализации российского рынка. Это первый метод, не самый лучший.

Так мы получим доходность всего 6% при текущих ценах.

Если взять среднее арифмитическое доходностей всех акций, то получим доходность 6,65%.

Уже лучше.

А теперь возьмем весь этих акций в индексе. Суммарный вес этих 25 акций составляет 91% индекса, поэтому скорректируем этот вес до 100%, чтобы не считать все компании индекса.

Таким образом, мы получили 6,2% доходность по ценам 4 февраля.

После налогов это будет 5,4%.

Ключевая ставка составляет 6,25%.

Доходность 1-летних облигаций 5,4%.

Окей, ну допустим «грязная» дивдоходность индекса должна опуститься до среднего значения в 5%.

В этом случае рынок может вырасти еще на 24%.

1552 — вчера закрытие РТСа.

+24% это будет 1924.

То есть, при условии стабильных процентных ставок и не падающих доходов российских компаний, индекс РТС может вырасти выше 1900.

Ну а будут доходы наших компаний расти или падать, вы узнаете посмотрев на цены на нефть и газ:)

Если процентная ставка ЦБ будет снижаться уверенно и далее, то достичь уровня 1900 будет проще.

Подготовлено для проекта http://mozgovik.com/

Ссылка на таблицу: https://docs.google.com/

9.8К |

Читайте на SMART-LAB:

Вы думаете, сейчас хорошее время возвращаться к валюте?

Разделяете ли вы мои рублевые опасения (они здесь: smart-lab.ru/company/ivolga_capital/blog/1275569.php )?

Телеграм: @AndreyHohrin...

07:12

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Вывод: покупать акции нет никакого смысла. Зачем рисковать снижением курсовой стоимости акций, если на облигациях можно получить столько же и без риска)

приятно иметь дело с умным человеком....

если взять 34 инвестиционные акции (без жутко тяжелой Транснефти и просто тяжелого Никеля, то доходность не сильно изменится против 25 Вашенских акций… останется на уровне 6,4% (с налогами)...

если брать акции выше среднего (от 6,4%), то получится пакет из 17 акций со средней доходностью 9,3% (что уже лучше и опять без вычета налога)....

Причем картина меняется каждый Божий день, но пока в разумных пределах...

Ну а будут доходы наших компаний расти или падать, вы узнаете посмотрев на цены на нефть и газ

а наплявать… что будет то и будет… на каждой фазе рынка Вас встречают Ихние женские прелести...

Может ещё сможете математически посчитать за какое время это произойдёт?

Доходность «брутто» за 2019 = 138,09 — 128,21= 9,88%

И «нетто» (налог для РФ, MCFTRR) = 136,76 — 128,21 = 8,55%

www.moex.com/a2661

Только они считают как если бы купили 1.01.

Мосбиржа не знает какими будут финальные дивиденды

а мы в состоянии прикинуть

Индекс Мосбиржи 2019 +28.55% (1)

Индекс МосБиржи полной доходности «брутто» 2019 +38.45% (2)

Средняя дивидендная доходность «грязными» 2019

(100%+(2))/(100%+(1))-100%=7.70%

Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) +37.13% (3)

Средняя дивидендная доходность «чистыми» 2019

(100%+(3))/(100%+(1))-100%=6.67%

(1+х%/100%)*128.55%=137.13%

Если цену закрытия, то так оно и есть(в ваших расчетах), получим скользящую дивидендную доходность за год.

Если брать цену на начало года, то получим фактическую дивидендную доходность при инвестировании(в начале года), и тогда надо брать разность доходностей. Т.е. в начале года вложили 1 руб, получили полную доходность(брутто) на это руб. равную 38,45 коп, которая разложилась на 28.55 коп в виде прироста капитала и 38.45-28.55=9.9 коп, в виде дивидендов. Итого, вложив 1 руб в начале года, мы получили 9.9% дивидендной доходности.

Кстати, что то биржа снова странные данные дает в 2012-2013 году, картинка ниже, не доверял бы я этим индексам.

Это отношение дневных доходностей индексов (полного и обычного), видно что вначале дивиденды гэпами идут как и должно быть, после 2013 тоже все верно, а в 2012-2013 какой то треш, туда сюда.

Если брать разность доходностей, то получается 15,5%-10%=5,5%, а если отношение, то 115.5/110=1,05 или исходные 5% див. доходности. А 5,5% это как раз 5%, умноженные на доходность индекса, как А.Г. выше написал.

На счет 2012-2013 годов – да что-то странное, возможно методику реинвестирования как-то подстраивали, но потом старые данные не пересчитывали. Но, подозрительно, конечно.

Пример:

Индексы вначале одинаковые, 100, первые полгода растут по 10%, потом вторые полгода тоже на 10% (от нарощенного), и в середине дивиденд 10ед.

Итого, вехи:

ММВБ: 100,110,121

ММВБполный: 100,110+10,132

Расчет через разницу

ДД: 132/100-121/100=11%.

что это за 11%? верно,

на начальные 100!, мы получили 10 в середине года, и еще 1 реинвестирование на второй половине года. Все логично, получили 11 ед, 11% на начальный капитал за 1 год.

Расчет через отношение:

ДД: 132/121=9.09%

и это уже абстракция, что это за 9%? они никакие, не средние, не на финал, ни на начало, не с реинвестированием, ни без.

Пример. В начале периода акция 100 руб., дивиденды «чистыми» 9 руб., до отсечки акция выросла на 10%, после отсечки ещё на 10%.

Тогда, как в индексах, получим на конец периода

С дивидендами (100*1.1+9)*1.1=130.9

Без дивидендов 100*1.1*1.1=121

Отношение даст нам то же самое, что 9/110, а разность 9*1.1=9,9.

Если индекс(акция) перед отсечкой сильно вырастет, то это сильно уменьшит див. доходность. Например, если в вашем примере индекс перед отсечкой вырастет на 100%, а не на 10%, то див. доходность получится не 8.18%, а 4.5%. Но изначально же мы вложили 100 руб. и получили на них 9 руб, т.е. 9% доходности.

А к начальной точке вложения, не знаете, как на основе этих 2-х индексов можно было бы доходность посчитать? Только как-то выделить на основе динамики индексов эти див.выплаты и их просуммировать?

А если так:

1) Сводим оба индекса на начало периода к одному значению(вычитаем из индекса полной доходности некую дельту).

2) Пока нет дивидендов, оба индекса имеют одинаковое значение.

3) Как только индексы «разъехались» — это и есть наши дивиденды

4) Добавляем их агрегирующие переменной и повторяем п.1-4 до конца года.

5) Сумма дивидендов есть, считаем доходность.

Не пойдет?

Ну, можно сказать, что это некая абстракция, но доходность с учетом реинвестирования тоже картину может искажать. Предположим, индекс после выплаты дивидендов двинулся не на 10%, а на 100%, то в итоге мы получим див. доходность не 11%(9.09*1.1), а целых 18.18%(9.09*2), т.е. эффект реинвестирования может эти дивиденды сильно увеличить, из реально выплаченных 10 руб — сделать 20 руб. Но изначально, на начальный вложенный капитал, мы же только 10 рублей чистых дивидендов получили, не 20. Нам рынок их до 20 увеличил.

Можно, наверное, исхитрится, посчитать сумму выплаченных дивидендов, без учета реинвестирования, и соотнести их с начальным значением индекса, но эта задача будет гораздо сложнее. В вашем примере будет 10% див. доходность: 100 руб. вложили и 10 получили дивидендами.

Ничья;)

хотя нет, тоже ерунда получается для некоторых случаев

Многое изменит только сюрприз по дивидендам газпрома. Остальные более менее около дела

Присоединяюсь к вопросу почему берете индекс РТС, а не индекс МосБиржи

это логично, если купить в равной доле всех этих акций

средневзвешанное — это индекс

его я и посчитал в третьей табл