Блог компании Иволга Капитал |БИЗНЕС АЛЬЯНС опубликовал бухгалтерскую отчетность за 1 квартал 2024 года

- 26 апреля 2024, 11:30

- |

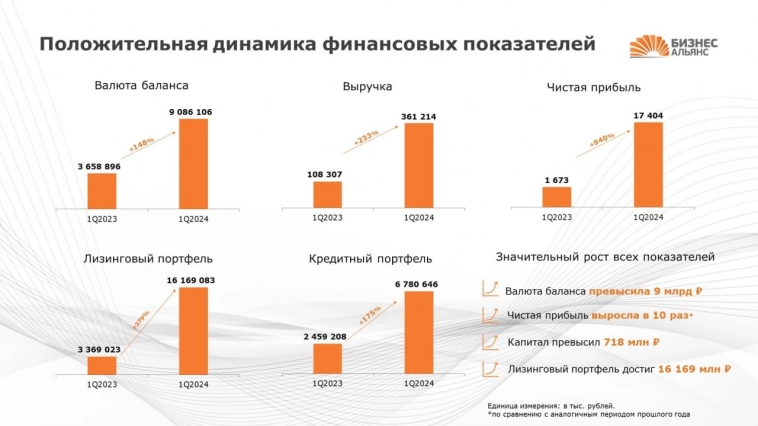

Компания продолжает демонстрировать стабильный рост, что подтверждает ее успешную стратегию развития.

Валюта баланса увеличилась более, чем на 2 млрд рублей (+28%), на конец марта превысив 9 млрд ₽, капитал превысил 718 млн ₽.

По сравнению с аналогичным периодом прошлого года:

- выручка выросла в 3 раза и составила более 360 млн ₽;

- чистая прибыль увеличилась в 10 раз.

- комментировать

- Комментарии ( 0 )

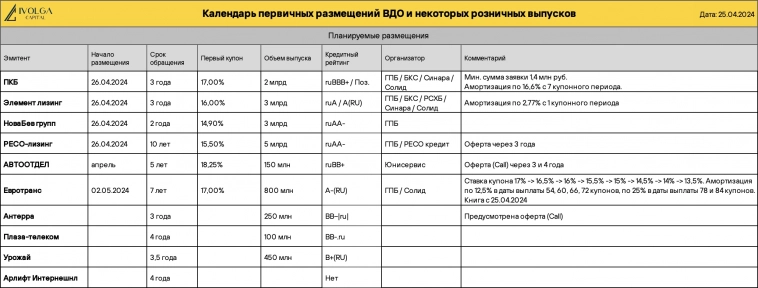

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 апреля 2024, 09:40

- |

Блог компании Иволга Капитал |Коммерсантъ подсчитал доходы брокеров от размещения ценных бумаг (Иволга - 4-я, а расходы эмитента за размещение ВДО, видимо, начинаются от ~1,9% от суммы выпуска)

- 26 апреля 2024, 08:28

- |

Иволга Капитал — на 4 месте в рэнкинге издания. У рэнкинга есть и практическое применения: можно прикинуть размер комиссий у разных организаторов. Для более-менее специалзированных на сегменте ВДО компаний оценка должна иметь смысл. Поделим доходы от размещения ценных бумаг на объем размещений ВДО за 2023 год по версии Cbonds, и получим следующие результаты:

Иволга Капитал — 1,90%

Диалот — 3,78%

Ива Партнерс — 3,61%

GrottBjorn (СБЦ) — 3,56%

Наверняка все участники размещали что-то еще, так что полученное значение — вряд ли равно реальной средней комиссии. Но представление о порядках цифр получить можно

Источник: https://www.kommersant.ru/doc/6665241

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Портфель ВДО вернулся к 14% за прошедшие 12 мес и предполагает почти 19% на перспективу

- 26 апреля 2024, 06:33

- |

Публичный портфель PRObonds ВДО (публичный, т.к. все сделки публикуются в открытом доступе до момента их совершения) вернулся к доходу 14% за последние месяцев. Последние недели накопленная доходность была немного ниже.

При этом внутренняя доходность портфеля (аналогична доходности к погашению в терминах облигаций) сохраняется на достаточно высоком уроне, сейчас 18,7% годовых. Это те годовые, которых с наибольшей вероятностью можно ожидать в ближайшие месяцы. Внутренняя доходность постепенно поднимается. Портфель имеет средний кредитный рейтинг А (сумма кредитных рейтингов входящих в него облигаций и операций по размещению свободных денег). Рейтингу А на облигационном рынке сегодня соответствует доходность 16,5-17% годовых. Т.е. портфель эффективнее рынка, дает премию к нему 1,7-2,2% годовых.

На графике динамики портфеля видим, насколько он она стала мало волатильной. Независящая от нас причина – низкая волатильность всего облигационного рынка (исключая ОЗФ, у них с подвижностью полный порядок). Зависящая – короткая дюрация портфеля. Которая давно равна 0,7 года. Если, а для нас – когда – облигационный рынок скользнет вниз, короткая дюрация пригодится больше, чем сейчас.

( Читать дальше )

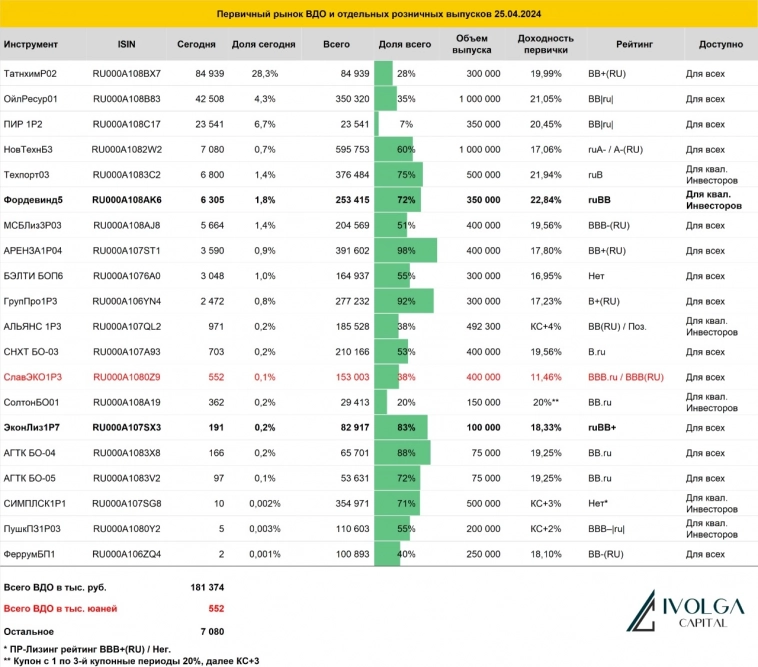

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 апреля 2024 г.

- 25 апреля 2024, 18:39

- |

Блог компании Иволга Капитал |Немного о жизненном цикле доверительного управления

- 25 апреля 2024, 06:51

- |

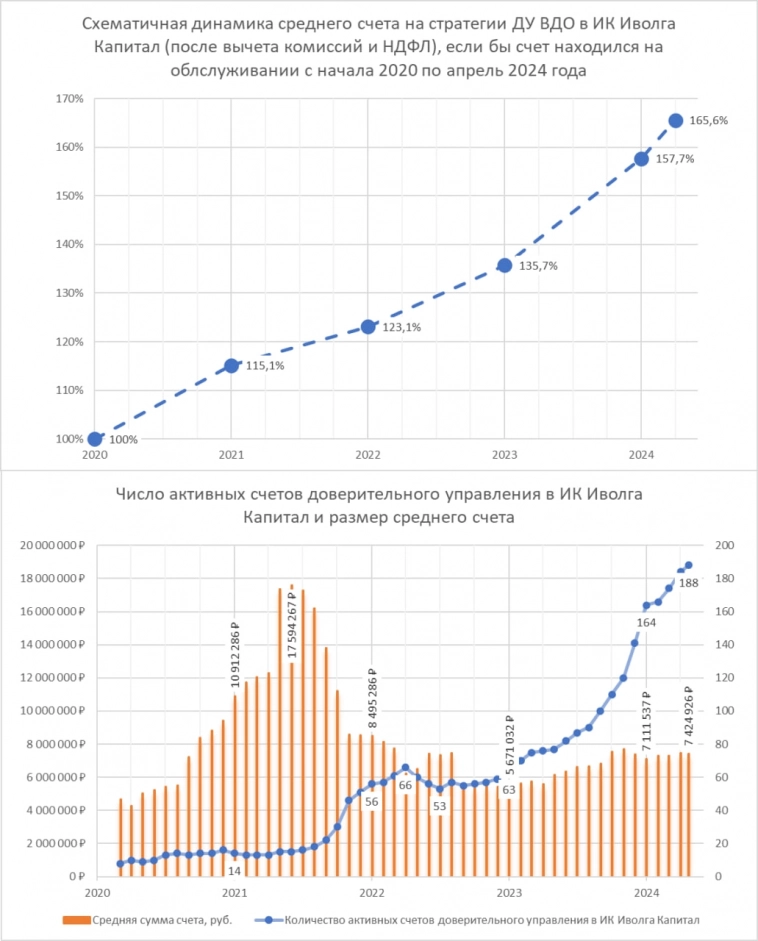

Нам нравится управлять активами. Управление еще не дает Иволге значительной выручки, но является интеллектуальным центром компании.

Предлагаем взглянуть на доверительное управление с нетипичного ракурса, ракурса финансового продукта для самого управляющего, в развитии этого продукта. Взглянуть на связь результата и показателей количества. О самОм последнем срезе результата (14,6% на руки за 12 мес.) и о результатах по годам 👉 здесь.

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

Схематично отобразили усредненную доходность счета доверительного управления в ИК Иволга Капитал, если бы он находился на нашем обслуживании с начала 2020 года по апрель 2024. Сколько было бы накоплено за это время «на руки», т.е. за вычетом всех комиссий и НДФЛ.

( Читать дальше )

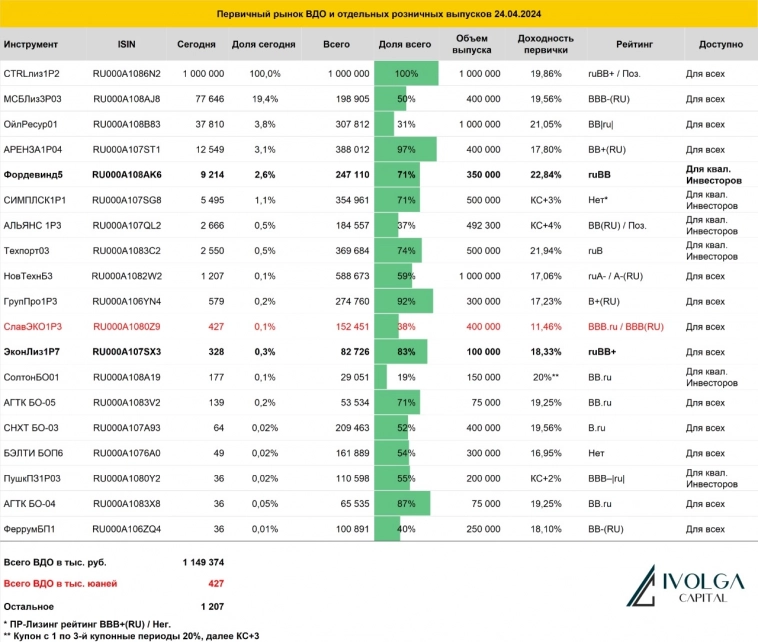

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 апреля 2024 г.

- 24 апреля 2024, 18:37

- |

Блог компании Иволга Капитал |Компания АПРИ Флай Пллэнинг сменила фирменное наименование на АО АПРИ

- 24 апреля 2024, 11:20

- |

Компания АПРИ «Флай Пллэнинг» сменила фирменное наименование на АО «АПРИ».

Изменение фирменного наименования не является реорганизацией. АО «АПРИ» продолжает нести все права и обязательства, принятые на себя до смены наименования.

«В среде наших клиентов и партнеров нас давно называют АПРИ, так что новое наименование делает это нормой. Обновленная версия корпоративного сайта располагается теперь на апри.рф», — отметили в компании.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

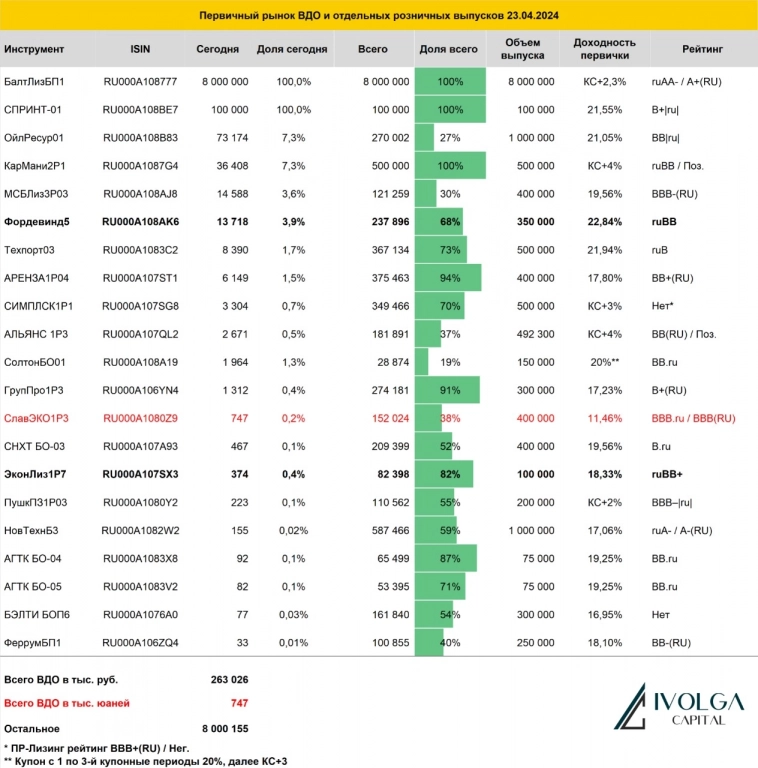

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 апреля 2024 г.

- 23 апреля 2024, 18:43

- |

Блог компании Иволга Капитал |Сколько зарабатывают клиенты доверительного управления в ИК Иволга Капитал?

- 23 апреля 2024, 14:39

- |

Сколько заработали клиенты нашего доверительного управления за последние 4 года? Сравним фактические доходности с самым популярным инвестиционным инструментом в прямом эфире 23 апреля в 16:00

— Обсудим динамику результатов и способы их достижения: главные принципы нашего ДУ и как они отражаются в конкретных сделках.

— Отдельно поговорим про вторую по популярности отрасль в нашем ДУ: разберём обзор операционных результатов лизинговых компаний.

Присоединяйтесь по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал