Блог им. Koleso |Взорвётся ли пузырь ИИ в 2025 году или начнёт приносить пользу?

- 24 ноября 2024, 10:21

- |

Это самая крупная ставка в истории бизнеса, но внедрение ИИ идёт неравномерно

Это самая крупная ставка в истории бизнеса, но внедрение ИИ идёт неравномерноЭто может быть самой крупной авантюрой в истории бизнеса.

Сегодняшняя мания в отношении искусственного интеллекта (ИИ) началась с запуска ChatGPT в конце ноября 2022 года. Чат-бот OpenAI за несколько недель привлёк 100 миллионов пользователей, что стало рекордом в истории.

Инвесторы также вложились в него. Ожидается, что расходы на центры обработки данных ИИ в период с 2024 по 2027 год превысят 1,4 трлн долларов;

рыночная стоимость Nvidia, ведущего производителя микросхем ИИ, выросла в 8 раз и превысила 3 трлн долларов.

И всё же большинство компаний до сих пор не уверены в том, что эта технология может или не может делать, а также в том, как лучше её использовать. В масштабах экономики только 5% американских компаний заявляют, что используют ИИ в своих продуктах и услугах. Лишь немногие ИИ-стартапы приносят прибыль. А ограничения в отношении энергии и данных при создании ИИ-моделей становятся всё более серьёзными.

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Блог им. Koleso |Западу по-прежнему нужен российский газ, который идет через Украину. Австрия, Венгрия и Словакия особенно зависят от него

- 09 сентября 2024, 12:00

- |

Оборудование на одном из крупнейших в Европе газовых узлов в Баумгартен-ан-дер-Мархе, Нижняя Австрия

Оборудование на одном из крупнейших в Европе газовых узлов в Баумгартен-ан-дер-Мархе, Нижняя АвстрияНеудобная газовая труба

Экспорт российского газа в ЕС — это лишь малая часть того, что было раньше.

Украина и Россия договорились — на данный момент — продолжать транспортировку газа через Суджу. Но будет ли это продолжаться в следующем году, неясно. Соглашение о поставках российского газа на Запад через Украину было подписано двумя странами вместе с ЕС в 2019 году. Срок его действия истекает в конце этого года. ЕС, который намерен отказаться от российского газа к 2027 году, не хочет его продлевать. Украина тоже.

«Мы не хотим продлевать газовый контракт», — заявил в июле Зеленский. «Мы не хотим, чтобы они зарабатывали здесь деньги».

Переход Европы от российской энергии прошел довольно гладко. В 2023 году всего 8% импорта по трубопроводам блока приходилось на Россию по сравнению с 40% до 2022 года. Новые поставки, особенно сжиженного природного газа (СПГ) из Америки, теперь компенсируют разницу. Но некоторые страны по-прежнему сильно зависят от российского газа и пострадают от внезапного прекращения поставок через Украину. Чиновники ЕС обеспокоены.

( Читать дальше )

Блог им. Koleso |Россия из-за санкций начала продавать алмазы сама себе

- 28 марта 2024, 20:24

- |

Из-за наложенных санкций западных стран Россия столкнулась с необходимостью поддержать государственную корпорацию «Алроса», которая стала объектом санкций. Впервые за 15 лет российские власти приняли решение о закупке алмазов за счет средств федерального бюджета.

По соглашению между Минфином России и «Алросой», которая находится под контролем Росимущества на 34%, а также правительства Якутии на треть, алмазы будут приобретаться через Госхран. Эта информация была предоставлена Reuters источником, знакомым с ситуацией. Первая сделка по покупке алмазов состоялась в марте, а планируется, что такие сделки будут проводиться регулярно в течение года.

«Алроса», контролирующая 95% российской добычи алмазов и более четверти мировой добычи, была включена в санкционные списки Евросоюза и Швейцарии в январе 2024 года. Компания столкнулась с проблемами в продажах уже в прошлом году, их запасы нереализованных алмазов значительно выросли, а компания отчиталась о сокращении прибыли и выручки.

( Читать дальше )

Блог им. Koleso |Boeing в кризисе. Компания меняет руководство

- 28 марта 2024, 10:54

- |

Boeing объявил о перестановках в руководстве из-за усугубляющихся проблем с безопасностью лайнеров. Компания находится в кризисе на протяжении нескольких лет — со времени двух катастроф новейших лайнеров 737 Max 8. Недавний инцидент с самолетом Alaska Airlines показал, что действующее руководство не смогло найти решения этих проблем.

Как было объявлено, генеральный директор Boeing Дэйв Калхун уйдет со своего поста в конце 2024 года. Стэн Дил, глава дочерней авиакомпании Boeing Commercial Airplanes, покинет ее немедленно. Также в ближайшее время у Boeing поменяется председатель совета директоров — занимающий этот пост Ларри Келлнер не будет выставлять свою кандидатуру на переизбрание на ежегодном собрании акционеров в мае.

Дэйв Калхун пришел в Boeing четыре года назад — в январе 2020 года. Его уже тогда рассматривали как антикризисного менеджера: Калхуну нужно было восстановить репутацию компании после двух авиакатастроф лайнеров 737 Max 8. Однако поправить дела компании Калхуну не удалось: за четыре года под его руководством она потеряла 43% стоимости.

( Читать дальше )

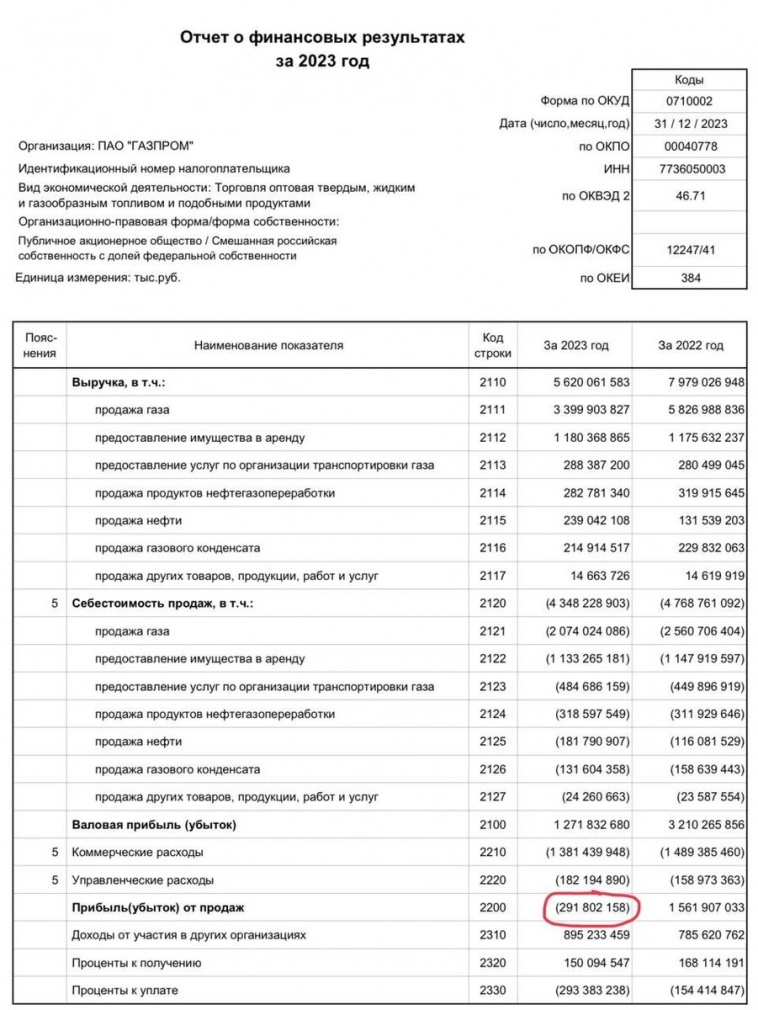

Блог им. Koleso |Основная деятельность «Газпрома» (добыча и продажа газа) стала убыточной. Прибыль приносят только дивиденды от участия в других компаниях

- 27 марта 2024, 07:42

- |

Итоговая прибыль компании обеспечена получением дивидендов от участия в других компаниях (Газпромнефть, Газпромбанк, Новатэк, СОГАЗ, и прочие).

P.S. Подписывайтесь на канал «Куда идем?, оставляйте комментарии, свой лайки/дизлайки, делитесь статьями. Это помогает продвигать информацию канала, благодаря чему больше ваших знакомым будут узнавать, что на самом деле происходит в России

Блог им. Koleso |Цены на авиабилеты экономкласса в России выросли почти вдвое с начала года

- 25 марта 2024, 09:23

- |

Цены на авиабилеты экономкласса в России почти удвоились с начала года. По данным Росстата, средняя стоимость перелета на 1 тыс. км полета в феврале увеличилась на 42% и составила 7244 рубля. Это превышает показатели пикового сезона авиаперелетов 2022 года, когда цена достигала 6621 рубля за 1 тыс. км. Средняя стоимость приблизилась к летним показателям, которые обычно характеризуются повышенным спросом и, соответственно, более высокими ценами.

Сравнивая с январем этого года, цены на авиабилеты в феврале выросли на 12,7%, что является самым резким скачком за последние годы. Подобные тренды отмечались также в прошлом году, однако в этом году увеличение цен более заметно.

По данным «Яндекс Путешествия», цены на перелеты в различные города России выросли неравномерно. Например, цены в Барнауле, Грозном, Благовещенске, Мурманске и Улан-Удэ увеличились на 88%, 84%, 77%, 76% и 71% соответственно, в то время как цены на некоторые другие направления остались практически неизменными.

( Читать дальше )

Блог им. Koleso |У российских нефтяников возникли рекордные проблемы с продажами дизтоплива после санкций против «теневого флота»

- 22 марта 2024, 20:53

- |

Российские нефтяные компании столкнулись с растущими проблемами в экспорте дизельного топлива после введения санкций США против танкеров «теневого флота» и затруднений с финансовыми операциями через банки Турции, Китая и ОАЭ.

По данным на 17 марта, около 6,2 миллионов баррелей дизельного топлива, которое является основным экспортным продуктом российской нефтепереработки, находилось на танкерах, ожидающих покупателей в море.

По сравнению с декабрем, когда США внесли десятки танкеров в санкционные списки и ужесточили контроль за обходом банковских санкций в странах, сотрудничающих с Россией, объемы непроданного российского дизеля находящегося «в море» выросли в 4,5 раза, согласно данным Kpler, опубликованным Bloomberg.

Текущие объемы российского дизеля на «плавучих хранилищах» являются рекордными за всю историю наблюдений с 2017 года, и превышают довоенные показатели более чем в 10 раз. Например, во времена перед войной количество непроданного топлива на танкерах составляло от 300 до 600 тысяч баррелей.

( Читать дальше )

Блог им. Koleso |Telegram vs. «ВКонтакте»: за границей Павел Дуров построил бизнес в 19 раз больше, чем в России

- 12 марта 2024, 06:54

- |

Бизнес Павла Дурова за рубежом в разы превышает его активности в России, особенно в контексте сравнения Telegram и «ВКонтакте».

Рыночная капитализация мессенджера Telegram оценивается примерно в 19 раз выше, чем у социальной сети «ВКонтакте», оставшейся в родной стране. Не менее внушительным является и разрыв в количестве пользователей, где второй бизнес Павла Дурова превосходит первый в восемь с лишним раз.

По словам самого Дурова в интервью Financial Times, число активных пользователей Telegram достигло 900 миллионов в месяц, что представляет собой рост с 500 миллионов в начале 2021 года. С момента введения рекламы и премиум-подписок два года назад, компания добилась значительного дохода, и теперь она стремится к достижению рентабельности в текущем или следующем году, с возможным проведением IPO.

Созданный Дуровым в Дубае проект Telegram, оцененный более чем в $30 миллиардов, демонстрирует не только финансовый успех, но и стремление к независимости. В своем стремлении к монетизации, Дуров намерен сохранить независимость от внешних воздействий. Он выражает уверенность в том, что IPO станет способом демократизации доступа к стоимости Telegram.

( Читать дальше )

Блог им. Koleso |В своем первом интервью за 7 лет Павел Дуров поделился значимыми новостями о планах Telegram.

- 11 марта 2024, 19:43

- |

Источник: Financial Times

Он объявил о намерении компании провести IPO и оценил ее стоимость в 30 миллиардов долларов.

( Читать дальше )

Блог им. Koleso |Загадка золота: цены растут, но золотодобытчики теряют? Раскол между ценами на металл и стоимостью акций добытчиков

- 04 марта 2024, 11:57

- |

В последний пятничный день, золото обновило свой исторический рекорд цены закрытия сессии. Это неудивительно, учитывая многократно подчеркнутый потенциал драгоценного металла.

Однако, стоит задаться вопросом: почему, несмотря на рост цен на золото, компании золотодобытчики, такие как Barrick и Newmont, оказываются в неловком положении?

Основной причиной этого раскола между ценами на металл и стоимостью акций добытчиков является стремительный рост издержек на производство.

Например, затраты Barrick на одну унцию золота удвоились с 2016 года, достигнув отметки в $1335, тогда как реализационная цена поднялась всего до $1948 за унцию.

Несмотря на первоначальные расчеты и прибыль на акцию, оставшуюся примерно на прежнем уровне, долгосрочная динамика подчеркивает разочарование.

У всех майнеров, включая золотодобытчиков,

рост издержек становится настоящим бичом.

Даже никелевые шахты в Австралии вынуждены закрываться из-за нестабильной экономической ситуации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс