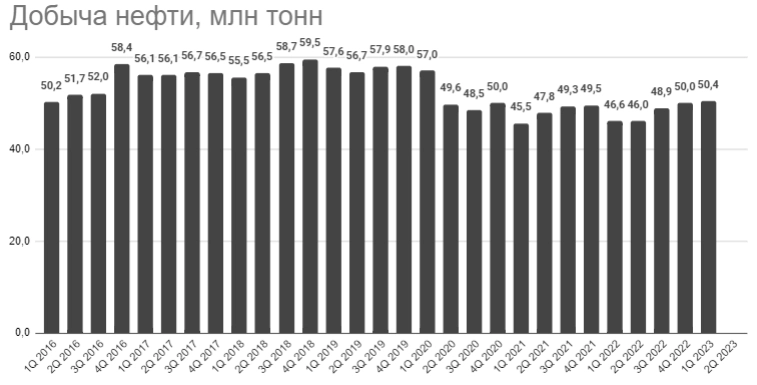

Русгидро - СД рекомендовал дивиденды за 2022г. 12-ый год подряд!

- 02 июня 2023, 17:26

- |

Хорошая новость для акционеров компании и котировки прибавили +2,5%!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Конспект: Эфир с IR Самолета

- 02 июня 2023, 06:36

- |

Вчера провели эфир в чате с годовыми подписчиками Мозговика по Самолету, где на вопросы отвечал IR компании Николай Минашин.

Небольшой конспект по тому, что обсуждали на эфире:

( Читать дальше )

Обзор данных Росстата по выработке электроэнергии в РФ в апреле 2023г. Какие компании могут пострадать от снижения?!

- 01 июня 2023, 19:38

- |

Росстат представил данные по выработке электроэнергии в РФ в апреле 2023г.:

👉 выработка электроэнергии в РФ - 94,33 млрд.кВт*ч. (-0,69% г/г)

— в т.ч. выработка ТЭС станциями - 58,64 млрд.кВт*ч. (+1,11% г/г)

— в т.ч. выработка ГЭС — 17,06 млрд.кВт*ч. (-0,96% г/г)

— в т.ч. выработка АЭС — 17,99 млрд.кВт*ч. (-5,97% г/г)

Теперь посмотрим на динамику за 4 месяца 2023г. с января-апрель:

👉 выработка электроэнергии в РФ - 412,6 млрд.кВт*ч. ( — 1,04% г/г)

— в т.ч. выработка ТЭС станциями - 279,18 млрд.кВт*ч. (+2,78% г/г)

— в т.ч. выработка ГЭС - 61,79 млрд.кВт*ч. (-5,69% г/г)

— в т.ч. выработка АЭС - 71,67 млрд.кВт*ч. (-7,80% г/г)

( Читать дальше )

Мой Рюкзак #20: Валютизация рюкзака и в ожидании дивидендов от ЛУКОЙЛа

- 01 июня 2023, 18:17

- |

Мой Рюкзак #19: Постбахмутский портфель

Наверно одним из преимуществ ведения блога в таком стиле — «все идет по плану» и без спешки. Сделки обдумываются неделями в стиле «думай медленно, решай быстро»

Портфель за неделю прирос на 100 тысяч рублей.

Было на 26.05.23

Стало на 01.06.23

( Читать дальше )

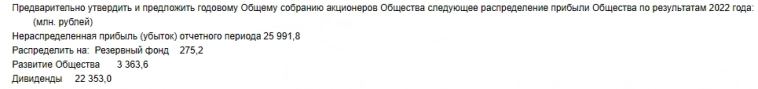

Конспект обзора рынка металлов от ГМК Норникель - есть ли оптимизм?

- 01 июня 2023, 16:09

- |

ГМК выкатил свой обзор рынка металлов (ссылка), как крупнейший производитель палладия и рафинированного никеля. Выписал самые важные комментарии компании, предварительно прочитав все на английском языке (ГМК может пора писать для российских инвесторов и по-русски?)

👉 Никель – худший металл в 2023 году по фундаментальным показателям. Причина – перепроизводство в Индонезии, в мире профицит, который сохранится в 2023-2024 году.

👉 Правда биржевые запасы LME на рекордно низком уровне с 2007 года и составляют менее 5 дней мирового потребления.

( Читать дальше )

ФСК Россети. Дивидендов нет, дополнительная эмиссия акций есть!

- 01 июня 2023, 09:07

- |

Совсем недавно писал пост - Верите в дивиденды в ПАО «ФСК-Россети»? (smart-lab.ru), где я описывал, за счет чего компания найдет деньги на свою инвестиционную программу, где один из пунктов -это отказ от дивидендов за 2022г.

Вчера вечером Совет директоров Россети принял решение — «Не выплачивать дивиденды по обыкновенным акциям ПАО «Россети» по результатам 2022 года».

А так же объявил созыв общего собрания акционеров 30 июня 2023г., где будут рассматриваться различные вопросы, в том числе, и окончательное решение о выплате дивидендов, но и еще один интересный пункт:

Пункт № 12. Об увеличении уставного капитала Общества путем размещения дополнительных акций.

А сегодня уже прочитал: "Увеличение уставного капитала Россети для приобретения от государства региональных активов может достигнуть почти 120,45 млрд рублей и речь идет о размещении свыше 240,89 млрд дополнительных обыкновенных акций по их номинальной стоимости 0,5 рублей".

Зашел на сайт Смартлаба, чтобы посмотреть структуру акционерного капитала и количество акций:

( Читать дальше )

РусГидро. Обзор отчета МСФО за 1 кв. 2023г. Рекордный CAPEX и денег не хватает!

- 31 мая 2023, 17:22

- |

Компания РусГидро 30.05.2023г. опубликовала отчет МСФО за 1 квартал 2023г.:

👉Выручка (без учета субсидий) — 141,74 млрд.руб.(+20,55 % г/г)

👉Операционные расходы (без учета обесценения) — 121,56 млрд.руб.(+19,7 % г/г)

👉Ebitda — 43,26 млрд.руб.(+21,59 % г/г)

👉Капитальные расходы — 62,20 млрд.руб. (в 4,54 раза больше г/г)

👉Чистая прибыль — 27,33 млрд.руб. (+38,17 % г/г)

Выручка в 1 квартале получилась рекордной за последние 12 лет, а рост на 20,55% обусловлен только ростом цен на электроэнергию (потому что выработка в 1 квартале снизилась на 2,8%) после индексации в декабре 2022г. (+9%) по всей стране, а также росту цен в январе на Дальнем Востоке почти на 50% (это скорее всего для сбытовых компаний) (тариф для населения не изменился!), благодаря тому, что правительство разрешило включить в тариф компенсацию убытков ТЭС от покупки угля в прошлые годы — это безусловно позитивная новость, хотя сама компания РусГидро говорит, что даже с учетом такого высокого повышения, дочерняя компания ДГК (которая работает на Дальнем Востоке и в 2022г.

( Читать дальше )

Обновление по моему портфелю, который в основном в кэше, но не только

- 31 мая 2023, 17:02

- |

Мы видим, что рубрика «портфель» имеет наибольший интерес среди наших читателей, поэтому спешу обновить данные — в этой записи расскажу о последних минимальных изменениях в своем портфеле.

( Читать дальше )

Weekly #44: дивидендное ралли подходит к концу. Что делать на распухшем рынке дальше?

- 31 мая 2023, 14:25

- |

Индекс Мосбиржи вырос с начала года на 23%.

Наши прошлые фавориты выросли более существенно:

📈Совкомфлот +104%

📈Сбер +94% с учетом дивиденда

📈НМТП +77%

📈Лукойл +37%

📈Юнипро +42%

📈Суб-Т1-5 +44%

Как ни странно, идеи, которые нам нравились, но были в рамках консенсуса, Новатэк, ИнтерРАО выросли на уровне индекса или с небольшим опережением его. Исключением стали:

👉Сбербанк который был в консенсусе, но это не помешало ему вырасти в 2,5 быстрее рынка.

👉Лукойл, который долго раскачивался наравне рынка и ускорился лишь в мае

( Читать дальше )

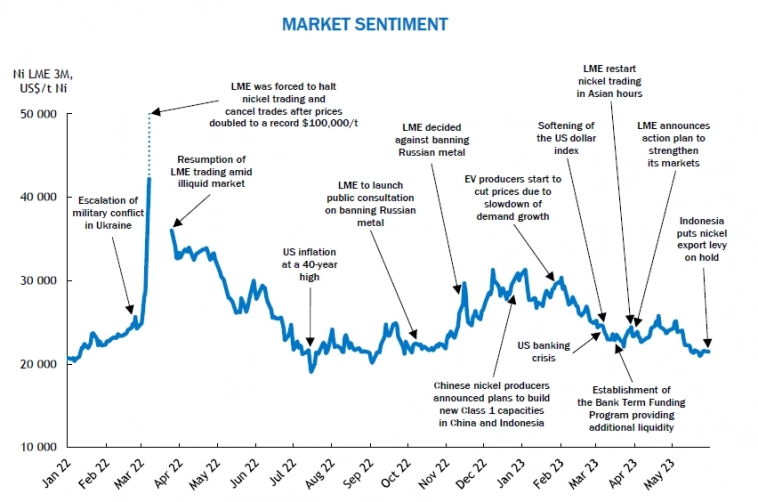

Роснефть: лучший отчет по операционной прибыли за всё время

- 31 мая 2023, 10:51

- |

Операционные показатели без сюрпризов — хотя Роснефть успешно заменила Exxon и вышла на полку по добыче нефти в Сахалин-1

В добыче газа хорошая прибавка (он вам не Газпром)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал