SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиционные идеи Фонд Global X Silver Miners ETF (update)

- 14 июля 2020, 12:27

- |

Биржевой фонд Global X Silver Miners ETF (SIL) инвестирует свои средства в компании, добывающие серебро по всему миру. В составе фонда находятся 27 ценные бумаги. Отметим, что фонд отслеживает динамику индекса Solactive Global Silver Miners Index.

В ближайшие годы на рынке серебра ожидается значительный рост спроса со стороны промышленного сектора. В частности, структурный переход в автомобилестроении на гибридные и электрические двигатели, которые являются более емкими с точки зрения использования серебра в процессе их производства, обеспечит стабильное увеличение спроса на данный металл. Помимо этого, рост потребления серебра ожидается в производстве фотоэлектрических элементов, которые активно используются в отрасли альтернативной электроэнергетики.

Кроме того, среди ключевых факторов, которые будут способствовать росту стоимости серебра в среднесрочной перспективе, следует отметить ультрамягкую денежно-кредитную политику (ДКП) ведущих центральных банков, направленную на поддержание экономик на пути выхода из текущего кризиса. В этом свете инвестиции в драгоценные металлы выглядят довольно привлекательными с точки зрения защиты средств от инфляционных факторов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

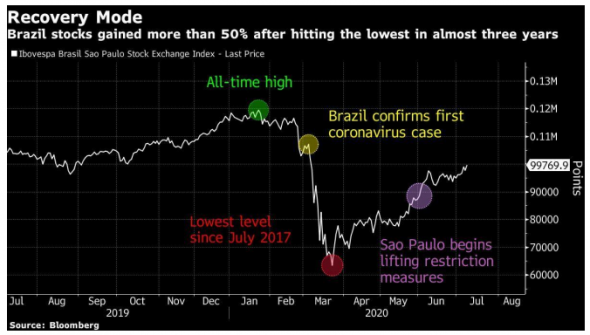

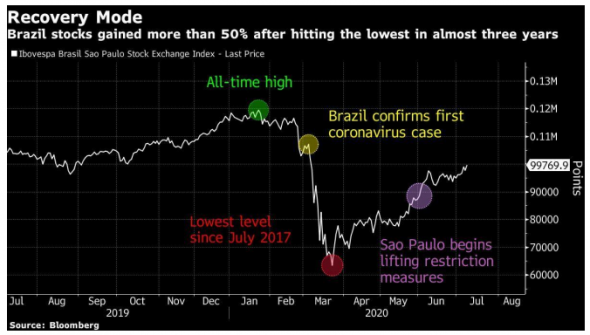

Мобиус ждет роста рынка акций Бразилии до исторического максимума к концу года

- 13 июля 2020, 15:41

- |

Бразильские акции показали весьма неплохой отскок в последние три месяца. При этом потенциал их роста еще далеко не исчерпан, полагают как минимум два ветерана фондового рынка, «съевшие собаку» на инвестициях в активы развивающихся стран.

Марк Мобиус и бывший директор BlackRock Уилл Ландерс находятся среди тех, кто верят в перспективы крупнейшего фондового рынка Латинской Америки, полагая, что сверхнизкие процентные ставки создают хорошую основу для быстрого восстановления бразильской экономики. Мобиус считает, что индекс Ibovespa к концу вполне может подняться до исторического максимума, установленного в январе, а Ландерс в свою очередь также не исключает такой возможности.

«Я с оптимизмом смотрю на Бразилию, – заявил Мобиус, который в 2018 г. основал инвесткомпанию Mobius Capital Partners после трех десятилетий работы в фонде Franklin Templeton Investments. – Компании, в которые мы инвестировали, показывают довольно быстрое улучшение показателей». По словам Мобиуса, его фирма сохраняет длинные позиции в акциях ряда бразильских розничных и интернет компаний, а также в некоторых бумагах технологического сектора.

( Читать дальше )

Марк Мобиус и бывший директор BlackRock Уилл Ландерс находятся среди тех, кто верят в перспективы крупнейшего фондового рынка Латинской Америки, полагая, что сверхнизкие процентные ставки создают хорошую основу для быстрого восстановления бразильской экономики. Мобиус считает, что индекс Ibovespa к концу вполне может подняться до исторического максимума, установленного в январе, а Ландерс в свою очередь также не исключает такой возможности.

«Я с оптимизмом смотрю на Бразилию, – заявил Мобиус, который в 2018 г. основал инвесткомпанию Mobius Capital Partners после трех десятилетий работы в фонде Franklin Templeton Investments. – Компании, в которые мы инвестировали, показывают довольно быстрое улучшение показателей». По словам Мобиуса, его фирма сохраняет длинные позиции в акциях ряда бразильских розничных и интернет компаний, а также в некоторых бумагах технологического сектора.

( Читать дальше )

Крупнейший пенсионный фонд мира зафиксировал рекордный убыток

- 07 июля 2020, 15:46

- |

Государственный пенсионный фонд Японии (GPIF), крупнейший в мире, зафиксировал рекордный убыток в 4-м квартале 2020 финансового года (январь-март) на фоне пандемии Covid-19, которая спровоцировала обвал глобальных финансовых рынков.

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

Объем сделок M&A в мире упал до минимума с 2012 г. из-за коронавируса

- 06 июля 2020, 17:21

- |

Объем сделок M&A в мире в первой половине 2020 г. рухнул на 50% по сравнению с аналогичным периодом прошлого года, до уровней, которые в последний раз наблюдались еще во времена европейского долгового кризиса, поскольку пандемия Covid-19 и меры по ее сдерживанию практически полностью остановили активность в данном сегменте.

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

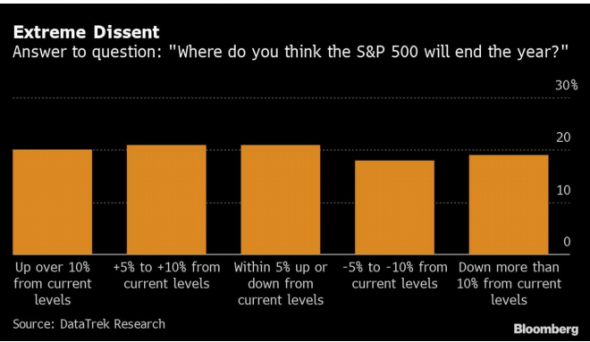

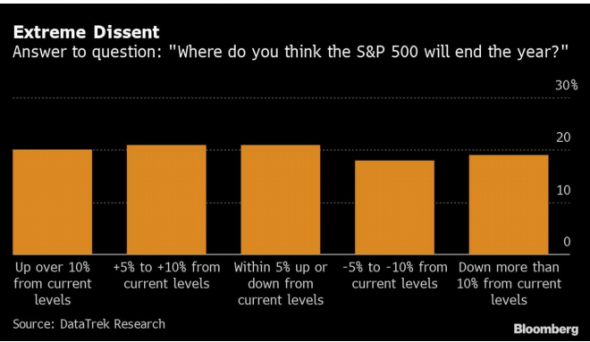

Эксперты сильно разошлись во мнении, куда пойдет рынок акций США

- 03 июля 2020, 15:27

- |

Будущее рынка акций США в настоящее время выглядит туманным как никогда – об этом свидетельствуют данные опроса, проведенного исследовательской фирмой DataTrek Research среди более 300 аналитиков и экспертов в период с 22 по 28 июня. Так, пятая часть респондентов ожидает, что индекс S&P 500 завершит текущий год более чем на 10% выше текущих уровней. При этом примерно такое же число опрошенных прогнозируют снижение главного американского фондового индикатора на 10% или более к концу года.

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

Кривая доходностей Японии становится более крутой, что тревожит инвесторов

- 30 июня 2020, 11:22

- |

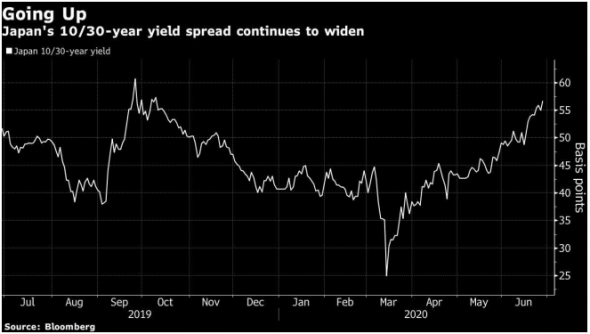

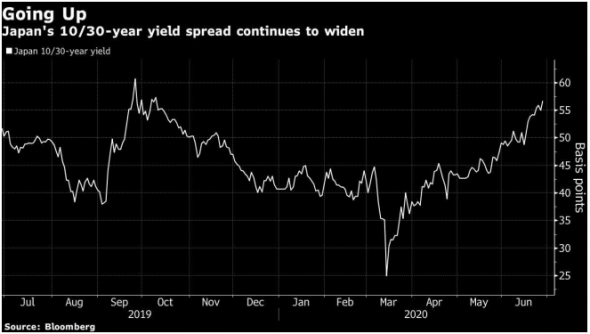

Кривая доходностей в Японии неуклонно продолжает становиться все более крутой, и встревоженные инвесторы с надеждой ждут действий центробанка, который во вторник должен представить планы по покупки бондов в рамках своей программы QE.

Столкнувшиеся с нарастающими убытками в своих портфелях инвесторы рассчитывают, что Банк Японии усилит покупки бондов на сверхдальнем конце кривой доходности. Тем временем спред доходностей 10- и 30-летних гособлигаций Японии расширился по итогам третьего месяца подряд – последний раз подобное по продолжительности «медвежье укручение» кривой наблюдалось в сентябре 2018 г.

Долговой рынок Японии оказался под давлением после того, как правительство страны анонсировало планы по размещению госбумаг на сумму 60 трлн. иен ($560 млрд.) в финансовом году, завершающемся в марте 2021 г., для финансирования мер по поддержке экономики. При этом усугубило ситуацию снижение центробанком страны объемов выкупаемых бумаг на сверхдальнем конце кривой доходностей.

( Читать дальше )

Столкнувшиеся с нарастающими убытками в своих портфелях инвесторы рассчитывают, что Банк Японии усилит покупки бондов на сверхдальнем конце кривой доходности. Тем временем спред доходностей 10- и 30-летних гособлигаций Японии расширился по итогам третьего месяца подряд – последний раз подобное по продолжительности «медвежье укручение» кривой наблюдалось в сентябре 2018 г.

Долговой рынок Японии оказался под давлением после того, как правительство страны анонсировало планы по размещению госбумаг на сумму 60 трлн. иен ($560 млрд.) в финансовом году, завершающемся в марте 2021 г., для финансирования мер по поддержке экономики. При этом усугубило ситуацию снижение центробанком страны объемов выкупаемых бумаг на сверхдальнем конце кривой доходностей.

( Читать дальше )

Если американские акции находятся в состоянии пузыря, то они не одиноки

- 25 июня 2020, 10:04

- |

Многие ведущие инвесторы выражают свое беспокойство по поводу сильного роста фондового рынка США в последние недели в условиях сохраняющейся неопределенности в отношении мировой экономики и угрозы второй волны пандемии Covid-19. Однако американские акции далеко не одиноки в этом.

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

( Читать дальше )

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

( Читать дальше )

Эксперты ждут дальнейшего снижения заявок по безработице в Штатах

- 19 июня 2020, 11:54

- |

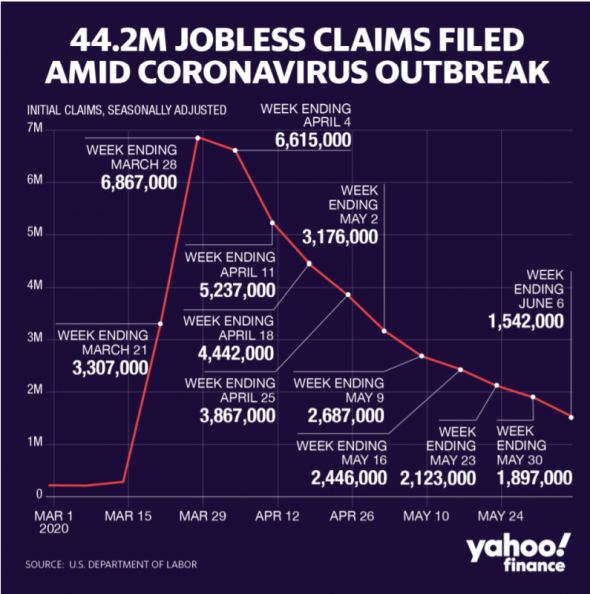

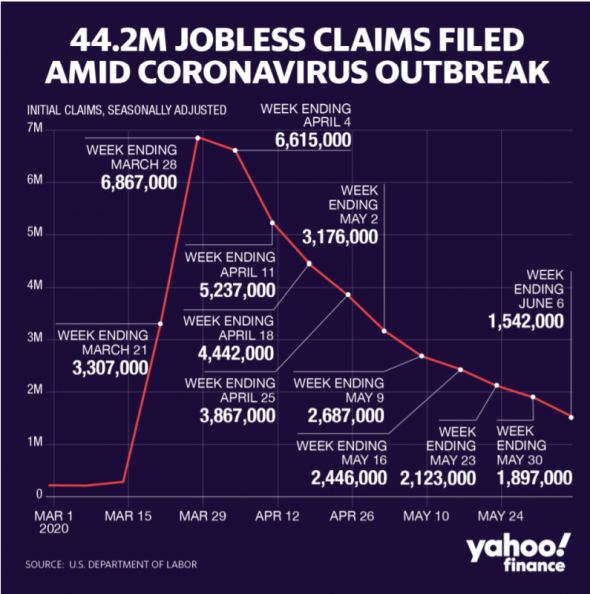

Выходившие в последние дни макроданные указали на более быстрое, чем предполагалось, восстановление американской экономики. И сегодняшний отчет Минтруда США по недельным заявкам на пособия по безработице должен пролить дополнительный свет на то, как же развивается ситуация на рынке труда страны на фоне постепенного снятия карантинных ограничений.

Согласно среднему прогнозу экономистов, 1.29 млн. американцев впервые обратились за пособием по безработице на неделе, завершившейся 13 июня. На предыдущей неделе число первичных заявок по безработице в Штатах составило 1.54 млн., причем снижение их количества наблюдается уже 10 недель подряд. В целом же за последние 3 месяца за пособием по безработице свыше были вынуждены обратиться 44 млн. граждан США.

Что же касается продолжающих получать пособие по безработице американцев (данные по ним выходят с недельным лагом), то их число, по оценкам экономистов, сократилось до 19.85 млн. на неделе, завершившейся 6 июня, с 20.93 млн. на предшествующей неделе.

( Читать дальше )

Согласно среднему прогнозу экономистов, 1.29 млн. американцев впервые обратились за пособием по безработице на неделе, завершившейся 13 июня. На предыдущей неделе число первичных заявок по безработице в Штатах составило 1.54 млн., причем снижение их количества наблюдается уже 10 недель подряд. В целом же за последние 3 месяца за пособием по безработице свыше были вынуждены обратиться 44 млн. граждан США.

Что же касается продолжающих получать пособие по безработице американцев (данные по ним выходят с недельным лагом), то их число, по оценкам экономистов, сократилось до 19.85 млн. на неделе, завершившейся 6 июня, с 20.93 млн. на предшествующей неделе.

( Читать дальше )

В Morgan Stanley рассчитывают на V-образное восстановление мировой экономики

- 17 июня 2020, 15:02

- |

Глобальная экономика вошла в новый цикл роста, и ВВП вернется к «докоронакризисному» уровню к 4-му кварталу нынешнего года, полагают экономисты Morgan Stanley.

«Мы еще больше уверены в нашем прогнозе V-образного восстановления с учетом недавних неожиданно позитивных макроданных и принимаемых стимулирующих мер», – написали эксперты банка во главе с Читаном Ахьей в недавнем обзоре.

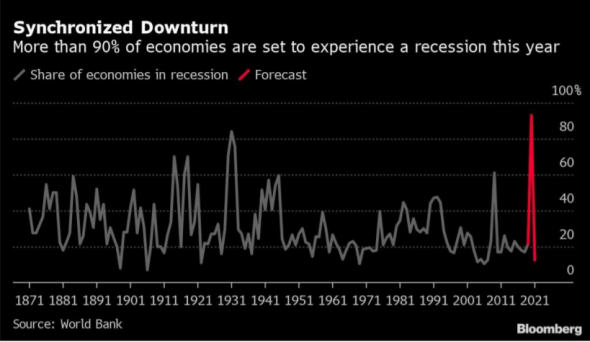

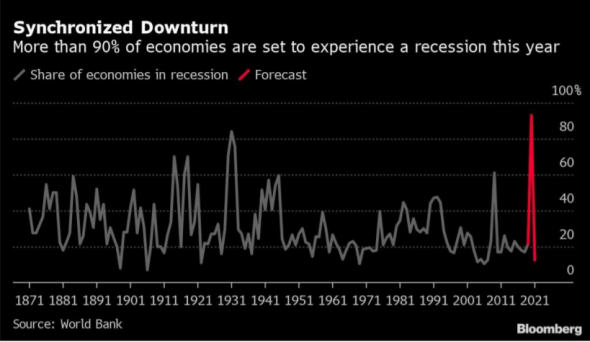

В Morgan Stanley ожидают «резкую, но краткосрочную» рецессию. По прогнозу экономистов, мировая экономика достигнет «дна» во 2-м квартале, когда падение ВВП составит 8.6% в годовом выражении. Однако уже к 1-му кварталу 2021 г. темпы глобального экономического роста восстановятся до 3%.

Экономисты Morgan Stanley приводят три аргумента в пользу того, что рецессия будет короткой. Прежде всего речь в данном случае не идет о внутренних потрясениях, спровоцированных какими-то существенными дисбалансами. Кроме того, процесс сокращения долгового бремени странами является более умеренным, в то время как решительные и масштабные меры поддержки экономики позволят ускорить ее восстановление.

( Читать дальше )

«Мы еще больше уверены в нашем прогнозе V-образного восстановления с учетом недавних неожиданно позитивных макроданных и принимаемых стимулирующих мер», – написали эксперты банка во главе с Читаном Ахьей в недавнем обзоре.

В Morgan Stanley ожидают «резкую, но краткосрочную» рецессию. По прогнозу экономистов, мировая экономика достигнет «дна» во 2-м квартале, когда падение ВВП составит 8.6% в годовом выражении. Однако уже к 1-му кварталу 2021 г. темпы глобального экономического роста восстановятся до 3%.

Экономисты Morgan Stanley приводят три аргумента в пользу того, что рецессия будет короткой. Прежде всего речь в данном случае не идет о внутренних потрясениях, спровоцированных какими-то существенными дисбалансами. Кроме того, процесс сокращения долгового бремени странами является более умеренным, в то время как решительные и масштабные меры поддержки экономики позволят ускорить ее восстановление.

( Читать дальше )

Японские акции никогда не были такими дешевыми по отношению к американским

- 08 июня 2020, 13:45

- |

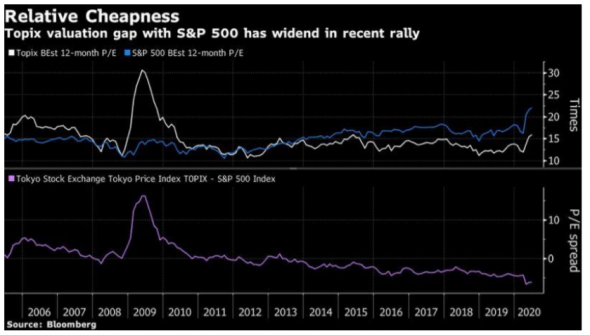

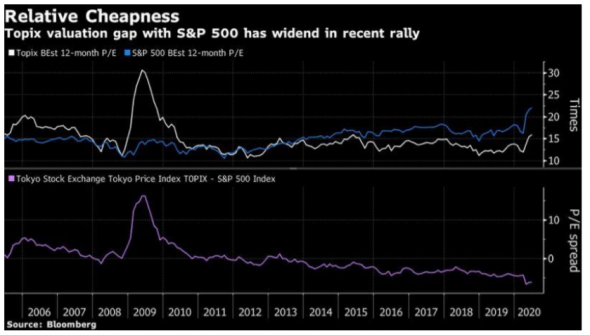

По оценочным коэффициентам японские акции уже довольно долгое время выглядят заметно дешевле американских. Однако в результате отскока на мировых рынках после распродажи, спровоцированной вспышкой коронавируса Covid-19, этот разрыв в оценочных мультипликаторах вырос до рекорда.

Японский индекс Topix благодаря ралли последних недель недавно вошел в «бычий» тренд, при этом его прогнозный коэффициент P/E на предстоящие 12 месяцев поднялся до 16х, максимума с 2013 г. Между тем аналогичный показатель американского индекса S&P 500 рос быстрее и достиг 22х. Это привело к тому, что разница в мультипликаторах Forward P/E для рынков акций.

«В Штатах в последнее время мы видим сильное увеличение оценочных мультипликаторов рынка акций. В Японии это также происходит, но заметно медленнее, – отметил Николас Смит, стратег в CLSA Ltd., в недавней записке клиентам. – Дело в том, что оценки акций Японии во многом определяются покупками со стороны зарубежных инвесторов, а иностранцы пока не очень-то жалуют японские активы».

( Читать дальше )

Японский индекс Topix благодаря ралли последних недель недавно вошел в «бычий» тренд, при этом его прогнозный коэффициент P/E на предстоящие 12 месяцев поднялся до 16х, максимума с 2013 г. Между тем аналогичный показатель американского индекса S&P 500 рос быстрее и достиг 22х. Это привело к тому, что разница в мультипликаторах Forward P/E для рынков акций.

«В Штатах в последнее время мы видим сильное увеличение оценочных мультипликаторов рынка акций. В Японии это также происходит, но заметно медленнее, – отметил Николас Смит, стратег в CLSA Ltd., в недавней записке клиентам. – Дело в том, что оценки акций Японии во многом определяются покупками со стороны зарубежных инвесторов, а иностранцы пока не очень-то жалуют японские активы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал