SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ВТБ - видим 20-процентный потенциал повышения годового прогноза

- 31 августа 2017, 15:01

- |

Результаты за июль 2017 г. по МСФО: ROAE сохранился на уровне 1 п/г

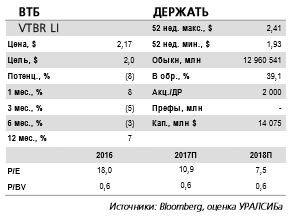

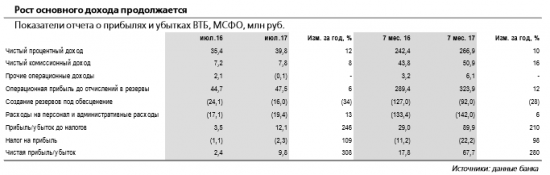

Маржа выросла до 4,2%. Вчера ВТБ представил отчетность за июль и 7 мес. 2017 г. по МСФО. ROAE остался на уровне 1 п/г, составив 8%. Чистая процентная маржа увеличилась до 4,2% с 4,1% за первый и второй кварталы, а месячный размер чистых комиссий, насколько можно судить из публикуемых данных, вырос до рекордных в нынешнем году 7,8 млрд руб. (плюс 8% год к году). По итогам 7 мес. чистые комиссии прибавили 16% год к году, что близко к годовому прогнозу менеджмента, равному 17%. Рост расходов год к году составил порядка 14% в июле и всего 6% по итогам 7 мес., отношение Расходы/доходы за 7 мес. выросло до 43,8%, это в пределах годового прогноза ниже 45%.

Розничный портфель растет в рамках годового прогноза, корпоративный пока в минусе с начала года. Корпоративные кредиты прибавили 0,5% за месяц в номинальном выражении, но все еще находятся в минусе на 1,1% с начала года (хуже сектора, который в номинальном выражении практически вышел в ноль). Розничный кредитный портфель вырос на 1,5% за месяц и на 8,3% с начала года (против 4,9% у сектора в целом). Таким образом, в корпоративном сегменте прогноз менеджмента, предусматривающий 6-процентный рост по итогам года, может оказаться слишком оптимистичным (в зависимости от динамики в последующие месяцы), тогда как прогноз по росту розницы более чем на 10% выглядит выполнимым. Доля просрочки увеличилась на 10 б.п. за месяц до 6,4%. Стоимость риска также выросла до 1,8% с 1,3% во 2 кв. 2017 г.

Маржа выросла до 4,2%. Вчера ВТБ представил отчетность за июль и 7 мес. 2017 г. по МСФО. ROAE остался на уровне 1 п/г, составив 8%. Чистая процентная маржа увеличилась до 4,2% с 4,1% за первый и второй кварталы, а месячный размер чистых комиссий, насколько можно судить из публикуемых данных, вырос до рекордных в нынешнем году 7,8 млрд руб. (плюс 8% год к году). По итогам 7 мес. чистые комиссии прибавили 16% год к году, что близко к годовому прогнозу менеджмента, равному 17%. Рост расходов год к году составил порядка 14% в июле и всего 6% по итогам 7 мес., отношение Расходы/доходы за 7 мес. выросло до 43,8%, это в пределах годового прогноза ниже 45%.

Розничный портфель растет в рамках годового прогноза, корпоративный пока в минусе с начала года. Корпоративные кредиты прибавили 0,5% за месяц в номинальном выражении, но все еще находятся в минусе на 1,1% с начала года (хуже сектора, который в номинальном выражении практически вышел в ноль). Розничный кредитный портфель вырос на 1,5% за месяц и на 8,3% с начала года (против 4,9% у сектора в целом). Таким образом, в корпоративном сегменте прогноз менеджмента, предусматривающий 6-процентный рост по итогам года, может оказаться слишком оптимистичным (в зависимости от динамики в последующие месяцы), тогда как прогноз по росту розницы более чем на 10% выглядит выполнимым. Доля просрочки увеличилась на 10 б.п. за месяц до 6,4%. Стоимость риска также выросла до 1,8% с 1,3% во 2 кв. 2017 г.

Мы видим 20-процентный потенциал повышения нашего годового прогноза. За 7 мес. Группа ВТБ заработала 68 млрд руб. чистой прибыли, то есть почти 70% от годового прогноза менеджмента, составляющего 100 млрд руб. Учитывая эту динамику, мы видим потенциал повышения нашего прогноза, равного 88 млрд руб., примерно на 20%. Некоторая неопределенность связана со стоимостью доли группы в Открытие Холдинге (9,9%). Так, последствием санации Банка ФК Открытие, осуществляемой Центральным банком, может быть переоценка акций Холдинга вниз. ВТБ не раскрывает текущую оценку пакета и его классификацию, и потенциальный масштаб переоценки на данный момент не ясен (как не ясно и то, затронет ли переоценка отчет о прибылях и убытках). На текущих ценовых уровнях мы сохраняем рекомендацию ДЕРЖАТЬ бумаги ВТБ.Уралсиб

4

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

«Почему одни угадывают, а другие зарабатывают»: главное из разговора с Сэмом Шариповым

У нас в гостях на Трейдер ТВ побывал Сэм Шарипов, управляющий хедж-фондом, опционный трейдер с более чем 20-летним опытом на рынке и более 10 лет...

10:15

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания