SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Банк Санкт-Петербург - целевая цена 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию покупать (с продавать)

- 24 марта 2017, 17:47

- |

Сильные результаты за 4К16 – рост качества активов, повышаем до ПОКУПАТЬ

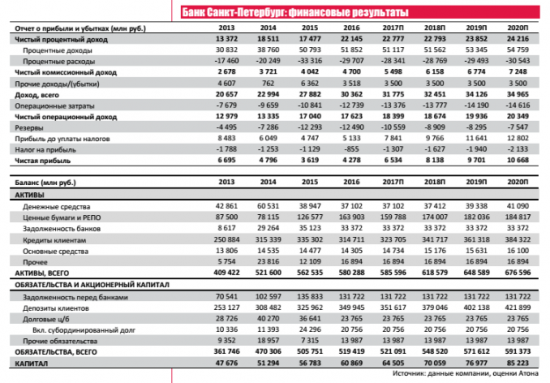

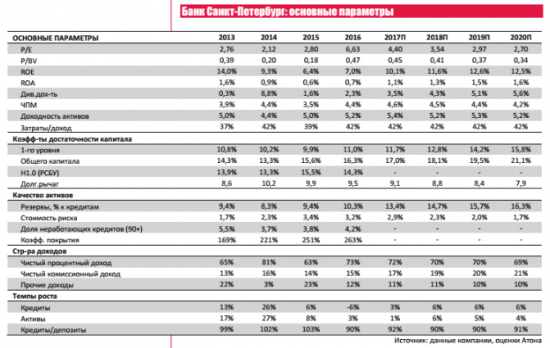

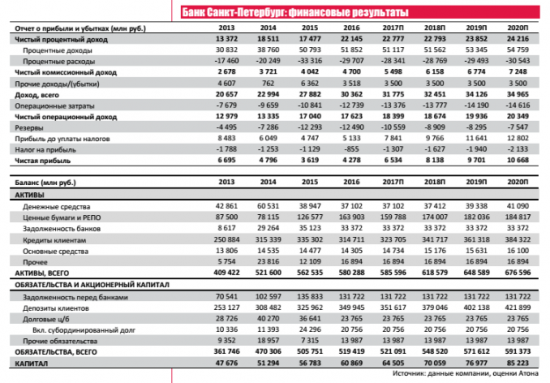

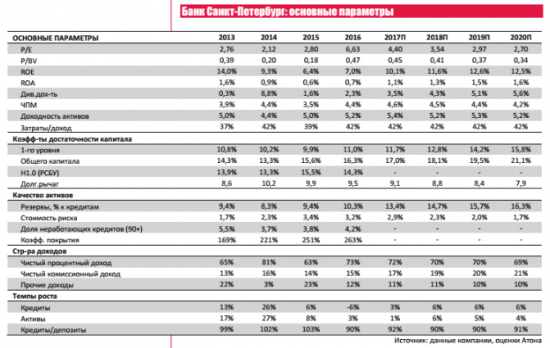

Результаты за 4К16 по МСФО: позитивные, ЧПМ по-прежнему растет. Чистая прибыль в 4К16 выросла на 34% г/г до 1,25 млрд руб. (на 20% выше консенсус-прогноза Интерфакс), аннуализированный показатель RoE составил 8,2%. Основными причинами хороших финансовых показателей стали более низкие отчисления в резервы и налоги. Чистый процентный доход увеличился на 18% г/г до 6,1 млрд руб. (чуть выше консенсус- прогноза), а чистая процентная маржа (ЧПМ) составила 4,5%, демонстрируя продолжение роста (4,3% за 3К16). Чистый комиссионный доход вырос на 7% г/г до 1,2 млрд руб., чистая выручка от торговых операций составила 0,7 млрд руб. оба показателя соответствуют ожиданиям. Отчисления банка в резервы составили 3,1 млрд руб., стоимость риска 3,5% (снижение на 10 бп кв/кв), что является позитивной тенденцией. Чистая прибыль за 2016 выросла на 18% до 4,3 млрд руб. (RoE 7,3%), а чистый процентный доход увеличился на 27% до 22,2 млрд руб., что предполагает ЧПМ 4,1% (3,5% за 2015). Совокупный кредитный портфель сократился на 6% г/г до 315 млрд руб. на фоне укрепления рубля. Коэффициенты достаточности капитала 1-го уровня и общего капитала остались на уровнях 11% и 16,25% соответственно, а Н1.0 на уровне 14,3%, что не предполагает потребности в дополнительном капитале.

Прогноз на 2017. Менеджмент прогнозирует, что рост общего кредитного портфеля составит 5%, а стоимость риска менее 3% (мы применяем показатель 2,9%). Затраты, как ожидается, вырастут на 5% г/г, что представляется умеренным ростом по сравнению с увеличением на 18% в 2016, а соотношение затраты/доход останется на уровне 41%, который выглядит достаточно высоким по сравнению с банками-аналогами. ЧПМ удержится на солидном уровне 4%+, но, как ожидается, снизится в ближайшие годы на фоне падения процентных ставок. Банк прогнозирует, что RoE в 2017 составит 10% (против 7,0% в 2016) этот показатель будет благоприятно воспринят инвесторами, если банк его достигнет.

Качество активов, наконец, начало улучшаться. Доля просроченных кредитов банка снизилась на 150 бп кв/кв до 6% к концу 2016, а доля неработающих кредитов (более 90 дней) упала до 4,3% с 5,3% за 9M16.Это наиболее вдохновляющий аспект финансовой динамики банка после шести кварталов (1,5 лет) подряд ухудшения качества активов. На телеконференции менеджмент подтвердил, что они считают этот тренд уже закрепившимся, что видно по другим банкам. Мы полагаем, что это приведет к снижению стоимости риска и отчислению в резервы. В то время как Сбербанк и ВТБ прогнозируют стоимость риска уже ниже 2% в 2017, у Банка Санкт-Петербург этот показатель останется на уровне около 3%. При этом, коэффициент покрытия у Банка Санкт-Петербург, по нашим оценкам, является высоким 2.2x.

Сильные результаты Банка Санкт-Петербург за 4К16 по МСФО, опубликованные на этой неделе, и вдохновляющий прогноз руководства на 2017 год побудили нас повысить нашу целевую цену до 80,5 руб. за акцию и повысить рекомендацию до ПОКУПАТЬ (с Продавать). Это может показаться достаточно радикальной переменой в нашей инвестиционной оценке, но у нас есть на это три веские причины. Во-первых, опубликованные результаты демонстрируют позитивные тренды в качестве банковских активов – доля просроченных кредитов снизилась на 150 бп кв/кв до 4,5% впервые за 18 месяцев. Учитывая, что Банк Санкт-Петербург отстал от других банков в плане улучшения качества активов, мы считаем, что в этом году он нагонит отставание, что приведет к снижению стоимости риска и росту RoE выше 10%. Во-вторых, котировки компании упали на 15% с момента, когда мы снизили рекомендацию до Продавать. Наша новая целевая цена предполагает потенциал роста 25%. И наконец, акции компании в настоящий момент торгуются с мультипликатором P/E 2017П равным 4.4x и P/BV 2017П равным 0.45x (оценка Атона это самые низкие мультипликаторы в финансовом секторе.

Результаты за 4К16 по МСФО: позитивные, ЧПМ по-прежнему растет. Чистая прибыль в 4К16 выросла на 34% г/г до 1,25 млрд руб. (на 20% выше консенсус-прогноза Интерфакс), аннуализированный показатель RoE составил 8,2%. Основными причинами хороших финансовых показателей стали более низкие отчисления в резервы и налоги. Чистый процентный доход увеличился на 18% г/г до 6,1 млрд руб. (чуть выше консенсус- прогноза), а чистая процентная маржа (ЧПМ) составила 4,5%, демонстрируя продолжение роста (4,3% за 3К16). Чистый комиссионный доход вырос на 7% г/г до 1,2 млрд руб., чистая выручка от торговых операций составила 0,7 млрд руб. оба показателя соответствуют ожиданиям. Отчисления банка в резервы составили 3,1 млрд руб., стоимость риска 3,5% (снижение на 10 бп кв/кв), что является позитивной тенденцией. Чистая прибыль за 2016 выросла на 18% до 4,3 млрд руб. (RoE 7,3%), а чистый процентный доход увеличился на 27% до 22,2 млрд руб., что предполагает ЧПМ 4,1% (3,5% за 2015). Совокупный кредитный портфель сократился на 6% г/г до 315 млрд руб. на фоне укрепления рубля. Коэффициенты достаточности капитала 1-го уровня и общего капитала остались на уровнях 11% и 16,25% соответственно, а Н1.0 на уровне 14,3%, что не предполагает потребности в дополнительном капитале.

Прогноз на 2017. Менеджмент прогнозирует, что рост общего кредитного портфеля составит 5%, а стоимость риска менее 3% (мы применяем показатель 2,9%). Затраты, как ожидается, вырастут на 5% г/г, что представляется умеренным ростом по сравнению с увеличением на 18% в 2016, а соотношение затраты/доход останется на уровне 41%, который выглядит достаточно высоким по сравнению с банками-аналогами. ЧПМ удержится на солидном уровне 4%+, но, как ожидается, снизится в ближайшие годы на фоне падения процентных ставок. Банк прогнозирует, что RoE в 2017 составит 10% (против 7,0% в 2016) этот показатель будет благоприятно воспринят инвесторами, если банк его достигнет.

Качество активов, наконец, начало улучшаться. Доля просроченных кредитов банка снизилась на 150 бп кв/кв до 6% к концу 2016, а доля неработающих кредитов (более 90 дней) упала до 4,3% с 5,3% за 9M16.Это наиболее вдохновляющий аспект финансовой динамики банка после шести кварталов (1,5 лет) подряд ухудшения качества активов. На телеконференции менеджмент подтвердил, что они считают этот тренд уже закрепившимся, что видно по другим банкам. Мы полагаем, что это приведет к снижению стоимости риска и отчислению в резервы. В то время как Сбербанк и ВТБ прогнозируют стоимость риска уже ниже 2% в 2017, у Банка Санкт-Петербург этот показатель останется на уровне около 3%. При этом, коэффициент покрытия у Банка Санкт-Петербург, по нашим оценкам, является высоким 2.2x.

Оценка. Акции компании торгуются с коэффициентом P/E 2017П равным 4.4x и P/BV 2017П равным 0.45x (оценки Атона при RoE 2017П 10,1%). Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию ПОКУПАТЬ. Основные причины пересмотра нашей оценки – более низкие, чем ожидалось, показатели стоимости риска и резервов, а также рост чистой прибыли и RoE. Ближайшие катализаторы: День аналитика, который банк Санкт-Петербург проведет 13 апреля, и результаты за 1К17 по МСФО, которые, как мы ожидаем, продемонстрируют дальнейшее улучшение.АТОН

7

Читайте на SMART-LAB:

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства...

22:56

Выработка электроэнергии в РФ в январе 2026г. по Росстату и хороший рост потребления энергии в феврале 2026г.

Росстат представил данные по выработке электроэнергии в РФ в январе 2026г.:

👉выработка электроэнергии в РФ — 118,77 млрд кВт*ч. (+4,39%...

14:02

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания