SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сбербанк - видим потенциал повышения прогноза по чистой прибыли

- 16 ноября 2017, 12:01

- |

Результаты за 3 кв. 2017 г. по МСФО: рентабельность превзошла ожидания

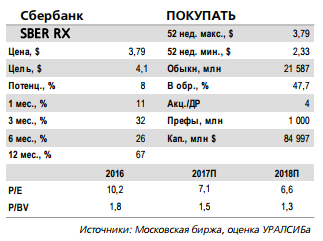

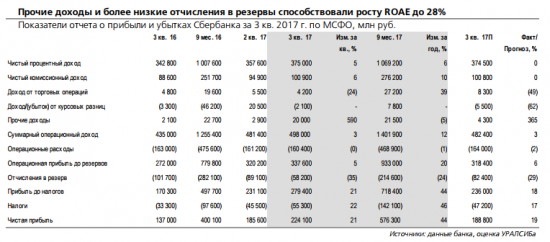

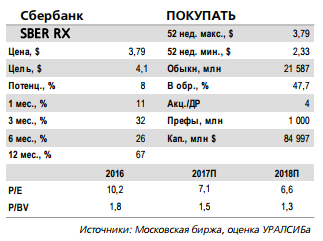

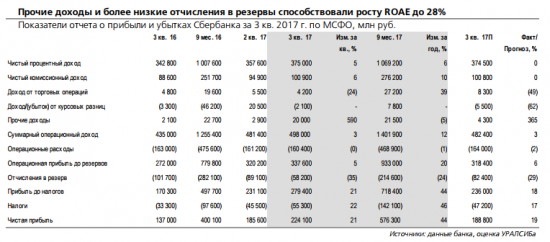

Стоимость риска на локальных минимумах. Сбербанк вчера опубликовал финансовую отчетность за 3 кв. 2017 г. по МСФО. Чистая прибыль превзошла наши и консенсусные ожидания на 19% и 16% соответственно. ROAE составил 28% (последний раз близкое к этому значение банк показал в 1 кв. 2012 г.) против ожидавшихся 24%. ЧПМ оказалась на уровне наших ожиданий (6,3%, как и кварталом ранее), а чистый комиссионный доход вырос на 14% относительно 3 кв. 2016 г., что также в рамках оценок. Превзойти прогнозы по прибыли банку помогли, во-первых, высокий неосновной доход, а во-вторых, достаточно низкие отчисления в резервы – стоимость риска составила всего 1,2%, тогда как мы ожидали 1,7%, а рынок – 1,5%. По словам менеджмента, с поправкой на резервы по Agrokor и на ослабление рубля текущая стоимость риска находится примерно на уровне предыдущих кварталов (1,5% в 1 кв. и 1,9% во 2 кв.).

Повышен прогноз по розничному кредитованию и марже. Руководство по итогам 9 мес. улучшило прогноз по рентабельности банка в 2017 г. и теперь видит ROAE «выше 20%» против «около 20%» ранее. В сторону повышения также пересмотрена отраслевая оценка роста розничных кредитов на текущий год – с 5–7% до 10–12%, и Сбербанк, по мнению менеджмента, опередит сектор. Более быстрый рост розницы, в свою очередь, поддерживает маржу, и прогноз для ЧПМ был повышен до «немного лучше год к году» против «стабильного уровня» ранее. С другой стороны, оценка роста розничных и корпоративных депозитов была снижена до 5–7% с 6–8% и 7–9% соответственно. Впрочем, руководство указало, что номинальное снижение вкладов в августе–октябре компенсируется валютной переоценкой и размещением рублевых бондов, часть которых купили розничные инвесторы. Банк перешел на публикацию достаточности капитала по Базелю III, и для капитала первого уровня показатель составил 11% против таргетируемого минимума в 10,5%. По итогам года банк, согласно расчетам менеджмента, имеет шанс превысить этот минимум, но прогноз учитывает возможность ослабления рубля.

Стоимость риска на локальных минимумах. Сбербанк вчера опубликовал финансовую отчетность за 3 кв. 2017 г. по МСФО. Чистая прибыль превзошла наши и консенсусные ожидания на 19% и 16% соответственно. ROAE составил 28% (последний раз близкое к этому значение банк показал в 1 кв. 2012 г.) против ожидавшихся 24%. ЧПМ оказалась на уровне наших ожиданий (6,3%, как и кварталом ранее), а чистый комиссионный доход вырос на 14% относительно 3 кв. 2016 г., что также в рамках оценок. Превзойти прогнозы по прибыли банку помогли, во-первых, высокий неосновной доход, а во-вторых, достаточно низкие отчисления в резервы – стоимость риска составила всего 1,2%, тогда как мы ожидали 1,7%, а рынок – 1,5%. По словам менеджмента, с поправкой на резервы по Agrokor и на ослабление рубля текущая стоимость риска находится примерно на уровне предыдущих кварталов (1,5% в 1 кв. и 1,9% во 2 кв.).

Повышен прогноз по розничному кредитованию и марже. Руководство по итогам 9 мес. улучшило прогноз по рентабельности банка в 2017 г. и теперь видит ROAE «выше 20%» против «около 20%» ранее. В сторону повышения также пересмотрена отраслевая оценка роста розничных кредитов на текущий год – с 5–7% до 10–12%, и Сбербанк, по мнению менеджмента, опередит сектор. Более быстрый рост розницы, в свою очередь, поддерживает маржу, и прогноз для ЧПМ был повышен до «немного лучше год к году» против «стабильного уровня» ранее. С другой стороны, оценка роста розничных и корпоративных депозитов была снижена до 5–7% с 6–8% и 7–9% соответственно. Впрочем, руководство указало, что номинальное снижение вкладов в августе–октябре компенсируется валютной переоценкой и размещением рублевых бондов, часть которых купили розничные инвесторы. Банк перешел на публикацию достаточности капитала по Базелю III, и для капитала первого уровня показатель составил 11% против таргетируемого минимума в 10,5%. По итогам года банк, согласно расчетам менеджмента, имеет шанс превысить этот минимум, но прогноз учитывает возможность ослабления рубля.

Видим потенциал повышения нашего прогноза по чистой прибыли. Руководство пока не представило прогнозов на 2018 г., оставив их, как и комментарии по новой стратегии и дивидендам, для декабрьской встречи с инвесторами. Однако был дан общий комментарий, что маржа сейчас находится на пике и должна начать снижаться, но темпы снижения могут быть достаточно медленными, так как структура активов и пассивов позволяет банку выигрывать от снижения рублевых ставок (примерно 30 млрд руб. выгоды от параллельного снижения на 100 б.п.) и от роста долларовых. Банк также ожидает окончательного разрешения ЦБ на переход к IRB-подходу в расчете достаточности капитала и может начать расчеты по новому методу с 1 или 2 кв. 2018 г. В частности, это позволит снизить рисковые веса высококачественных ипотечных кредитов. Мы видим потенциал повышения нашего годового прогноза по чистой прибыли в 2017–2019 гг. на 5–10% и сохраняем рекомендацию ПОКУПАТЬ для бумаг Сбербанка. Следующим фактором поддержки для котировок может стать презентация новой стратегии в декабре.Уралсиб

5

1 комментарий

+2

Классика-на хорошем фоне слили, 215 руб будет, строят расширяющий треугольник с выходом вниз на 190

- 16 ноября 2017, 12:13

Читайте на SMART-LAB:

🔔 День инвестора ДОМ.РФ – уже завтра!

Уже завтра, 18 февраля , подведём финансовые итоги 2025 года и поделимся планами на будущее.

Будем вести трансляцию в VK , Rutube и на...

13:08

За первые полтора месяца года передали покупателям более 2700 ключей

Друзья, привет! Пока наши котировки волатильны на информационном шуме, операционно Группа продолжает достигать поставленные цели — за первые...

11:54

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания