Лучшие посты в блогах инвесторов и трейдеров

Немного статистики по брокерским счетам физлиц (заметки для собственного запоминания)

- 02 января 2026, 23:40

- |

По последней стате по РФ:

👉на брокерских счетах всего 27,7 трлн

👉из них у физиков 11,8 трлн (43%)

👉17,2 трлн в Московском регионе =62%

👉2,9 трлн — Питер и Ленобласть =17%

Дальше в порядке убывания богатства инвесторов:

👉0,44 трлн — Татары

👉0,42 трлн — Новосиб

👉0,41 трлн — Тюмень

👉0,41 трлн — Краснодар

👉0,34 трлн — Екатеринбург

👉0,25 трлн — Самара

Меня лично удивляет только высокая доля Новосиба, пожалуй.

Краснодар может быть за счет Галицкого? Интересно, какая доля его богатства на брокерских счетах?

Екатеринбург думал, побогаче должен быть в общем зачете...

Еще немного статы:

👉физики держат 4,7 трлн в ру-бондах, из них всего 1,25 трлн в ОФЗ

👉физики держат 3,3 трлн из этих бондов в ААА

👉физики держат лишь 59% в рублевых бондах и аж 31% в долларовых, всего 6% в юаневых

- комментировать

- 9.9К | ★7

- Комментарии ( 74 )

Шел восемнадцатый год торговли...

- 28 декабря 2025, 07:08

- |

Просто добавлю строку вот к этому посту Шел семнадцатый год торговли... Цифра доходности от брокера отличается, так как пересчитывал сам.

Краткие итоги моей торговли за 18 лет (полная доходность портфеля, здесь налоговый вычет не учитываю, чисто торговля+выведенные дивы, купоны):

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

01.01.2020-31.12.2020 + 35,02%

01.01.2021-31.12.2021 + 21,95%

01.01.2022-31.12.2022 + 17,65%

01.01.2023-31.12.2023 + 108,84%

01.01.2024-31.12.2024 + 17,89%

01.01.2025-28.12.2025 + 71,43%

Как обычно, звезд с неба не хватаю, мой марафон продолжается, торгую как ум

( Читать дальше )

Идите лесом те , кто ставит нам в пример Китай.

- 27 декабря 2025, 16:46

- |

Про Китай интересно читать от самих китайцев.

Китайский социолог Ван Оу из Центрально-китайского педагогического университета рассказывает (https://www.eastisread.com/p/wang-ou-migrant-workers-after-the), как дети определяют жизнь внутренних мигрантов.

Внутренние мигранты – это сельские жители, прибывшие в большие города, но которым не дали городской прописки (что-то похожее было в советское время в отношении «лимитчиков»). По сути, они живут как иностранцы в чужой стране, или как люди второго сорта.

Таких внутренних мигрантов в Китае сейчас более 300 млн человек.

Стена между ними и официальными городскими жителям проходит как раз через детей.

Чтобы ребёнок мигрантов попал в школу, его родители должны обладать таким социальным рейтингом:

«Возьмем, к примеру, Куньшань, провинция Цзянсу, один из городов, где я проводил полевые исследования. В этом городе используется тщательно выверенная балльная система для включения или исключения трудовых мигрантов из системы государственного образования.

( Читать дальше )

РЭСК. Надбавки на 26г. установлены. Изменение целевой цены

- 14 января 2026, 11:37

- |

Главное управление “Региональная энергетическая комиссия” Рязанской области опубликовала постановление №329 от 24.12.2025г. об установлении сбытовой надбавки гарантирующего поставщик электрической энергии для ПАО “Рязанская энергетическая сбытовая компания” на 2026г.

Сначала напомню надбавки на 25г.:

Теперь на 26г.:

Вот так выглядит изменение надбавок по полугодиям:

Напоминаю, что в 2026г. сбытовая надбавка (как и сетевые тарифы на передачу) на 2 полугодие считается не как всегда, потому что обычно устанавливается с 01 июля, а в 26г. только с 01 октября — поэтому в таблице выше я беру среднюю сбытовую надбавку на 2 полугодие.

За год изменение надбавок (среднее) следующее:

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 8 )

В такой день как сегодня, моя стратегия на рынке акций простая

- 22 декабря 2025, 19:17

- |

В такой день стратегия простая:

сидишь весь в говне, морально обосранный, и помалкиваешь, стараясь не привлекать к себе внимание😁

На рынке risk off🔥Акции и инвестиции

- 22 декабря 2025, 18:58

- |

📉USDRUB -2.1% Похоже заседание ЦБ охладило пыл инвесторов. ДКП остаётся жёсткой, а валюта будет под давлением. ЦБ установил официальный курс доллара на уровне 79,3146 рубля🧐

📉IMOEX -1% Рынок продолжает находится по давлением, мечты о быстром снижении ставки испарились. Урегулирование конфликта пока тоже застопорилось. У Москвы есть вопросы к Вашингтону, в том числе по теме урегулирования украинского кризиса, успех российско-американского диалога не предопределен, заявил в понедельник замглавы МИД РФ Сергей Рябков😔

📈ЮГК +13.5% В лидерах роста без явных новостей. Участники рынка ждут хорошую оферту🤷♂️

📉Каршеринг -4.3% Очередная жертва «эффекта Монополии». Сегодня все облигационные выпуски эмитента показывают серьёзное снижение😔

📉Глоракс -4.3% Не так давно акции существенно выросли без явных новостей, а теперь без новостей снижаются. Похоже на памп и дамп🤷♂️

📉Промомед -0.7% Правительство разрешило Промомеду выпускать в России аналоги «Оземпика» до конца 2026-го без согласия зарубежного правообладателя👍

📉ДОМ.РФ -0.5% ПАО «ДОМ.РФ» за 11 месяцев увеличил чистую прибыль по МСФО на 21% в годовом выражении, до 78,5 млрд рублей, рентабельность капитала составила 21%👍

📈ГМКНорникель +0.6% растёт вместе с ценами на цветные металлы💪

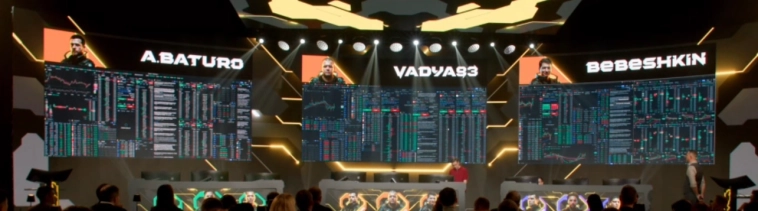

Как люди в прямом эфире сливают деньги на акциях

- 19 декабря 2025, 16:03

- |

В шоу приняли участие 3 команды по 3 человека. Им давали 2 часа на то, чтобы они могли слить депозит. Но почти ни у кого это не получилось и парни там что-то заработали. У каждого на счету был 1 млн рублей (причём личных денег, а не «соревновательных» от организатора)

Предварительная фантазия организаторов была в виде зрелищности. будто бы какие-то совместные операции, атаки, ранения. Но реальность разбила это в пыль. оказалось, что торговля — это довольно скучно и бОльшую часть времени спекулянты просто сидят, смотрят, ждут.

Дополнительное предположение организаторов базировалась на идее высокой волатильности после обнародования размера ключевой ставки, что должно было всколыхнуть рынок. И перед объявлением ключевой ставки всё было более-менее ровненько. Команда «Линейка» вообще была в позиции ожидания (ждунов)

( Читать дальше )

Итоги инвестиционного портфеля

- 11 января 2026, 22:38

- |

В общем, напоминаю, что это экспериментальный портфель, который должен показать состоятельность идеи о возможном накоплении себе «пенсии», не надеясь на что-либо или кого-либо ещё. Или доказать провал.

Напоминаю о принципах эксперимента:

1) счёт пополняется еженедельно на одинаковую сумму с ежегодной поправкой на инфляцию (+5% /год). На сегодня пополнения равны 7077/неделю)

2) приобретаются исключительно акции

3) наименование акций (компаний) выбираются исключительно голосованием

4) купленные акции не продаются (без ребалансировок)

5) дивиденды реинвестируются

Важно: данный эксперимент так же учитывает минимальную трату времени на эти действия. Т.е. максимально приблизиться к возможностям обычных людей.

Вот так вот незаметно за 3 года и 3 месяца накопилось на «студию» в 9 квадратов почти у метро в Санкт-Петербурге:

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 33 )

Иран как наглядное предупреждение. И неожиданный плюс для ЦБ РФ

- 08 января 2026, 20:48

- |

Обвал риала, инфляция под 40%, обесценивание сбережений — и в какой-то момент социальное напряжение перестаёт быть фоном. Экономические проблемы быстро превращаются в политические для действующей власти. Дальше — протесты, силовики, угрозы внешнего вмешательства и разговоры о «планах эвакуации».

Есть определённые сходства с вводными данными Ирана и России.

Вот только у нас НЕТ инфляции под 40%, обесценивания сбережений, нескольких курсов доллара и девала. Хотя проклинателей ЦБ достаточно, но сейчас не о них.

В условиях СВО стабильность курса и инфляции — не «пожелание», а ключевая задача власти вообще и ЦБ в частности. Здесь без иллюзий. В этом смысле у ЦБ появился неожиданный геополитический плюс в начале года.

( Читать дальше )

Дивидендные аристократы России 2026: The End

- 24 декабря 2025, 17:51

- |

В начале года должен был быть восьмой список Дивидендных аристократов России, но его не будет.

В 2025 году ЛУКойл – последний аристократ (25 лет непрерывного роста!) перестал им быть. Даже если закрыть глаза, что отсечка «декабрьского» дивиденда в январе будет – все равно ниже выплата предыдущего года!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал