qe

Итоги заседания ФРС: праздник на рынках продолжается

- 28 апреля 2021, 23:09

- |

Сегодня состоялось очередное заседание ФРС США. Рынки опасались, что риторика может измениться, и Пауэлл намекнёт на постепенное сворачивание программы количественного смягчения в будущем. Этого не произошло: QE пока сохраняется в полном объёме. Ключевая ставка также осталась без изменений.

На рынках в моменте индекс доллара отреагировал значительным снижением, индекс S&P 500 впервые превысил уровень 4200.

P.S. Сегодня ночью по московскому времени запланировано выступление Байдена, на котором он озвучит свой план повышения налогов в США.

Наш Телеграм канал: MOEX Stocks

- комментировать

- 4К

- Комментарии ( 2 )

Что ждет рынок золота?

- 22 апреля 2021, 15:28

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, локально первая волна на стадии завершения с перспективой дальнейшего роста летом. Но вот долгосрочно не думаю, что стоит ставить на рост золота выше исторических максимумов

( Читать дальше )

USDCAD под давлением, золото на распутье: обзор основных событий валютного рынка

- 22 апреля 2021, 12:56

- |

Динамика на валютном рынке сегодня спокойная и размеренная. Фьючерсы на индексы США в обороне после очередного рывка в вверх в среду, европейские рынки растут в преддверии апдейта по монетарной политике ЕЦБ. Цены на нефть откатились назад после попытки рост ранее на этой неделе.

Несмотря на затишье спрос на риск доминирует в рыночных настроениях, так как инвесторы склонны забегать вперед, учитывая в ценах активов окончательное снятие пандемических ограничений.

Данные по инфляции в четверг в целом умеренно положительные. Отметилась Новая Зеландия и Великобритания, разочаровала Канада.

Инфляция в Новой Зеландии превысила прогноз. NZD вырос на отчете, так как шансы на раннее сворачивание стимулов РБНЗ выросли. Данные по инфляции Великобритании оказались в целом положительными, производственные цены превысили прогноз в марте. Инфляция издержек заявит о себе в потребительской инфляции в следующем месяце.

Банк Канады на вчерашнем заседании неожиданно сократил объем QE и намекнул на повышение ставки во втором полугодии 2022. В связи с этим произошел обвал USDCAD c 1.2630 до 1.2500. Решение Банка Канады стало первым сигналом того, что ЦБ развитых стран начинают задумываться о том, что пора покидать порочный круг низких ставок. Собственно «гонка» отдельных ЦБ в выходе из стимулирования становится определяющим среднесрочным драйвером динамики основных валютных пар.

( Читать дальше )

США и Мосбиржа близки к max. Растёт инфляция. Остается все меньше инструментов для поддержки рынков. Мнение: что дальше.

- 22 апреля 2021, 07:21

- |

в марте в США в марте 2,6% годовых, в ЕЭС более 1%, в РФ официальная инфляция более 6%.

В апреле инфляция продолжает расти.

Постепенно начинается мировой цикл роста ставок.

При росте инфляции, нет сомнений и в том, что ставку в США поднимут, вопрос только КОГДА?

Когда начинались QE и стимулы, расчет был на высокие темпы вакцинации и на победу над вирусом.

Но количество заражений растет.

Количество выявленных в мире новых подтвержденных случаев заражения коронавирусной инфекцией

за прошедшую неделю возросло на 5 235 922, что стало самым большим числом за все время пандемии.

Об этом 20 апреля сообщает Всемирная организация здравоохранения (ВОЗ).

Данные побили старый рекорд в 5,04 млн, который был поставлен 4 января 2021 года.

94% новых случаев в Юго-Восточной Азии зарегистрированы на территории Индии.

Американские индексы, индекс Мосбиржи близки к историческим максимумам.

Расти дальше уже сил нет, подать пока тоже не получается.

Рынок США стал скучнее: компании перестали выстреливать по 20 — 30% в день.

( Читать дальше )

Заявки на пособия в США и Сужение QE

- 15 апреля 2021, 17:02

- |

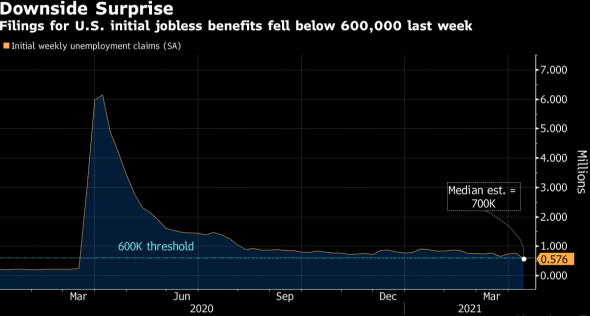

🔥Количество первичных обращений за пособием по безработице в США снизилось до 576 тысяч за неделю, что на 193 000 меньше пересмотренного уровня предыдущей недели.

❗️Это самый низкий уровень заявок на пособия с 14 марта 2020 года

☝🏻В марте 2020 число заявок на пособия было в неделю на уровне 256 тысяч, а значит как только в США недельные заявки будут подходить к этому уровню, то ФРС как вчера и заявил — начнёт сокращать QE. Пока по безработице и инфляции все мои прогнозы сбылись, поэтому я начинаю ванговать снижение QE в конце мая или в июне.

P.S. ставь лайк в поддержку автора и заходите в телегу — ТУТ

UPDATE прошлого поста по DXY и трежерис

- 16 марта 2021, 13:08

- |

Как всегда приветствую критику и помощь, если я не туда свернул)

Сейчас ситуация уникальнее прошлых (как и те ситуации в свое время))) — доллары печатают постоянно и в огромных количествах, такого в истории еще не было. Участники рынка поняли, что инфляция будет сильно выше того, что они будут получать в облигациях и начали их распродавать и перекладываться в акции. Поэтому с августа 2020 видим рост доходности. Также падение DXY можно связать с тем, что доллары в рынок вливают быстрее, чем они переходят в акции и другие валюты. Поэтому с марта 2020 мы наблюдали падение доллара.

Сейчас мы видим, что при росте доходности начал расти DXY. Прочитал тут мнение, что из-за пакета на 1.9 млрд экономика США будет расти быстрее в моменте, поэтому всем нужны доллары. Тоже рабочая версия, но тогда и бояться нечего и также будем видеть рост рынка, как и раньше.

( Читать дальше )

Количественные оценки последствий пакета на 1,8 трл. долларов

- 14 марта 2021, 13:16

- |

По свежим следам утверждения американского стимулирующего пакета 1,8 трлн.

Много и справедливо говорилось про инфляционную составляющую последствий. Хотя внушающих доверие количественных оценок я пока не встречал. Мол это не только приведет к расширению государственного дефицита и росту гос долгов. Но что особенно тревожно, траты предполагают значительные закупки реальных активов, прежде всего коммодити. А поскольку их печатать нельзя, то их ожидает космический взлет. Все это верно, хотя и во многом размыто и неопределенно. Между тем уже есть вполне адекватные прогнозы по другим финансовым показателям, которые произойдут после запуска этого пакета.

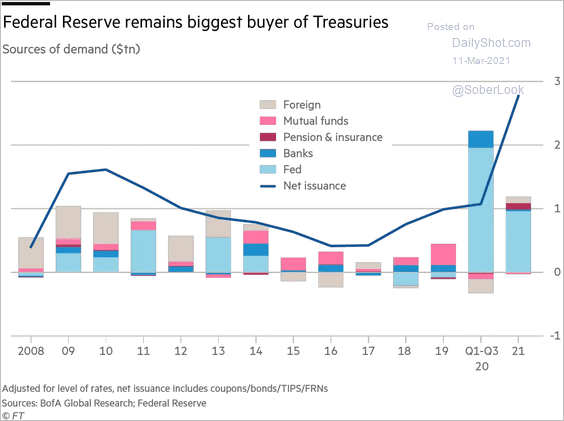

Прежде всего по финансированию этого пакета. Скорее всего его придется профинансировать за счет дефицита гос. бюджета, поскольку другие варианты сейчас уже маловероятны. По крайней мере за последний год иного не наблюдалось.

( Читать дальше )

Первые байденовские выплаты могут начать поступать на счета американцев уже в эти выходные.

- 11 марта 2021, 23:31

- |

www.cnbc.com/2021/03/11/stimulus-checks-could-start-hitting-bank-accounts-this-weekend-white-house-says.html

Пакет подписан потусом. Выплаты будут происходить в течении нескольких недель.

“Байден планирует показать свой подход к решению проблемы, стоя бок о бок с гражданами америки в отношении мер, которые требуются от всех, подавая надежду на то, что всё возможно,” прокоментировала Псаки

Бедные амеры не успевают выполнить план по rollover, иначе такую спешку ничем не объяснишь. Жду биткойн в районе 60К$ и открытие фонды в понедельник с гэпом. Следующая неделя будет богата на экспирации.

( Читать дальше )

Как QE добивало европейские банки

- 25 февраля 2021, 16:10

- |

(Пост является результатом анализа длиною в два часа и может содержать заблуждения, о которых можно и нужно сообщить в комментах (даже в грубой форме!)).

Итак, начнем. Пока США проходили пик кризиса, 2008-2009 года были для Европы только началом. Высокая закредитованность и коллапс межбанковского финансирования вызвали дефолты крупнейших банков Исландии, которые впоследствии перекинулись на банковские системы других стран. Как обычно бывает при кризисе — начало падать потребление и уверенность в экономике.

ЕЦБ, будучи монетарным органом Евросоюза, пробует разогнать экономику нулевыми процентными ставками. К 2014 стало понятно, что ничего не выходит, и ставки понижают уже в отрицательную зону. Не видя никакого эффекта, решают перенять опыт США и вводят программу QE.

( Читать дальше )

Большое заблуждение, что QE == печать денег

- 21 февраля 2021, 14:49

- |

Вкратце, под программой QE подразумевается выкуп ФРС'ом облигаций у банков и различных небанковских организаций (например пенс. фондов). То есть никаких бесплатных денег тут не создается, обменивается один актив на другой.

Как это работает:

Вариант 1. ФРС покупает трежерис у банка.

В обмен, она дает ему резервы на соответствующую сумму. Резервы эти хранятся в ФРС, банки могут их друг другу одалживать, но покинуть систему средства никак не могут.

Зачем это делают?

Программу запустили после кризиса 2008г, когда банковская система столкнулась с большой недостаточностью своего капитала (=недостаток резервов). Чтобы они могли функционировать и выдавать новые кредиты, им нужны были резервы, которых попросту не было. Они могли бы продать свои активы, те же трежерис, чтобы использовать освободившийся кэш как обеспечение, но тогда они бы своими продажами попросту обрушили бы рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал