YTM

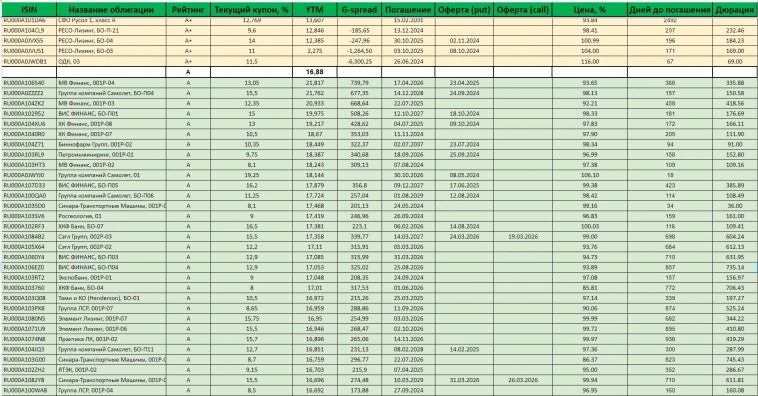

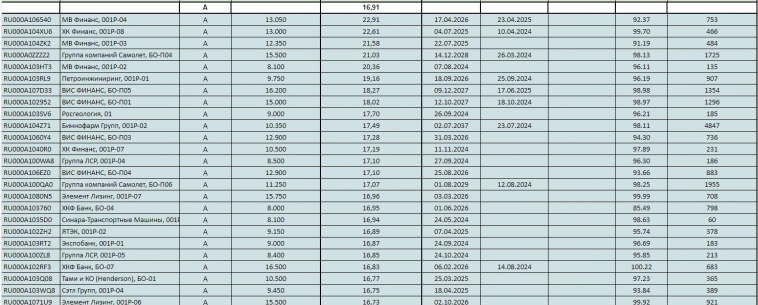

Актуальная таблица доходностей облигаций на 22.04.2024

- 22 апреля 2024, 13:41

- |

Мини инструкция как грамотно выбрать облигации, чтобы заработать выше рынка, которая далее будет расписана куда более детально:

1- Прежде всего смотрим на YTM бумаги, чем выше, тем лучше (Л — Логика). Не редко бывают удивительные истории. Не устану повторять про М.Видео. В A рейтинге средняя доходность составляет 16,88, а у 2 выпусков М.Видео почти по 22%. Это при том, что у компании всё хорошо, отчёты нормальные, недавно очередной выпуск облигационный погасили + её владелец очень влиятельное лицо. Такие возможности упускать нельзя.

2- Далее смотрим у бумаги дюрацию. Если она год+, то вы не сможете быстро (за пару месяцев) получить прибыль и выйти из бумаги. Идеально выбирать бумагу с высоким YTM и дюрацией от 4 месяцев до года. Например, есть ОФЗ с YTM почти 14% годовых, но их вы получите только продержав бумагу до погашения. Сейчас же взяв ОФЗ c YTM 14% в ближайший год, вы получите 10% при хорошем раскладе. Как это всё работает расскажу позже.

3- Далее нужно пойти в интернет и изучить положение компании. Вполне возможно, что такая высокая доходность даётся из-за того, что компания может стоять на грани банкротства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

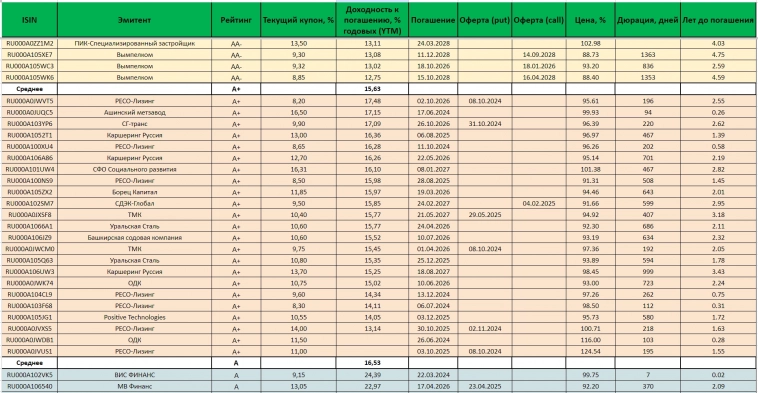

Таблица YTM всех эмитентов по рейтингам на 25.03.2024

- 25 марта 2024, 11:08

- |

— ISIN

— Название эмитента

— Рейтинг

— Купон

— YTM

— Дата погашения

— Даты оферт

— Актуальная цена

— Сколько дней до погашения (в будущем буду указывать количество дней до ближайшей оферты, если есть)

Что нового:

Убрал из списка все бумаги со сроком погашения менее месяца.

На данный момент в таблице 900+ выпусков.

Добавил очень много бумаг рейтинга AAA для полноты картины

На втором листе показана сводная диаграмма средних значений по всем рейтингам + добавил показатели за прошлую неделю, чтобы можно было проследить изменения.

На основе этой диаграммы вы можете принимать решения о покупке бумаг основываясь на среднем YTM по рынку. Например, если вы хотите купить бумагу рейтинга A- и видите, что её YTM 14,8%, а в средний по рынку 15,78%, то это значит, что бумага даёт на 1% ниже доходность, чем в среднем по рынку и, возможно, стоит присмотреться к покупке иной бумаги.

Ставьте лайк и подписывайтесь, если таблица была полезной 👍

Сама таблица тут

Такие таблицы на регулярной основе публикую у себя в телеграм канале: t.me/filippovich_money

( Читать дальше )

Таблица с YTM по всем облигациям

- 17 марта 2024, 17:35

- |

Подготовил весьма важную таблицу, которая рассказывает многое о рынке облигаций.

Таблица содержит 689 облигаций различных эмитентов и у каждого есть такие столбцы:

— isin;

— имя эмитента;

— рейтинг;

— размер купона;

— доходность к погашению (считай YTM);

— дата погашения

— даты put и call оферт (про них писал ранее (https://t.me/filippovich_money/551));

— цена бумаги на данный момент;

— дюрация;

— лет до погашения.

Все бумаги распределил по рейтингам от AAA до B и внутри каждого рейтинга распределил их по убыванию от большего к меньшему.

Как корректно оценивать данные:

Чем ближе срок погашения/оферты, тем больше будет показываться YTM, так как он расчитывается в % годовых, а погашение будет, например, через 4 месяца.

Так, например, бумага Газпромнефти RU000A0JXYL4 имеет YTM в 19,05%, но при этом у неё купон 8,65, а стоимость 96,5%. Всё дело в том, что гасится она через 4 месяца. Если взять купон и разницу между текущей ценой и ценой погашения (номинала), то получим (2,88/3)+3,5=6,38%. (купон делю на 3 так как погашение будет как раз через 1/3 года).

( Читать дальше )

YTM требует реинв-я купона и возвращаемой части тела (при амортизации). Учитывается ли то, что комиссии с реинвест-ой части тела фактически берутся неск. раз- при покупке и при каждой реинвестиции?

- 06 сентября 2022, 01:59

- |

ЛДВ с корпоративными еврооблигациями стоимостью больше 100%

- 17 марта 2021, 17:18

- |

Есть неочевидный аспект, вызванный валютной переоценкой. Не знаю, как у других, но у меня было ложное впечатление, что если ты держишь бумаги 3 года, ЛДВ спасает и от прибыли от разницы цен погашения и покупки, и от валютной переоценки. И тогда доходность к погашению с учётом налога можно грубо посчитать как TaxYtm=Ytm*0,87 (Ytm — просто доходность к погашению). Это так потому, что налогом облагаются купоны, и это работает для рублёвых облигаций, а также для государственных еврооблигаций.

Но если цена облигации выше 100%, а таких большинство, то при погашении возникает убыток, к-й может сальдироваться с другой прибылью и тем самым косвенно повышать доходность. Этот убыток при погашении является важной частью итоговой доходности. Из-за того, что он вступает в силу позже, итоговая доходность всё же несколько снижается, но не существенно. Однако, в зависимости от цены/срока до погашения конкретной бумаги, валютная переоценка за счёт увеличения финреза в рублях может частично или полностью отменять его эффект, т.о., негативно влияя на доходность с учётом налога. Важно, что это увеличение финреза не контролируется ЛДВ, т.к. общий финрез остается отрицательным, а ЛДВ применимо только к положительному.

( Читать дальше )

Доходность к погашению (Yield to maturity, YTM)

- 12 января 2018, 00:19

- |

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал