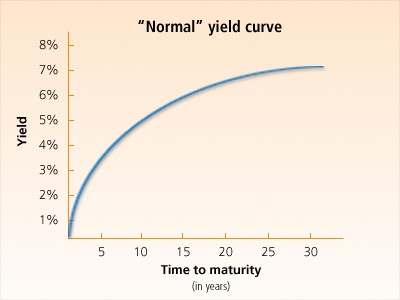

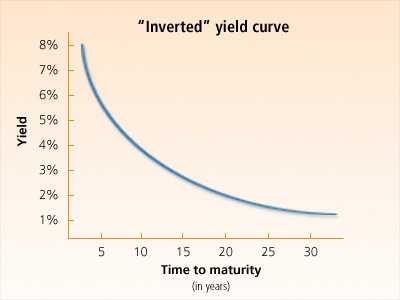

Кривая доходности по праву является одним из ключевых ориентиров для участников долгового рынка. Она демонстрирует взаимосвязь между доходностью облигаций и сроком до погашения (или дюрацией), и в сжатом виде несет информацию о настроениях как на рынках, так и в экономике в целом. Исходя из формы наклона кривой инвесторы могут делать выбор между короткими и длинными облигациями. Классические методы анализа (сравнение точек кривой, линейные регрессии) уступают более факторным моделям, которые позволяют более детально изучать влияние отдельных компонентов кривой — уровня, наклона и кривизны — и в результате принимать более эффективные торговые решения.

Основные факторы, которые формируют кривую.

Чаще всего такие драйверы разделяют на два типа: фундаментальные и рыночные.

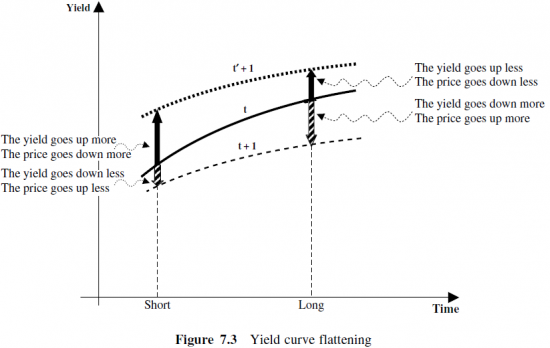

В первой группе стоит выделить инфляционные ожидания, которые напрямую влияют на номинальные доходности. Рост инфляции повышает вероятность ужесточения ДКП, что приводит к смещению кривой вверх. Короткий отрезок кривой более чувствителен к текущему уровню ставки или к ее дальнейшей траектории на горизонте нескольких месяцев, при этом для дальнего отрезка кривой важнее среднесрочные ожидания по ставке.

Авто-репост. Читать в блоге >>>