Wells Fargo

Получение разрешения на работу в КНР будет драйвером роста для MasterCard и Visa - Фридом Финанс

- 31 января 2020, 14:28

- |

За год было проведено 108 млрд транзакций, и это на 20% выше, чем в 2018 году. Разводненная прибыль на одну акцию увеличилась на 42%, до $7,94, благодаря положительным результатам и выкупу акций. Показатель превзошел консенсус-прогноз аналитиков на 3%. Чистая прибыль увеличилась на 39%, до $2,26 млрд, за счет повышения выручки на 13%, до $16,8 млрд. Выручка опередила по темпам роста операционные расходы ввиду увеличения эффективности, а также отсутствия начисления расходов под судебные иски.

Резервы на судебные риски, начисленные в 2018 году, связаны с исками, которые подали мерчанты (торговые точки, которые принимают карты) о якобы имеющемся сговоре между MasterCard, Visa (V) и крупными банками (JP Morgan (JPM), Wells Fargo (WFC) и рядом других). Истцы утверждают, что суть сговора заключается в том, чтобы брать повышенные комиссии по interchange, которые платят мерчанты за обслуживание. Данное дело было закрыто и MasterCard обязали выплатить со своего специального счета эскроу $233 млн, а Visa – $467 млн, притом что заявители требовали возмещение в размере около $6 млрд.

( Читать дальше )

- комментировать

- 216

- Комментарии ( 0 )

Американские банки: рост прибыли за счет ралли рынка акций и облигаций

- 15 января 2020, 12:44

- |

Сезон квартальной отчетности стартовал с крупнейших банков США, которые улучшили финансовые результаты за счет роста фондовых рынков в 2019 году.

JP Morgan

Чистый процентный доход банка в 4 квартале сократился на 2% в годовом выражении до $14,3 млрд. Банки занимают по краткосрочным процентным ставкам, а кредитуют по долгосрочным. Из-за ожиданий рецессии в США в 2019 году ставки на 1 год оказались выше, чем на 5-10 лет. Это стало причиной снижения чистого процентного дохода банка.

JP Morgan на 21% увеличил доходы от торговли акциями, облигациями и управления активами, что позволило нарастить совокупную чистую прибыль более чем на 20% до $8,5 млрд.

( Читать дальше )

Wells Fargo урегулирует претензии, касающиеся автострахования, за $386 млн

- 07 июня 2019, 22:38

- |

По сообщению Reuters, Wells Fargo & Co. (WFC) потратит минимум 386 млн долларов для урегулирования коллективного иска по вопросам автострахования. Истцы утверждают, что при оформлении автокредитов им были приписаны полисы автострахования, которые им были не нужны. Reuters сослалось на документы, поданные в четверг в Окружной суд США в городе Санта-Ана (Калифорния).

Как сообщается, андеррайтер – National General Insurance Co. – должен будет выделить 7,5 млн долларов, и суммарные выплаты составят минимум 393,5 млн долларов.

Согласно судебным материалам, Wells Fargo отрицает свою вину, но решил заключить соглашение, чтобы не отвлекаться на разбирательство и избежать связанных с ним рисков и затрат.

Согласно Reuters, банк сегодня ситуацию не прокомментировал. Адвокаты истцов не ответили на просьбу о комментариях.

Wells Fargo & Co. - Отчет за 2018г. Прибыль $22,393 млрд (+1% г/г)

- 15 января 2019, 16:26

- |

Wells Fargo & Co

(NYSE: WFC)

$48.42 +0.55 (+1.15%)

1/14/2019

wellsfargo.mworld.com/investor-relations/wells-fargo-stock-price/

Wells Fargo & Co.

Common stock, $1-2/3 par value

На 24 октября 2018 года в обращении находится 4 707 244 168 обыкновенных акций

www.sec.gov/Archives/edgar/data/72971/000007297118000471/wfc-09302018x10q.htm

( Читать дальше )

Только 2% американских инвесторов владеют Биткоином

- 30 июля 2018, 11:05

- |

Исследования проведенные компанией Wells Fargo позволили установить, что среди американских инвесторов почти 96% так или иначе слышали, или знают о Биткоине, но реально владеют им около 2% респондентов.

В онлайн-опросе приняли участие финансисты, которые уже вложили более $10 000 в ценные бумаги. Значительная доля высказала незаинтересованность в приобретении цифрового актива, а именно 72% участников.

30% респондентов утверждают что знакомы с криптовалютой и блокчейном, а 67% слышали о них, но затрудняются ответить, что это такое.

Wells Fargo заявили, что наибольшую заинтересованность проявляют молодые инвесторы. Среди финансистов старшего поколения распространена точка зрения, согласно которой указанные вклады чрезвычайно рискованны. Общая доля опрошенных, разделяющих такое убеждение составляет 75%.

Исследование проводилось в мае 2018 года. Примечательно, что около 26% людей высказали заинтересованность в виртуальной валюте.

Мировая элита непосредственно участвует в создании волатильности на крипторынке. У USDT нашлись хозяева.

- 26 февраля 2018, 20:16

- |

У USDT нашлись хозяева.

Голландский ING банк подтвердил, что в банке обслуживается биржа Bitfinex. Cкандал с биржей Bitfinex и ее валютой USDT (Tether) возник еще 6 декабря, когда руководство биржи получило повестки от Американской комиссии по товарным фьючерсам. У комиссии возникло опасение, что находящиеся в обороте суррогаты доллара Tether, по курсу 1:1 USDT, не обеспечены настоящими долларами. И теперь становится понятным, почему об этом разбирательстве стало известно только через месяц. Оказывается, до этого Bitfinex обслуживал свои счета в принадлежащем группе JP MORGAN, банке Wells Fargo.

Потом, когда, Wells Fargo официально отказался от сотрудничества с биржей в 2017 году, активы были просто перемещены в Тайваньские дочерние структуры банковской группы JP Morgan. А теперь выясняется, что все это время счета Tether были открыты в принадлежащем The Rothschild Group, голландском банке ING. В независимых сми легко найти информацию о том, что за первый квартал 2018 года, доходы банка ING увеличились более, чем на 1 млрд. А с ноября 2017 по февраль 2018 общая эмиссия Tether была увеличена с $350 млн до $2,3 млрд.

( Читать дальше )

Чистая прибыль Wells Fargo за 9 месяцев снизилась на 5%, в III квартале упала на 18,4%.

- 13 октября 2017, 17:48

- |

15:12 13 Октября 2017 года

МОСКВА, 13 окт — ПРАЙМ. Чистая прибыль одной из крупнейших банковских групп США Wells Fargo & Co за девять месяцев 2017 года опустилась на 5% по сравнению с аналогичным периодом прошлого года — до 15,863 миллиарда долларов, следует из финансовой отчетности банка.

Разводненная чистая прибыль группы на одну акцию составила 2,91 доллара против 3,03 доллара годом ранее. Выручка банка в январе-сентябре в годовом выражении снизилась на 1% — до 66,097 миллиарда долларов.

1prime.ru/finance/20171013/828014457.html

Квартальная прибыль Wells Fargo сократилась на 18%

Чистая прибыль Wells Fargo & Co., лидера рынка ипотечного кредитования и второго по капитализации банка США, в 3-м квартале упала на 18,4% — до $4,60 млрд, или $0,84 в расчете на акцию, с $5,64 млрд, или $1,03 на акцию, за аналогичный период 2016 года.

Квартальная выручка банка снизилась на 2% — до $21,9 млрд по сравнению с $22,3 млрд годом ранее, сообщается в отчетности Wells Fargo.

( Читать дальше )

Руководители крупных банков продолжают сбрасывать свои акции

- 01 сентября 2017, 07:13

- |

В течение всего года аналитики Wall Street призывают инвесторов покупать акции крупных американских банков. Но, как сообщает FT, сами представители Wall Street не прислушиваются к своему совету.

Руководители банков «слишком больших, чтобы упасть», еще в начале года сбрасывали свои акции, в то время как «Трампоралли» повышало цены акций.

( Читать дальше )

Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

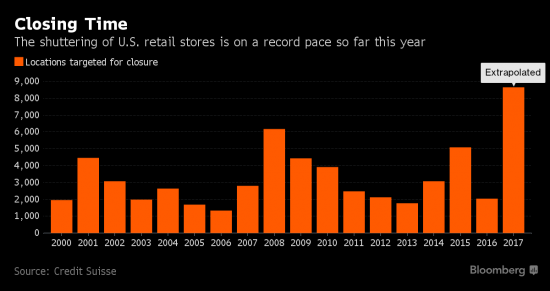

США. Ритейл, розничные продажи, рестораны, запросы на ипотеку.

- 17 апреля 2017, 17:41

- |

Обувной ритейлер Payless ShoeSource (Топика, штат Канзас) 4 апреля объявил о банкротстве и закрывает 400 магазинов в США.

Ритейлер Rue21, торгующий одеждой для подростков. Сеть, владеющая около 1000 магазинов, в этом месяце подает на банкротство и закрывает 400 магазинов. Всего несколько лет назад она была продана Apax Partners за миллиард долларов.

Ритейлеры сократили около 30 000 рабочих мест в марте. Примерно столько же и в феврале, и это два худших месяца с 2009 года.

HHGregg Inc., Gordmans Stores Inc. and Gander Mountain Co. объявили о банкротстве в этом году. Sears Holdings Corp., Macy’s Inc. and J.C. Penney Co. закрывают сотни магазинов. Торговых площадей на душу населения в 6 раз больше, чем в Европе и Японии. И это не учитывая онлайн торговли.

Рестораны.

Трафик в ресторанных сетях США сократился в марте на 3.4% по сравнению с тем же месяцем год назад. Худший регион — Нью-Йорк/Нью-Джерси, где трафик сократился на 6.3%. Согласно отчету TDn2K динамика продаж негативна 11 из 12 последних месяцев и 5 кварталов подряд — для индустрии это худший период с 2009 года. «рост» рабочих мест по сравнению с годом назад составляет минус 2.3%, 60% ресторанов сообщили о сокращении рабочих мест. Отчет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал