JPMorgan

Близнецы Уинклвосс сделали скептику Джейми Даймону заманчивое предложение

- 18 декабря 2017, 17:57

- |

Первые биткоиновые миллиардеры бросили вызов генеральному директору JPMorgan. Поскольку Джейми Даймон считает, что Биткоин является аферой и предвещает криптовалюте крах, братья предлагают ему открыть короткую позицию по фьючерсным контрактам на Биткоин. Об этом сообщает Fox Buisiness.

«Мы изо всех сил старались дать Джеймсу Даймону шанс шортить Биткоин, а люди, считающие, что Биткоин – это мошенничество или пузырь, могут подтвердить свои слова и поставить деньги», — отметил Кэмерон.

Тайлер Уинклвосс выступил за это предложение и добавил, что критические замечания Даймона ничего не значат.

«Мы призываем Джеймса Даймона лично играть против Биткоина, взять активы JPMorgan и тоже поставить их против него. Посмотрим, что произойдет», — сказал Тайлер.

В середине декабря Чикагская биржа опционов (CBOE) впервые запустила фьючерсы на Биткоин совместно с обменником Gemini, принадлежащим братьям Уинклвосс.

( Читать дальше )

- комментировать

- 16 | ★1

- Комментарии ( 1 )

Конспект книги: Александр Лебедев Охота на банкира. Что такое Третий колониализм? «Черные дыры» мировой экономики. Часть 1.

- 09 декабря 2017, 14:37

- |

Конспект книги: Александр Лебедев. Охота на банкира

Что такое Третий колониализм? «Черные дыры» мировой экономики

Описали систему «черных дыр» глобальной экономики, в которой деньги исчезают одновременно по всему миру, а потом, «отмывшись», появляются в определенном закрытом «контуре». Труд, знания и опыт к этому кругообороту не имеют никакого отношения.

Каждый день деньги миллионов людей перетекают в карман ограниченного круга лиц.

Витрина международной финансовой олигархии – банковские конгломераты и инвестиционные фонды, такие как Goldman Sachs, JP Morgan Chase, Credit Swiss, Franklin Templeton, Blackstone, Black Rock, Lone Star, HSBC, Banque von Ernst & Cie, Coutts и иже с ними.

Если моя версия с Franklin Templeton верна, то Янукович через него отмывал похищенные деньги, будучи американским «сукиным сыном». Он убежал только потому, что на Майдане дела полностью вышли из-под контроля.

Эволюция грабежа

Конспирологи говорят о наличии некоего олигархического «правительства закулисы», которое управляет глобальной экономикой, и вспоминают фамилии Ротшильдов и Рокфеллеров. Наше открытие подводит под это ранее ничем не подтвержденное предположение

( Читать дальше )

JPMorgan неожиданно меняют свою позицию относительно Биткоина

- 07 декабря 2017, 12:10

- |

Небезызвестный генеральный директор JPMorgan Джейми Даймон ранее назвал Биткоин «аферой». Не так давно представители банка изменили свою позицию. Об этом сообщает Newsbtc.

Многие аналитики и инвесторы негативно отнеслись к заявлению JPMorgan за их необоснованное осуждение криптовалюты. Практически сразу после того, как генеральный директор компании публично набросился на Биткоин, JPMorgan был оштрафован на $4 млрд за настоящее мошенничество. После этого Даймон дал обещание больше не говорить о Биткоине, но все-таки нарушил его.

На этой неделе аналитик глобальных рынков JPMorgan Николас Панигиртзоглу показал Биткоин в новом свете. По его мнению, учитывая то, что CME и CВОЕ планируют запустить фьючерсы на Биткоин в декабре, у криптовалюты есть огромный шанс стать биржевым активом.

«Планируемый запуск фьючерсных контрактов на Биткоин этими биржами добавит этому активу легитимности и, таким образом, привлечет больше частных и институциональных инвесторов в криптовалютный рынок», — отметил Панигиртзоглу в своем отчете.

( Читать дальше )

"Бычий" тренд в MSCI Emerging Markets сохранится в 2018 г. - JPMorgan

- 27 ноября 2017, 17:54

- |

25.11.2017

Рынки акций развивающихся стран в 2018 году сохранят “бычий” тренд и продемонстрируют рост более чем на 10% благодаря увеличению прибыли, прогнозируют аналитики JPMorgan Chase & Co. во главе с Джеймсом Салливэном.

По их оценкам, сводный фондовый индекс MSCI Emerging Markets может вырасти на 14% и достичь 1300 пунктов к концу следующего года, сообщает агентство Bloomberg.

Согласно консенсус-прогнозу, рост прибыли компаний в развивающихся странах замедлится до 12% в 2018 году с 20% в текущем году. Однако прибыль по-прежнему будет увеличиваться более быстрыми темпами, чем выручка, благодаря улучшению рентабельности.

JPMorgan рекомендует инвесторам позиции “выше рынка” по Бразилии, Китаю, Перу, России, Южной Корее и “ниже рынка” по Колумбии, Мексике, Турции и ЮАР.

Среди отраслей экономики аналитики инвестбанка отдают предпочтение ИТ, финсектору, производителям потребительских и сырьевых товаров и стараются воздерживаться от активного инвестирования в энергетику, промышленность, телеком.

( Читать дальше )

Кто громче всех кричит: "Держите вора!"?

- 17 ноября 2017, 19:59

- |

= Еще недавно исполнительный директор JPMorgan Джейми Даймон жестко критиковал биткоин, обещая уволить любого сотрудника, торгующего им, и заявлял, что биткоин и криптовалюты в целом — мошенничество похуже тюльпанной лихорадки и представляют собой инструмент для отмывания денег. Ирония в том, что сегодня швейцарское издание Handelszeitung сообщило о том, что FINMA (Служба по надзору за финансовыми рынками Швейцарии) ввела санкции в отношении подразделения JPMorgan в Швейцарии в связи с нарушениями стандартов противодействия отмывания денег. В сообщении Handelszeitung также сообщает, что решение регулятора было принято еще 30 июня, и должно было быть опубликовано в течение последующей недели, однако JPMorgan предпринял действия с целью помешать публикации решения.

/forexpf.ru/

кстати, слышал что «90% биткоинов находятся в менее чем 10% кошельков»

то бишь, с таким фрифлоатом жить будет весело

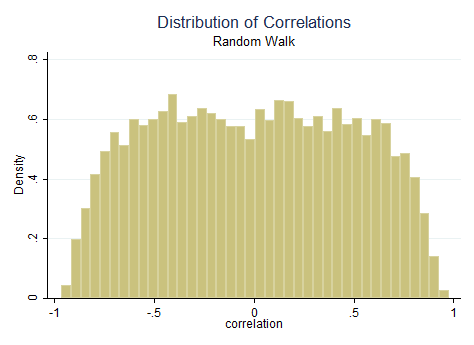

Генератор мировых котировок: корреляция активов

- 05 ноября 2017, 14:45

- |

Были взяты графики нескольких десятков валютных пар (история котировок за 18 лет). Сравнивались каждый с каждым. Корреляция на недельном таймфрейме доходит до 60%. Корреляция на минутном до 40%. При сдвиге графиков на 1 бар относительно друг друга корреляция падает до 0 (на любом таймфрейме). Также были найдены корреляции фондовых индексов, акций, валют, на всех таймфреймах… Даже несвязанных друг с другом: например была найдена 50% корреляция акций JPMorgan Chase & Co и EUR/USD на минутном таймфрейме!!!

Корреляцию на недельном, дневном, часовом графиках (между финансово связанными активами) я ещё могу понять… Но на минутном… И у несвязанных активов… И при небольшом сдвиге всё рушится! Это никакие не случайные ряды тогда, — всё генерируется автоматически из одного центра. Т.е. приращения цен мировых активов — это разные правила преобразования одного и того же случайного числа.

Я вредный, выкручивайтесь. Картинки по теории в помощь.

( Читать дальше )

Дочь главы JPMorgan пошла против отца и купила биткойн!

- 28 сентября 2017, 15:01

- |

Так глава Morgan Stanley Джеймс Горман не поддержал своего коллегу из JPMorgan Chase & Co. Джейми Даймона, который ранее в этом месяце назвал биткоин «мошенничеством» и сравнил его с «тюльпаноманией».

«Концепция анонимной валюты очень интересна, прежде всего тем, что дает людям защиту конфиденциальности. Интересна еще и тем, что она говорит центральной банковской системе о контроле над этим».

«Я не инвестировал в эту валюту, — говорит Горман. – Но я общался со многими людьми, которые делали это. Очевидно, что биткоин очень спекулятивен, но, по сути, он не так плох. Это естественное следствие всей технологии блокчейн».

Тем временем Джейми Даймон проводит четкое различие между биткоином и лежащей в его основе технологией блокчейн, которая, по его мнению, может быть очень полезной.

Также глава главы JPMorgan признался, что его дочь прикупила немного биткойнов.

JPMorgan обязали возместить свыше $4 млрд за неправильное распоряжение наследством клиента

- 27 сентября 2017, 21:56

- |

27.09.2017

JPMorgan Chase & Co. должен возместить от $4 млрд до $8 млрд вдове и двум детям умершего топ-менеджера American Airlines за неправильное распоряжение наследственной массой, постановил суд Далласа по делам о наследстве.

Как сообщает Dallas News, решение, вероятно, будет аннулировано в результате апелляции либо объем выплат будет существенно уменьшен.

Речь идет о наследстве Макса Хоппера, который умер, не оставив завещания. Его супруга Джо Хоппер и дети в 2010 году наняли JPMorgan для распределения имущества покойного на сумму $19 млн между наследниками.

Жюри присяжных признало банк виновным в мошенничестве, нарушении фидуциарных обязанностей и соглашения о комиссии и определило сумму фактического ущерба в $5 млн. Верховный суд США ранее постановил, что штрафные санкции не могут превышать фактический ущерб столь значительным образом. В связи с этим юристы говорят, что у JPMorgan есть хорошие шансы на существенное снижение выплат.

( Читать дальше )

Восточный разворот Газпрома

- 25 сентября 2017, 15:08

- |

Хорошая новость для Газпрома только одна — рейтинг Platts. Всю прошедшую неделю на месте Миллера я бы не смотрел интернет.

По мнению Ярослава Кабакова, заместителя генерального директора ГК ФИНАМ «Акции «Газпрома» заметно отстают от рынка. В 2016 году они подорожали на 13,56% на фоне общего роста рынка на 26,27% по индексу ММВБ. С начала 2017 года в рамках общей коррекции рынка «Газпром» потерял 14,6% капитализации против снижения индекса на 11,7%. На месячном графике отчетливо видно, что бумаги компании, толком не успев восстановиться после обвала 2008 года, начиная с 2012 года пребывают в долгосрочном боковом коридоре, ограниченном довольно широкими границами в районе 110-120 рублей снизу и 160-170 рублей сверху, регулярно возвращаясь в зону 135-145 рублей за акцию.

www.oblgazeta.ru/economics/35136/- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал