IPo

Выход Segezha Group на IPO - положительный фактор - Промсвязьбанк

- 12 апреля 2021, 22:23

- |

В феврале акционеры компании одобрили увеличение уставного капитала Segezha в два раза через размещение по открытой подписке 11,94 млрд акций. Как говорится в последнем сообщении компании, опубликованном 12 апреля, сделка предполагает предложение акций нового выпуска, а привлеченные средства планируется направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки. Чистый долг компании по итогам 2020 года увеличился на 26,1%, до 49,6 млрд руб. После IPO АФК Система останется мажоритарным акционером группы. Также АФК Система и сама Segezha берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год. Компания ожидает, что размещаемые акции получат листинг на Московской бирже приблизительно в день объявления цены акций.

В дополнение компания раскрыла параметры дивидендной политики, согласно которой она будет стремиться выплачивать ежегодные дивиденды в объеме от 3 млрд до 5,5 млрд руб. — этот параметр предусмотрен на 2021-2023 гг. Предполагается, что в 2024-2026 гг. распределение дивидендов будет основано на сумме скорректированного FCF (75-100%). В 2019 году Segezha Group выплатила в виде дивидендов 3,8 млрд руб., а в 2018 году -1,5 млрд руб.

Выручка Segezha в 2020 году выросла на 17,9%, до 69 млрд руб., OIBDA — на 24,5%, до 17,5 млрд руб. Однако компания закончила год с чистым убытком 1,3 млрд руб. против 4,8 млрд руб. прибыли годом ранее из-за увеличения стоимости логистики, снижения цен на бумагу и бумажную упаковку. Соотношение чистый долг/OIBDA осталось на уровне 2,8х.

Ранее E&Y оценила компанию в 124 млрд руб., а стоимость за акцию в 10,38 руб. Мы оцениваем стоимость компании в меньшую величину, однако положительно смотрим на факт размещения Segezha Group и рекомендуем в нем участвовать. Мы видим перспективы роста компании и возможности укрепить лидирующие позиции по ряду направлений производства пиломатериалов и лесозаготовки с высокой добавленной стоимостью. Мы оцениваем ее стоимость в 96 млрд руб. по текущему курсу (8 руб. за акцию соответственно). Для оценки был использован мультипликатор EV/Sales ближайших аналогов — Louisiana-Pacific Corp (LPX) и Packaging Corp of America (PKS) с наиболее близкими бизнес-моделями и значительной долей экспорта. Также заложены перспективы роста строительной отрасли, пиломатериалов и фанеры.Теличко Людмила

Промсвязьбанк

- комментировать

- Комментарии ( 0 )

IPO Европлана может заинтересовать инвесторов - Финам

- 12 апреля 2021, 20:49

- |

По нашему мнению, IPO «Европлана» потенциально вполне может заинтересовать инвесторов, учитывая, что компания является лидером лизингового рынка в сегменте автомобильного транспорта и показывает неплохие темпы роста. Так, лизинговый портфель компании в прошлом году, согласно отчетности по МСФО, вырос на 25% до 89,7 млрд руб., а объем нового бизнеса увеличился на 19% до 110 млрд руб. Чистая прибыль «Европлана» за 2020 г. поднялась на 25% до 6 млрд руб., при этом рентабельность собственного капитала (ROE) составила 38,9%. Кроме того, компания направляет значительные средства на дивиденды – в январе этого года было выплачено 1,2 млрд руб. в виде дивидендов по итогам деятельности за первые 9 месяцев прошлого года.Додонов Игорь

ГК «Финам»

Что же касается возможной оценки «Европлана» в рамках IPO, то она, на наш взгляд, может составить 6-7 годовых прибылей, то есть 36-42 млрд руб. (в прошлом году «Газпромбанк» купил похожую по бизнесу, но меньшую по размерам лизинговую компанию «Каркаде» за 5,4 прибыли, однако, исходя из текущей ситуации на рынке можно, вероятно, рассчитывать на несколько лучшую оценку).

Ожидаем рост котировок Системы до 40 рублей - Кит Финанс Брокер

- 12 апреля 2021, 20:36

- |

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.КИТ Финанс Брокер

АФК Система проведёт IPO Сегежа групп

- 12 апреля 2021, 17:32

- |

Segezha group объявила о намерении провести IPO с листингом на Московской бирже.

О планах размещения Сегежи групп на бирже, АФК Система сообщала давно. Михаил Шамолин, возглавляющий Сегежу групп, говорил о готовности к IPO ещё год назад, но сетовал на отсутствие рынка для такого размещения и не предполагал о дате появления такой возможности. Тем временем, несмотря на непростые времена, компания находится в достаточно устойчивом положении и продолжает крупные проекты.

Компания УК «Сегежа групп»

Организация берёт своё начало в 2014 году, когда АФК Система с помощью подконтрольной её «Лесинвест» приобрела у Банка Москвы 100% акций ОАО «Сегежский ЦБК» и ООО «Деревообработка-Проект». Евтушенко В.П. (председатель совета директоров АФК «Система») определил задачу создания компании «Сегежа групп», которая должна была стать лидером отрасли.

Площадь арендованного лесфонда составляет 7,4 млн гектар. Компания занимает первое место в России по производству бумажных пакетов, мешочной бумаге, хвойных пиломатериалов и домокомплектов из клееного бруса, не говоря ещё о производстве пеллетов, брикетов и двп. Но эту организацию знают не только у нас. Сегежа групп занимает 5 место в Мире по производству большеформатной берёзовой фанеры.

( Читать дальше )

Потенциал роста котировок Ozon относительно текущих уровней на NASDAQ составляет 14% - Sberbank CIB

- 12 апреля 2021, 17:22

- |

По итогам 2021 года ожидается рост совокупного оборота (GMV) на 96%. Мы полагаем, что на этот показатель должны позитивно повлиять дополнительные инвестиции в привлечение и удержание клиентов, а также в расширение ассортимента при увеличении вклада маркетплейса в консолидированный GMV (по нашим оценкам, в текущем году он должен обеспечить 57% суммарного оборота с учетом сегмента услуг). Кроме того, динамика GMV, вероятно, улучшится за счет дальнейшего распространения электронной торговли в российских регионах и развития смежных вертикалей (включая финтех и электронную торговлю в сегменте FMCG). Компания с февраля 2021 года снизила ставки комиссионных, и мы полагаем, что это должно способствовать привлечению дополнительных продавцов на платформу Ozon. Комиссионные снижают и другие крупнейшие неспециализированные маркетплейсы, в том числе Яндекс.Маркет и Wildberries. Мы снизили прогноз ставки комиссионных Ozon для третьих сторон на 2021 год до 13,5%, а на 2022 год прогнозируем 14,5% (предыдущие прогнозы на эти годы составляли соответственно 17,9% и 17,8%).

В центре внимания — Ozon Express и сегмент FMCG. В Москве, где у компании есть девять дарксторов, доставка обеспечивается в течение часа. В 2К21 Ozon планирует выйти в другие регионы. Ассортимент насчитывает приблизительно 24 тыс. товарных позиций и включает не только традиционную категорию FMCG и продукты питания, но также электронику и ряд других товаров. Мы рассматриваем Ozon Express, а также сегмент FMCG и продуктов питания, как катализатор роста частоты заказов. На наш взгляд, эта категория является ключевым фактором привлечения трафика в электронной коммерции. Мы полагаем, что Ozon проявит предусмотрительность и воздержится от повышения прибыльности в этом сегменте до средних уровней — разницу будут компенсировать категории, обеспечивающие максимальную прибыль, которые должны выиграть за счет увеличения частотности заказов и повышения лояльности (за счет сегмента продуктов питания и FMCG).

Рост капиталовложений. По нашим оценкам, в 2021 году капиталовложения Ozon должны достичь 24 млрд руб., или 6% GMV (против 3% в 2020), поскольку компания намерена наращивать свои возможности по исполнению заказов (чтобы заранее подготовиться к повышению спроса в 2022 году) и инвестировать в развитие Ozon Express. Мы допускаем, что в 2021 году компания уйдет в минус по свободным денежным потокам и продемонстрирует отрицательное сальдо на сумму 25,5 млрд руб., а уровень безубыточности по этому показателю будет достигнут лишь в 2023 году. По нашим оценкам, в текущем году операционные денежные потоки Ozon должны составить 2,4 млрд руб., или 0,6% GMV против 3,3% в 2020. Такие изменения должны обеспечить активные инвестиции в привлечение и удержание клиентов, а также в сегменты FMCG и продуктов питания и в электронную торговлю одеждой.

Оценка. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Ozon и повышаем их целевую цену на 44% — до 5 035 руб. ($66,24 по курсу 76 руб. за доллар). Мы исходим из того, что целевое значение коэффициента «стоимость предприятия/GMV» равно 1,5, если ориентироваться на справедливую стоимость компании на 12-месячном горизонте. Прогнозируемые нами на 2021 и 2022 годы уровни GMV повышены соответственно на 15% и 18%, причем эти изменения более существенно отразились на прибыльности, чем можно было бы ожидать. Текущее значение мультипликатора «стоимость предприятия/GMV 2022о» для Ozon составляет 1,4, это приблизительно на 14% выше, чем для Allegro, и на 203% выше, чем для B2W. Катализаторами роста котировок могут стать приобретения, которые позитивно повлияют на оценку, а также развитие новых вертикалей. Ключевые факторы риска — это возможные затруднения с реализацией стратегии органического роста, ужесточение конкуренции, проблемы с кибербезопасностью и возможность избыточного предложения акций (после 22 мая, когда завершится мораторий на продажу ценных бумаг Ozon, которые были приобретены до IPO). Негативными факторам также могут стать замедление экономического роста и возможные неблагоприятные изменения в режиме регулирования.Суханова Светлана

Sberbank CIB

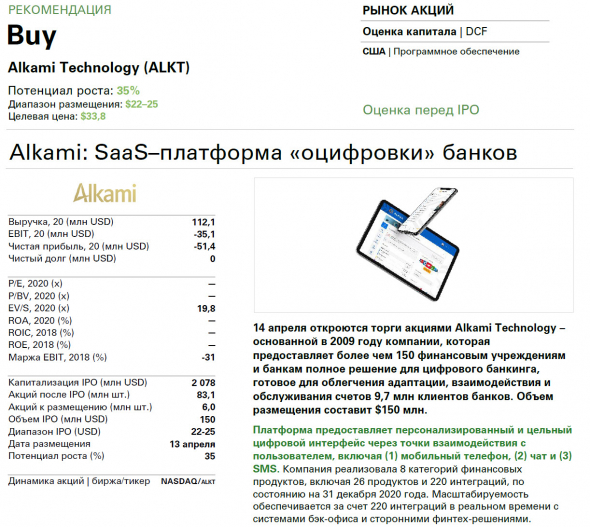

🏦 Здравствуйте! Сделка ✓582 фонд Purple (фиолетовый) IPO Alkami Technology (ALKT) - надежные решения для цифрового банкинга!

- 12 апреля 2021, 14:11

- |

Фондовый рынок. Акции. IPO Alkami Technology (ALKT). 14 апреля откроются торги акциями компании, основанной в 2009 году, которая предоставляет более чем 150 финансовым учреждениям и банкам полное решение для цифрового банкинга, готовое для облегчения адаптации, взаимодействия и обслуживания счетов 9,7 млн клиентов банков. Объем размещения составит $150 млн.

( Читать дальше )

Небольшой анализ IPO NYSE--продолжение

- 12 апреля 2021, 13:57

- |

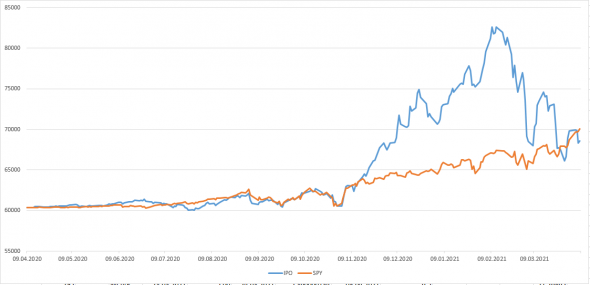

Весна шагает по полушариям планеты бурными темпами и работать неохота. Но надо, поэтому хитрый мозг таки придумал лазейку в виде простенькой счетной задачки, формулировка которой прямо таки очевидна из предыдущей статьи. Там был подсчитан интегральный итог на периоде в три месяца, в динамику торгов я не вникал. А теперь нарисуем эквити портфеля из акций, вышедших на IPO. Кривульку посмотрим, корреляцию с индексом, то се. Задача понятная, фактически она в основном на программирование. Данные по IPO взяты из прежнего источника: https://www.iposcoop.com/last-12-months/, только не за три месяца, а за год. Данные по динамике акций взяты с finance.yahoo.com (На вопрос о том, как скачать дату по 300+ акциям и как с ней потом работать отвечу в стиле--терпение и труд все перетрут :) На самом деле, программы эти при наличии навыка пишутся быстро, все нижеприведенные результаты--это несколько часов работы. Язык--VBA Excel).

Здесь вопрос--как тестировать, ибо IPO идут по несколько штук в день. Я сделал так. Взял последний год, число IPO за него известно. Предположил, что я аллоцирую $200 в каждую акцию после IPO (или не в каждую, можно фильтровать как-то) и посмотрел, что будет. При этом возникает вопрос--денег то сколько надо? Это ж бесконечное распухание портфеля получится. Я сделал по простому--число IPO составило 302 акции (реально чуть больше, но не с битыми данными 302), а значит я изначально полагаю отвлекаемую сумму как 302*200=60400. В качестве бенчмарка выбирал такую же аллокацию в те же даты и на те же суммы--но в SPY (это ETF на индекс S&P 500). Вход по цене закрытия второго дня после начала торгов--для гарантии, что цена реалистична и доступна в живых торгах.

Для начала--вкладываем в каждое за прошедший год IPO $200. Вот кривулька:

( Читать дальше )

⚡️Сегежа, даты проведения IPO: 19 апреля - роуд шоу, прайсинг - 26 апреля

- 12 апреля 2021, 10:11

- |

IPO Segezha Group

- 12 апреля 2021, 10:08

- |

«Система» также получит опцион на продажу еще до 15% от размещаемых в ходе IPO акций, говорится в сообщении Segezha Group. При этом АФК останется ее основным акционером.

IPO объявлено.

Кто будет участвовать?

Сегежа Групп объявляет о намерении провести IPO обыкновенных акций на Московской бирже - компания

- 12 апреля 2021, 10:04

- |

Предложение будет включать первичное предложение акций нового выпуска с привлечением не менее 30 млрд руб. и опцион доразмещения вторичных акций.

Поступления от первичного предложения будут направлены на финансирование инвестиционной программы Segezha Group и оптимизацию долговой нагрузки, что обеспечит дальнейший рост ее бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал