ETF

Принципиальное отличие денег в фондах, фондах ликвидности от например облигаций....

- 28 октября 2023, 15:56

- |

Что же происходит в случае с облигациями? Вы например имеете 10 облиг по 800р, в какой то момент они падают до 600р, что вы имеете? Вы имеете так же 10 облиг, то есть для вас по факту ничего не изменилось, но в то же время вы имеете какие то постоянные, в случае с постоянным купоном, денежные поступления скажем так например в размере 800р в год, то есть деньги приходят из вне, ваш актив остается таким же как и был, но он рожает какие то деньги, которые приходят из вне рынка и остаются ввиде денег, на которые вы можете по желанию докупать те же облиги или что то другое.

( Читать дальше )

- комментировать

- 482

- Комментарии ( 0 )

Почему пассивные инвестиции могут "сломаться"?

- 27 октября 2023, 09:52

- |

Я не являюсь рьяным противником пассивных инвестиций, но и не считаю, что это единственный лучший способ для частных инвесторов. «Недостатки» пассивных инвестиций я описывал несколько раз. Например, в статьях:

1. ПАССИВНЫЕ ИНВЕСТИЦИИ! ВСЕ ЛИ ТАК ПРЕКРАСНО?

Кроме того, я искренне убежден, что люди не должны понимать и принимать как данность инвестиции через индексные фонды, о чем нам настойчиво рассказывают последователи пассивных инвестиций. Они должны разбираться как «работают» активы, входящие в эти фонды.

Давайте посмотрим, чем помогают такие знания!

Одним из самых простых примеров в пассивных инвестициях, является классический портфель 50/50 SPY/TLT. В нём TLT позиционируется, как очень надёжный и низкорискованный фонд, так как он вкладывает средства в государственное облигации США. Но на самом деле это не совсем так. И вопрос не в надежности самих трежурис. Всё дело в том, что дюрация портфеля облигаций TLT составляет 20+ лет, а это значит что фонд может легко потерять 20% при росте ставок на 1 процентный пункт.

( Читать дальше )

Акции Illumina упали на 43% в 2023 г., настало время покупать?

- 25 октября 2023, 19:55

- |

Illumina (ILMN) отчиталась за 2 квартал 2023 г. (2Q23) после закрытия рынков 9 августа. Выручка прибавила 1,2% и составила $1,18 млрд. Скорректированная прибыль на 1 акцию (Non-GAAP diluted EPS) сократилась до $0,32 в сравнении с $0,57 во 2Q22. Согласно IBES, аналитики в среднем ожидали, что выручка будет $1,16 млрд и adjusted EPS $0,02.

Свободный денежный поток (FCF) составил $58 млн, почти без изменений. Денежные средства и эквиваленты на конец квартала $1,6 млрд. Чистый долг $679 млн. Соотношение «чистый долг / adjusted EBITDA» менее 2х.

Продуктовая выручка (product revenue) осталась на уровне 2Q22 — $1 млрд. Сервисная и прочая выручка подскочила на 12% до $175 млн. Выручка Grail составила $22 млн против $12 млн годом ранее.

Географическая структура продаж. Выручка в регионе Americas (Северная и Южная Америки) осталась без изменений – $0,64 млрд. Выручка в Европе выросла на 10,6% до $310 млн. Выручка в Китае сократилась на 2,5% до $115 млн. В остальных странах выручка упала на 10% до $118 млн.

( Читать дальше )

Завьялов Илья Николаевич про Bitcoin ETF.

- 23 октября 2023, 16:49

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

ETF (Exchange Traded Fund) — это организация, осуществляющая портфельные инвестиции в различные группы активов. Частные инвесторы могут также осуществлять портфельные инвестиции, покупая паи ETFов. В свою очередь, цена этих паев следит за ценой базовых активов, то есть акций которые приобретает фонд. В таком фонде собраны ценные бумаги на основе индекса, сектора товара или любого иного актива. Грубо говоря, этот фонд — это богатый дядька, который скупил акции других компаний, а потом взял и выкинул на биржу свои акции. То есть покупая акции дядьки, ты сразу инвестируешь в акции нескольких компаний.

Bitcoin-ETF — это торгуемый на бирже фонд, в который входит только BTC. Именно этот инструмент открывает доступ TradFi-инвесторам в мир цифровых активов.

( Читать дальше )

BlackRock тайно скупает Биткоин

- 20 октября 2023, 14:10

- |

Как вам такая версия, что все мегагиганты управленцы активов типа BlackRock и другие уже сейчас покупают Биткоин через аффилированные компании, заранее зная решение об одобрении, а когда будет официальная новость об одобрении спотового ETF, то просто переведут на хранение в Circle кастодиану и в отчете 4 квартала отчитаются, что они запустили ETF.

Слабо верится, что BlackRock и другие будут покупать в день одобрения ETF, т.к цены будут крайне невыгодными.

Также есть информация, что: «аналитики JPMorgan высоко оценивают шансы одобрения спотового ETF в США. По их мнению, положительного решения от SEC стоит ожидать в «течение месяцев».

Эксперты подчеркнули, что Комиссия может удовлетворить сразу все предложения в целях справедливой конкуренции.»

«Coinbase уверена в одобрении спотового BTC-ETF в США — CLO Coinbase»

Как-то все сходится как раз к началу 2024 года.

Подписывайся на нас:

Отмена ЛДВ для владеющих иностранными ценными бумагами.

- 19 октября 2023, 14:49

- |

Согласно действующему с 1 января 2014 г. законодательству, прибыль от продажи ценных бумаг можно освободить от налога, если инвестор владел ими три года и более. Льгота распространяется только на брокерский счет.

Внесенный правительством законопроект устанавливает, что трехлетняя налоговая инвестиционная льгота распространяется только на ценные бумаги российских организаций, которые торгуются на биржах РФ и ценных бумаги иностранных организаций, которые торгуются на биржах РФ и место регистрации которых находится на территории государства — члена ЕврАзЭС.

Таким образом из-под действия льготы выпадают зарубежные акции, облигации, ETF, которые торгуются на биржах РФ.

_____________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

( Читать дальше )

Правительство РФ внесло в Госдуму законопроект, отменяющий 3-летнюю налоговую инвестльготу при продаже иностранных ценных бумаг, торгуемых на российских биржах, исключение - цб стран ЕврАзЭС

- 19 октября 2023, 13:18

- |

Законопроект N462670-8 sozd.duma.gov.ru/bill/462670-8 размещен в электронной базе данных парламента. Он внесен в рамках целого пакета норм, посвященного реформе ИИС и перехода к предоставлению вычетов только по долгосрочным сбережениям.

Согласно действующему с 1 января 2014 г. законодательству, прибыль от продажи ценных бумаг можно освободить от налога, если инвестор владел ими три года и более. Данный инструмент называют трехгодичной налоговой льготой для инвесторов. Льгота действует при продаже российских акций, облигаций, биржевых ПИФов, которые торгуются на биржах РФ; при продаже зарубежных акций, облигаций, ETF, которые торгуются на биржах РФ; при продаже открытых ПИФов, которые управляются компаниями РФ.

Таким образом из-под действия льготы выпадают зарубежные акции, облигации, ETF, которые торгуются на биржах РФ.

( Читать дальше )

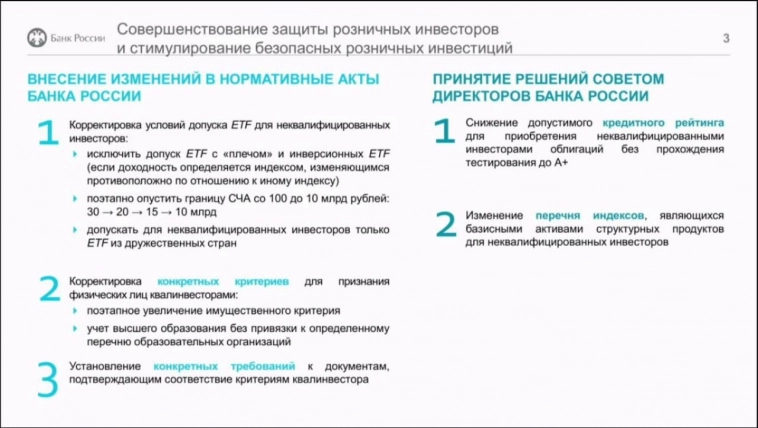

ЦБ раскрыл планы по снижению требований для ETF, доступным неквалам — РБК

- 12 октября 2023, 16:54

- |

Сейчас минимальная планка по стоимости чистых активов (СЧА) таких фондов составляет 100 млрд рублей. Регулятор запланировал поэтапное снижение этого уровня по схеме:

100 млрд — 30 млрд — 20 млрд — 15 млрд — 10 млрд

Также «неквалам» ограничат доступ к маржинальным и инверсионным ETF. Инвесторам будут доступны только ETF дружественных стран.

t.me/selfinvestor

На какой минимальный срок можно купить ETF?

- 11 октября 2023, 16:02

- |

Однако, при инвестировании в ETF рекомендуется долгосрочная перспектива, так как это позволяет извлечь преимущества диверсификации и потенциального роста инвестиций на протяжении времени. Краткосрочные операции могут быть подвержены большей волатильности и риску.

#финансовая_граммотность #учу_в_профите #новичкам

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

КИТ Финанс: бумаги с СПБ биржи в мобильном приложении КИТ Инвестиции

- 11 октября 2023, 15:19

- |

СПБ Биржа увеличила количество ETF на торгах до 200

Новые фонды позволяют инвестировать в разнообразные инвестиционные идеи и секторы рынка: золото, недвижимость, кибербезопасность, финтех, buy-back.

📌Гид по всем ETF spbexchange.ru/ru/listing/etf/

💡 ETF с листингом в Гонконге доступны неквалифицированным инвесторам после сдачи тестирования на знание инструментов «Спонсируемые ETF» и «Не спонсируемые ETF».

💡Акции на СПБ бирже доступны после сдачи тестирования «Иностранные ценные бумаги»

Что из себя представляет тестирование — писали здесь t.me/KIT_finance_broker/414

Пройти тесты можно в Личном кабинете — в выпадающем списке под значком профиля.

📱В мобильном приложении КИТ Инвестиции old.brokerkf.ru/mobile-app/ бумаги доступны для торговли.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал