финансовые показатели

РусГидро увеличило чистую прибыль за 2023 год в 1,7 раза, до 32 млрд рублей - Ъ

- 07 марта 2024, 07:13

- |

«РусГидро» сообщило о значительном увеличении чистой прибыли за 2023 год до 32 млрд рублей, что в 1,7 раза превышает показатель предыдущего года. Этот рост был достигнут благодаря благоприятным условиям для выработки электроэнергии на ГЭС и ГАЭС в Сибири, а также увеличению тарифов на электроэнергию и мощность на Дальнем Востоке на почти 50% на фоне роста спроса.

Основные факторы, способствующие увеличению финансовых показателей «РусГидро», включают восстановление уровня водности и выработку энергии на ГЭС в Сибири, а также компенсацию выпадающих доходов за прошлые периоды в тарифах на электроэнергию и тепловую энергию на Дальнем Востоке.

Предвидится дальнейший рост финансовых показателей «РусГидро» в 2024 году. Ожидается, что запуск энергорынка на Дальнем Востоке может стать дополнительным фактором роста. Эта либерализация цен на электроэнергию сделает работу ГЭС и угольных ТЭС более выгодной.

Аналитики также прогнозируют дальнейший рост финансовых показателей «РусГидро» в 2024 году, основываясь на росте цен на газ, что поддержит оптовые цены на электроэнергию.

( Читать дальше )

- комментировать

- 170

- Комментарии ( 0 )

Банк Санкт-Петербург заработал 47.3 млрд рублей по итогам 2023 года по МСФО - компания

- 06 марта 2024, 09:33

- |

Банк «Санкт-Петербург» представил итоги работы за 2023 год в соответствии с международными стандартами финансовой отчетности (МСФО). Согласно консолидированной отчетности по МСФО, банк продемонстрировал следующие ключевые показатели:

- Чистый процентный доход: 50.8 млрд рублей.

- Чистый комиссионный доход: 12.5 млрд рублей.

- Чистый торговый доход: 10.3 млрд рублей.

- Выручка: 74.6 млрд рублей.

- Операционные расходы: 23.6 млрд рублей.

Банк достиг результатов, аналогичных 2022 году, с чистой прибылью в размере 47.3 млрд рублей и рентабельностью капитала 29.7%.

Кредитный портфель банка продолжает расти, достигнув 686.3 млрд рублей к 1 января 2024 года. Проблемная задолженность сократилась до 5.2%, а резерв под обесценение кредитов составил 5.0%.

Собственный капитал банка, рассчитанный по методике ЦБ РФ (Базель III), увеличился до 171.2 млрд рублей к началу 2024 года, обеспечивая норматив достаточности основного капитала на уровне 18.6%.

Источник: www.bspb.ru/news/2024/240306

( Читать дальше )

Софтлайн объявляет о достижении рекордных финансовых показателей по итогам 2023 г. Оборот Софтлайна в 2023 г. вырос на 29% - до 91,5 млрд руб - компания

- 15 февраля 2024, 09:30

- |

ПАО «Софтлайн» (Компания или Группа, MOEX:SOFL), ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет неаудированные консолидированные финансовые результаты ПАО «Софтлайн» по МСФО за 2023 год.

За 2023 год Группа достигла исторически рекордных значений по основным финансовым показателям:

- Оборот достиг 91,5 млрд рублей, увеличившись на 29% по сравнению с показателем, зафиксированным по итогам 2022 года;

Валовая прибыль за 2023 год составила 23,6 млрд рублей, продемонстрировав практически двукратный рост год к году. При этом в структуре валовой прибыли около 60% ее доли пришлось на высокорентабельные собственные решения Группы. В результате валовая рентабельность достигла 26%;

Скорректированная EBITDA возросла до 4,4 млрд рублей за 12 месяцев 2023 года, превысив прошлогодний уровень на 72%;

Количество сотрудников по состоянию на 31 декабря 2023 года увеличилось до 8 475 человек или на 68% с начала 2023 года, доля инженеров и разработчиков Группы превысила 55% от общего числа сотрудников, еще раз подчеркивая проводимую Компанией трансформацию бизнеса.

( Читать дальше )

Представляем предварительные результаты деятельности Positive Technologies за 2023 год

- 29 января 2024, 14:00

- |

Друзья! Традиционно мы подводим итоги года в несколько этапов и сегодня представляем вам предварительные результаты деятельности Positive Technologies за 2023 год.

↗️ Исходя из текущих управленческих данных, объем отгрузок вырос до 26 млрд рублей

Итоговое значение фактически оплаченных отгрузок (до 31 марта) составит от 25 до 26 млрд рублей, ожидаемый консенсус-прогноз менеджмента — 25,3 млрд рублей. Это на 75% выше по сравнению с 2022 годом. Наибольший вклад в результат внесли флагманские продукты: MaxPatrol SIEM, MaxPatrol VM и PT Network Attack Discovery.

Ожидаемые результаты — в рамках прогноза, озвученного в ноябре 2023, — от 22,5 до 27,5 млрд руб.

🎯 Мы ставим задачу продолжить масштабирование бизнеса, усиливая присутствие в ключевых сегментах и обеспечивая динамичное развитие за счет выхода в новые технологические и географические ниши. Уже сейчас наш бизнес демонстрирует рост, превышающий рыночную динамику более чем в 2 раза.

💬 «Мы продолжаем уверенно идти вперед: запустили коммерческие продажи метапродукта MaxPatrol O2 и решения MaxPatrol EDR, видим большую заинтересованность клиентов в нашем новом продукте PT NGFW.

( Читать дальше )

Финансовые показатели Алросы в 2024г, несмотря на санкции, будут стабильными — экс-глава компании Сергей Иванов

- 05 января 2024, 13:06

- |

Финансовые показатели «АЛРОСА» в 2024 году, несмотря на санкции стран G7, будут стабильными, считает бывший гендиректор компании, заместитель председателя наблюдательного совета «АЛРОСА» Сергей Иванов.

Комментируя запрет на импорт российских алмазов и изготовленных из них бриллиантов в страны G7, экс-глава «АЛРОСА» заявил: «Мы понимали, что вероятность этого высокая, с февраля 2022 года. Компания за эти два года проделала колоссальную работу».

«Конечно, все это неприятно. И определенное влияние на компанию есть. Но нынешний пакет санкций — это автогол в свои ворота. Удар наносится в первую очередь по Антверпену и рынкам ювелирной продукции стран G7. Заменить и вытеснить „АЛРОСА“ с рынка алмазов невозможно, потому что невозможно заместить 30% рынка. Объем добычи у наших конкурентов не вырастет в ближайшие десятилетия. Только если сами жители стран „семерки“ начнут отказываться от приобретения бриллиантов любого происхождения. Но мы в такой сценарий не верим. Все равно российские алмазы и изготовленные из них бриллианты находят своего потребителя. Нужно помнить, что помимо „семерки“ есть ряд крупных стран — Китай, Индия, страны Латинской Америки, Юго-Восточной Азии, Ближнего Востока», — сказал Иванов.

( Читать дальше )

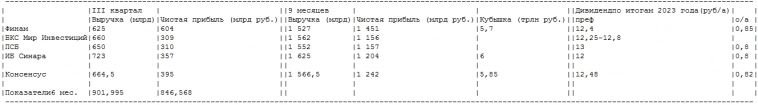

Сургунефтегаз РСБУ 3кв2023г: чистая прибыль 395 млрд руб, выручка 665 млрд руб, кубышка - около 6 трлн руб — прогноз экономистов, опрошенных Интерфаксом

- 17 ноября 2023, 12:56

- |

Оценка финансовых результатов «Сургутнефтегаза» по-прежнему остается задачей «со звездочкой», за которую берутся далеко не все эксперты. Отдельные аналитики из числа опрошенных «Интерфаксом» дали рынку ориентир чистой прибыли по РСБУ за III квартал в размере 395 млрд рублей, выручки — 664,5 млрд рублей, кубышка — около 6 трлн руб

www.interfax.ru/business/

Финансовые результаты Ленты за 3 квартал лучше ожиданий рынка - Атон

- 26 октября 2023, 10:51

- |

Группа увеличила выручку на 22,9% по сравнению с предыдущим годом до 796,2 млрд рублей, что соответствует ранее раскрытым операционным показателям. Сопоставимые (LfL) продажи показали рост на 10,2% год к году, а торговая площадь увеличилась на 12,6% в годовом сравнении. Прирост сети X5 составил 784 магазина на нетто-основе. Выручка в онлайн-сегменте достигла 29,2 млрд рублей (+97,9% год к году). Скорректированный показатель EBITDA (по МСБУ 17) увеличился на 30,2% год к году до 62,5 млрд рублей, а рентабельность EBITDA составила 7,8% (+0,4 п.п. в годовом сравнении) вследствие роста коммерческой маржи на фоне низкой базы 3-го квартала 2022 г. Чистая прибыль выросла на 85,7% в годовом сравнении и достигла 29,6 млрд рублей, чему способствовало сокращение чистых финансовых расходов и меньшая амортизация. Группа получила операционный денежный поток в размере 69,8 млрд рублей (+42,2% г/г), при этом объем инвестиций достиг 32,8 млрд рублей, увеличившись в 2,5 раза в годовом сравнении. Отношение чистого долга к EBITDA составило 0,83х против 0,89х в 3-м квартале 2022 года, а показатель чистого долга (без учета лизинговых платежей) — 164,6 млрд рублей (-2,8% г/г).

( Читать дальше )

КИТ Финанс: 🔍Следим на этой неделе

- 23 октября 2023, 09:16

- |

23 октября (понедельник)

▫️ Лента #LNTA — опер. результаты и фин. показатели за3кв. 2023 г.

▫️ Норникель #GMKN — производственные результаты за 9 мес. 2023 г.

▫️ РусАгро #AGRO — опер. результаты за 3кв. 2023 г.

▫️ РусГидро #HYDR — опубликует опер. результаты за 3кв. 2023 г.

▫️ СмартТехГрупп #CARM — опер. результаты за 3 кв. 2023 г.

24 октября (вторник)

▫️ Газпром #GAZP — заседание СД. В повестке вопросы об инвестпрограмме и бюджете на 2023 год

▫️ ТГК-1 #TGKA — опер. результаты за 3кв. 2023 г.

25 октября (среда)

▫️X5 Group — фин. результаты по МСФО за 3 кв. 2023 г.

▫️На срочном рынке Мосбиржи возобновятся торги поставочными фьючерсными контрактами на акции ВК #VKCO.

26 октября (четверг)

🇪🇺ЕЦБ — заседание по ключевой ставке

🇪🇺Саммит лидеров ЕС

🇺🇸ВВП (кв/кв) (3 кв.)

▫️ Лукойл — заседание СД. В повестке вопрос дивидендов.

▫️ Юнипро — фин. результаты по РСБУ за 3кв. 2023 г.

▫️ Polymetal — опер. результаты за 3 кв. 2023 г.

( Читать дальше )

Ожидаемая дивидендная доходность Сбербанка оценивается в 12% - Промсвязьбанк

- 10 августа 2023, 12:00

- |

Рост портфелей Сбербанка ускорился с началом цикла повышения ключевой ставки: +2,7% м/м по юрлицам против +1,4% в июне (без учета валютной переоценки) и +2,8% м/м по физлицам против +2,6% в июне (без учета секъюритизации). Чистый процентный доход вырос на 39% г/г за счет роста бизнеса и низкой базой прошлого год. Чистый комиссионный доход: +21% г/г, показатель остается на высоком уровне. CIR (отношение операционных расходов к доходам) составил 22% за 7 мес. 2023 г., что заметно ниже показателя за 7 мес. 2022 г. (33%). Показатель COR (стоимость рисков) начал расти с II квартала и на конец июля достиг 1,4% против 1,3% за полугодие. Пока наблюдаемый рост резервирования выглядит некритично для динамики прибыли. Банк ожидает, что чистая прибыль в 2023 г. превысит докризисный уровень в 1,2 трлн руб.

( Читать дальше )

Русагро 1п2023г: чистая прибыль 13,19 млрд руб (годом ранее 470 млн руб), 2кв 2023г: чистая прибыль 7,8 млрд руб (годом ранее убыток 1,49 млрд руб)

- 07 августа 2023, 11:02

- |

Один из крупнейших в РФ агрохолдингов Русагро в первом полугодии 2023 года увеличил чистую прибыль до 13,19 миллиарда рублей с 470 миллионов рублей годом ранее, сообщила компания.

По итогам второго квартала этот показатель составил 7,8 миллиарда рублей в то время, как годом ранее Русагро получило чистый убыток в 1,49 миллиарда рублей.

Выручка компании за полугодие сократилась до 106,5 миллиарда рублей со 127,2 миллиарда рублей годом ранее, за квартал — до 59,2 миллиарда рублей с 65,7 миллиарда рублей.

Скорректированный показатель EBITDA в первом полугодии упал на 48% до 15,6 миллиарда рублей, за второй квартал — на 38% в годовом выражении до 8,5 миллиарда рублей.

Рентабельность по этому показателю сократилась в первом полугодии до 15% с 23%, за квартал — до 14% с 21%.

Чистый долг компании на 30 июня составил 80,04 миллиарда рублей. Соотношение чистого долга к скорректированному показателю EBITDA — 2,6 раза.

www.kommersant.ru/doc/6147591

www.moscowtimes.life/2023/08/07/rusagro-v-1-pol-2322-gg-pokazalo-rost-chistoy-pribyli-i-padenie-vyruchki-a51207

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал