сургутнефтегаз

Доходность по префам Сургутнефтегаза за 2018 год может составить 19% - Атон

- 06 мая 2019, 17:31

- |

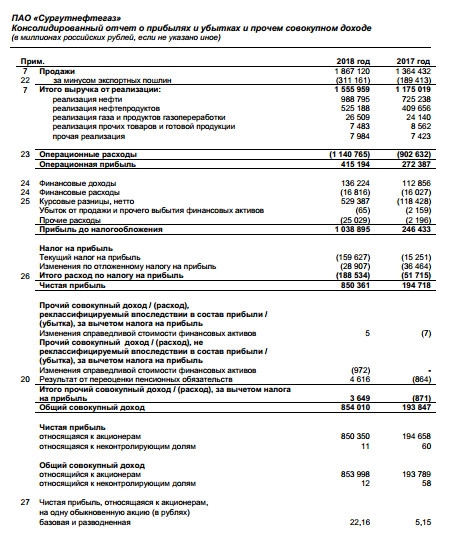

Во 2П18 выручка Сургутнефтегаза за вычетом экспортных пошлин выросла на 32% г/г (до 1 556 млрд руб.), EBITDA укрепилась на 31% г/г (до 482 млрд руб.), а чистая прибыль увеличилась более чем в 4 раза г/г (до 460 млрд руб.), отражая существенную прибыль от курсовых разниц (304 млрд руб. во 2П18). По 2018 году она достигла внушительных 529 млрд руб., что привело к рекордному росту чистой прибыли по МСФО до 850 млрд руб. Денежная подушка Сургутнефтегаза (с учётом краткосрочных и долгосрочных депозитов) выросла на 33% г/г до 3 363 млрд руб.; в наибольшей степени это объясняется эффектом валютной переоценки, но сильный FCF во 2П18 также оказал влияние, на наш взгляд (FCF: 107 млрд руб., +14% г/г).

Отчётность по стандартам МСФО традиционно близка к ранее раскрытым показателям по РСБУ, особенно в части прибыли от курсовых разниц (РСБУ: 510 млрд руб.) и чистой прибыли (РСБУ: 828 млрд руб.). Хотя мы отмечаем довольно сильные результаты за 2П18, особенно укрепление FCF, отчётность НЕЙТРАЛЬНА для акций, поскольку внимание рынка сейчас сосредоточено на дивидендам по привилегированным акциям Сургутнефтегаза (определяются на базе РСБУ). Напомним, по нашей оценке на базе 10% чистой прибыли по РСБУ дивиденд за 2018 должен достигнуть 7.62 руб. на акцию (доходность 19%).АТОН

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 06 мая 2019, 09:21

- |

Миллиард тонн прогнозов. «Нефтегазхолдинг» ставит на баланс запасы крупнейшего нефтяного месторождения

Как выяснил “Ъ”, «Нефтегазхолдинг» бывшего главы «Роснефти» Эдуарда Худайнатова может стать владельцем формально крупнейшего нового нефтяного месторождения в постсоветской истории. Роснедра одобрили постановку на госбаланс 1,2 млрд тонн нефти извлекаемых запасов Пайяхской группы месторождений на Таймыре. Собеседники “Ъ” в отрасли считают эту оценку предварительной и, скорее всего, завышенной, поскольку было пробурено лишь минимальное число разведочных скважин. Однако подобные балансовые запасы могут помочь господину Худайнатову получить льготы для проекта, который может быть реализован вместе с «Роснефтью».

https://www.kommersant.ru/doc/3961873?from=main_3

( Читать дальше )

Сургутнефтегаз - Убыток рсбу 1 кв 2019г: 82,728 млрд руб против прибыли 62,080 млрд руб (г/г)

- 30 апреля 2019, 17:03

- |

Сургутнефтегаз — рсбу/ мсфо

Общий долг на 31.12.2016г: 187,616 млрд руб/ мсфо 476,173 млрд руб

Общий долг на 31.12.2017г: 213,038 млрд руб/ мсфо 626,493 млрд руб

Общий долг на 31.12.2018г: 263,501 млрд руб/ мсфо 709,447 млрд руб

Общий долг на 31.03.2019г: 229,295 млрд руб

Выручка 2016г: 992,538 млрд руб/ мсфо 1,222.18 трлн руб

Выручка 1 кв 2017г: 275,896 млрд руб

Выручка 6 мес 2017г: 534,874 млрд руб/ мсфо 638,807 млрд руб

Выручка 9 мес 2017г: 819,478 млрд руб

Выручка 2017г: 1,144.37 трлн руб/ мсфо 1,384.43 трлн руб

Выручка 1 кв 2018г: 319,888 млрд руб

Выручка 6 мес 2018г: 718,615 млрд руб/ мсфо 856,753 млрд руб

Выручка 9 мес 2018г: 1,148.67 трлн руб

Выручка 2018г: 1,524.95 трлн руб/ мсфо 1,867.12 трлн руб

Выручка 1 кв 2019г: 394,416 млрд руб

( Читать дальше )

Сургутнефтегаз - чистая прибыль по МСФО за 2018 г выросла в 4,4 раза, до 850,4 млрд руб

- 30 апреля 2019, 16:04

- |

Выручка от реализации выросла на 32% и составила 1,56 триллиона рублей.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={BEED64BD-EA7D-42E5-B32E-7BF13D956B2D}

Сургутнефтегаз-самая мутная история на российском рынке.

- 29 апреля 2019, 08:38

- |

Но при этом ни кто не знает

1) для чего эта подушка будет использоваться в итоге, и будет ли использоваться вообще и достанется ли часть подушки миноритариям.

2) где же те закрома, где это богатство лежит, и не рухнут ли они

3) Кому в итоге реально принадлежит это самое счастье именуемое Сургутнефтегазом

Но подавляющее большинство коллег видит в этом «чёрном ящике» охрененную инвестиционную идею.

Как сказал Баффет-инвестировать нужно в бизнес, который понимаешь.

А тут лично для меня вообще ничего не понятно. И далее по выражению классика-я не трус, но я боюсь.

Может зря конечно, но не люблю я мутные истории.

Очень интересно знать мнение коллег вообще и уважаемого Ильшата Юмагулова в частности. Может я не так смотрю?

Префы Сургутнефтегаза не теряют свою актуальность - Пермская фондовая компания

- 25 апреля 2019, 14:39

- |

Выручка компании по РСБУ увеличилась на 33%, чистая прибыль под воздействием эффекта от переоценки валютных накоплений увеличилась более чем в 5 раз, достигнув отметки в 827 млрд. рублей. Эффект от переоценки массивных накоплений в очередной раз значительно увеличил размер чистой прибыли. Помимо этого компания получает процентный доход с данных средств. «Сургутнефтегаз» по-прежнему не раскрывает возможных планов по применению данной валюты, к чему за многие годы успели привыкнуть акционеры. Тем не менее, вероятность ее использования по-прежнему нельзя отрицать. Операционная прибыль, при этом, увеличилась на 68%.

( Читать дальше )

Кто торгует Сургут против рубля?

- 14 апреля 2019, 23:35

- |

Татнефть - в фазе консолидации - Финам

- 12 апреля 2019, 12:39

- |

Благодаря росту экспортных цен во 2 и 3 кварталах 2018 года, ослаблению курса рубля и увеличению объемов и стоимости продукции НПЗ, «Татнефть» по итогам года сумела значительно нарастить финансовые показатели.

В прошлом году «Татнефть» пересмотрела дивидендную политику, подняв минимальную величину дивидендов до 50% от чистой прибыли. Новая «Стратегия развития Группы „Татнефть“ до 2030 г.» предполагает рост объемов добычи нефти на треть от текущего уровня при 100% восполнении запасов. Однако, достижимость этих целей вызывает сомнения ввиду ограниченной ресурсной базы.

Благодаря росту рыночной капитализации, по мультипликатору EV/EBITDA «Татнефть» достигла среднеотраслевых значений, и поэтому мы считаем, что возможности дальнейшего роста акций компании ограничены.Калачев Алексей

С учетом всех факторов мы сохраняем рекомендацию «Держать» по обыкновенным и привилегированным акциям «Татнефти».

ГК «ФИНАМ»

Дивидендный сезон ведет российские бумаги к новым максимумам - Атон

- 10 апреля 2019, 21:53

- |

Мировые рынки торгуются в режиме risk on, в том числе, индекс РТС, который уже прибавил более 15% с начала года – это второй лучший результат среди развивающихся рынков после Китая. Санкции по-прежнему являются основным риском для рынка, который препятствует заметному притоку средств глобальных фондов в российские акции. Тем не менее мы отмечаем, что поток санкционных новостей в последнее время оказывал минимальное влияние на российский рынок, а вот сильные финансовые результаты компаний и приближающийся сезон выплаты дивидендов стимулируют рост бумаг российских эмитентов к новым максимумам. Среди наших фаворитов по-прежнему экспортеры, истории роста и дивидендов, в то время как для акций ритейлеров, транспортных компаний и сектора недвижимости мы не видим краткосрочных катализаторов. Между тем, большинство российских акций торгуются с дисконтом не менее 50% к аналогам EM, что является исключительно результатом повышенной доходности на капитал, которую требуют инвесторы на фоне санкционных рисков, и любые признаки улучшения отношений между Россией и США приведут к существенной переоценке рынка.

( Читать дальше )

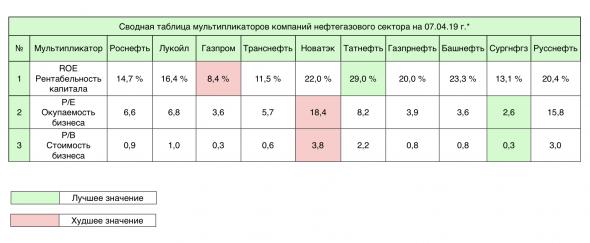

Нефтегазовый сектор - лучшие! Сравнение в таблице

- 08 апреля 2019, 09:33

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

* Выше приведена сводная таблица для анализа ряда мультипликаторов, которые я использую для своих исследований и анализа компаний. Существует еще множество мультипликаторов, но эти, я считаю, основными и достаточными. В ходе сравнительного анализа установлены компании с наилучшими и наихудшими показателями. Самыми сбалансированными являются Башнефть и Газпромнефть, которые показывают высокую рентабельность капитала, при сохранении отличных значений окупаемости бизнеса. При чем их стоимость еще далека от справедливых значений. В своей работе я использую еще некоторые мультипликаторы, SWOT-анализ и множество других показателей и данных. Только на основании всего объема данных принимаются решения о покупке/продаже акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал