смартлаб премиум

Обновление модели по КАМАЗ, после публикации операционных результатов за 2024г.!

- 02 февраля 2025, 20:44

- |

Последний раз писал пост про компанию КАМАЗ 15 ноября, и пусть сейчас еще нет финансовых отчетов, но вышли результаты по производству автомобилей КАМАЗ за 2024 год:

Всего произведено 54,6 тыс. единиц коммерческой техники (+3,0% г/г), из них:

👉тяжелой грузовой техники — 41677 шт.

👉автобусов — 1596 шт.

👉электробусов — 688 шт.

👉автобетоносмесителей — 554 шт.

👉автомобилей Компас — 5742 шт.

Результаты продаж КАМАЗ:

👉грузовой техники свыше 14 тн. — 20300 шт.

👉грузовой техники от 8-14 тн. — 4150 шт.

👉автобусов и электробусов — 2200 шт.

Я не пишу изменения г/г, потому что не вышел отчет, который компания публикует, где показывает официальные цифры, например, за 1 полугодие данные следующие:

( Читать дальше )

- комментировать

- 2.1К | ★1

- Комментарии ( 3 )

Mozgovik Weekly. Комментарий по ключевым новостям недели.

- 02 февраля 2025, 19:52

- |

Добрый вечер! Комментарий по ключевым событиям недели.

Прибыль банковского сектора в декабре и по итогам 2024 года.

Центральный Банк раскрыл финансовые результаты российских банков за декабрь и по итогам 2024 года. Из представленных в таблице ниже публичных банков высокая корреляция РСБУ с МСФО отмечается у Сбера, БСП и МТС Банка. В случае Совкомбанка, например, ожидаю прибыль по МСФО примерно на 25 млрд рублей больше.

Банковский сектор в 2024 г. заработал рекордную прибыль — 3.8 трлн рублей при средней по году рентабельности капитала на уровне 23%. Необходимо отметить, что совокупный финансовый результат сектора составил 3.4 трлн рублей. Основная причина разницы – отрицательная переоценка ценных бумаг, которые учитываются напрямую в капитале.

( Читать дальше )

Инвестиционно-спекулятивный портфель на 1февр.2025.

- 02 февраля 2025, 17:14

- |

«Инвесторы должны помнить, что налоги — это часть игры, и умение управлять ими может дать вам значительное преимущество» © Чарли Мангер

Месяц назад писал итоговый пост за год: https://smart-lab.ru/company/mozgovik/blog/1100506.php

Рост последних дней перед Новым годом так смутил, что я даже не заметил, что один небольшой счет на ~3% просто не был учтен. В этой связи решил наконец избавиться от графы «заблокированные акции», так как они были примерно равны этой сумме. Данная графа фигурировала уже давно в моем портфеле и в результате искажала инвестиционную картину.

Индекс вырос на 3,3% с поста, а портфель немного отстает (+2%). Основная причина – НДФЛ, который незаметно вычел брокер из моего кэша при ребалансировке портфеля. Кроме того, я переводил деньги с обычного брокерского счета на новый ИИС-3, тем самым фиксировал прибыль и сразу платил налог. Не думал, что налоги так сильно будут съедать прибыль, а всё из-за того, что в своё время недостаточно внимания уделил этому вопросу.

( Читать дальше )

Хэндерсон операционные результаты 2024 г. - предновогоднее ускорение выручки

- 01 февраля 2025, 02:29

- |

Хэндерсон опубликовал операционные результаты за 2024 год.

Рост выручки за год составил +24% до 20,8 млрд руб. В декабре прибавили почти 28% до 2,8 млрд руб.

Торговая площадь за год выросла на +17% до 57,1 тыс. кв. метров. Кол-во торговых точек практически не изменилось — 159 магазинов (+1 за год). Фокус среднесрочной стратегии на переоткрытии салонов в тех же локациях с бОльшей площадью — отсюда и существенный рост.

( Читать дальше )

Окей операционные результаты 4 кв. - трафик дискаунтера перестал снижаться

- 01 февраля 2025, 00:24

- |

Окей опубликовал операционные результаты за 2024 год.

Выручка выросла на +5,5% до 217 млрд руб. В 4-ом квартале рост составил +5,3% до 61,5 млрд руб.

Сопоставимая динамика выручки за 4 квартал +5% за счет роста чека +6,8%, трафик снижается на -1,7%. За год +4,1% выручка, +6,9% средний чек и -2,6% трафик.

( Читать дальше )

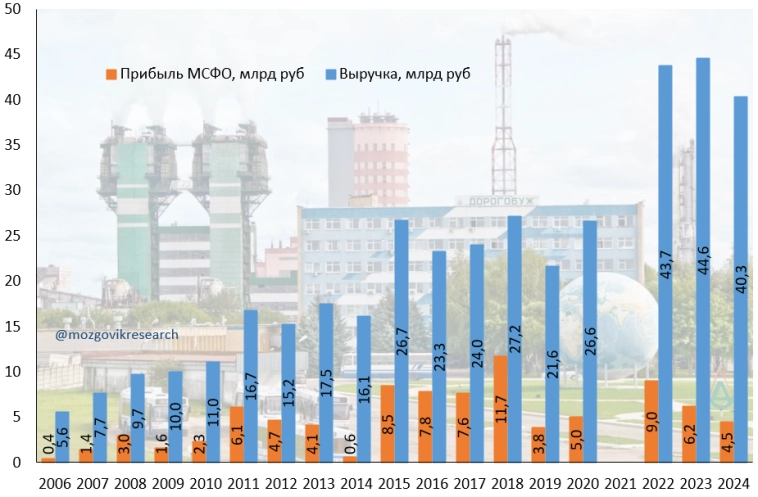

Дорогобуж. Есть ли здесь инвестиционная идея?

- 31 января 2025, 17:56

- |

Вместе с очередной волной внебиржевых акций на Мосбиржу сравнительно недавно вышли акции Дорогобуж. Они начали торговаться по безумно высокой цене, но со временем подошли к более-менее адекватным значениям, где их уже интересно оценивать.

Прекрасно, что на бирже появилась ещё одна компания, к которой можно приложить знания о ценах на удобрения. Сейчас в секторе удобрений представлено четыре компании: ФосАгро, КуйбышевАзот, Акрон и его «дочка» — Дорогобуж.

Приведем сразу основные годовые показатели с ориентиром на текущий год.

Выручка — тут мы видим существенный рост. За 15 лет она выросла в 4 раза. Показатели чистой прибыли выглядят куда скромнее. Прибыль сейчас находится на уровне 2011–2012 годов.

Валовая прибыль компании, как и чистая прибыль, показывают снижение уже второй год.

( Читать дальше )

Стратегия Кармани 2025 - 2028 г. - амбициозно, но есть нюанс

- 31 января 2025, 16:04

- |

Смарттехгрупп (Кармани) провел эфир по стратегии 2025 — 2028 г.

Цели стратегии как всегда амбициозные, но к ней есть вопросы.

( Читать дальше )

Динамика спредов и доходностей рублевых облигаций

- 31 января 2025, 09:50

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на уровне 21% 20.12.2024, при консенсус-прогнозах повышения до 23%, рынок рублевых облигаций резко снизился по доходности. Однако, в январе текущего года доходности стали вновь подрастать. Посмотрим на основные индикаторы этого движения и чего можно ожидать в ближайшей перспективе.

Изменения спредов рублевых облигаций с начала текущего года

- Короткий сегмент ОФЗ (2 Y), который до 20.12.2024 по доходности торговался вблизи КС, после последнего заседания ЦБ РФ резко снизился, отыгрывая тем самым сокращение опасений увеличения бенчмарка. К текущему моменту госбумаги торгуются на уровнях начала сентября прошлого года, когда КС была 18%, что можно интерпретировать, как отсутствие в текущий момент ожиданий дальнейшего ужесточения ДКП.

- Также существенно снизились по доходности практически все корпоративные рублевые облигации. Но с началом января текущего года в 1-ом корпоративном эшелоне наметился умеренный рост доходностей. Ближе к концу месяца такая же тенденция появилась во 2-ом эшелоне и в ВДО.

( Читать дальше )

Актуален ли рейтинг акций Диасофт = "4" после роста цены более чем на 20%?

- 30 января 2025, 20:08

- |

С тех пор акции выросли на 22%.

Актуален ли рейтинг «4» сегодня?

( Читать дальше )

Solidcore Resources опубликовала производственные результаты за 4 квартал 2024 года, насколько изменился потенциал акций?

- 30 января 2025, 10:12

- |

Производство в III квартале снизилось на 17,9% год к году до 119 тыс. унций золотого эквивалента, на фоне снижения содержания золота, связанным с переработкой более труднообогатимой руды в соответствии с горным планом 👉

Продажи в IV квартале составили снизились на 14% год к году до 122 тыс. унций золотого эквивалента.

Снижение продаж вызвано временной разницей между отгрузкой концентрата Варваринского на аффинаж и производством сплава Доре, а также из-за проблем с нехваткой вагонов на железных дорогах восточного направления, что повлияло на продажи Кызыла.

Выручка за четвертый квартал выросла на 10% год к году до US$ 322 млн👉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал