смартлаб премиум

Перспективы облигации М.Видео-Эльдорадо после повышения прогноза по рейтингу

- 22 февраля 2024, 16:40

- |

РА АКРА 21.02.2024 подтвердило кредитный рейтинг М.Видео-Эльдорадо на уровне A(RU), улучшив прогноз до «позитивного». Насколько это отразится на облигациях компании и стоит ли в них сейчас вкладываться?

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

Рейтинги (АКРА/Эксперт РА): A(RU)/ruA с «позитивным»/«развивающимся» прогнозами

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 3 )

Акции ТМК в лидерах роста 2023 года, какой потенциал можно ожидать в 2024 году?

- 22 февраля 2024, 07:36

- |

За 2023 года акции прибавили более 140%, а в моменте рост составлял более 236%. Давайте попробуем разобраться что происходит в компании и оценить потенциал роста.

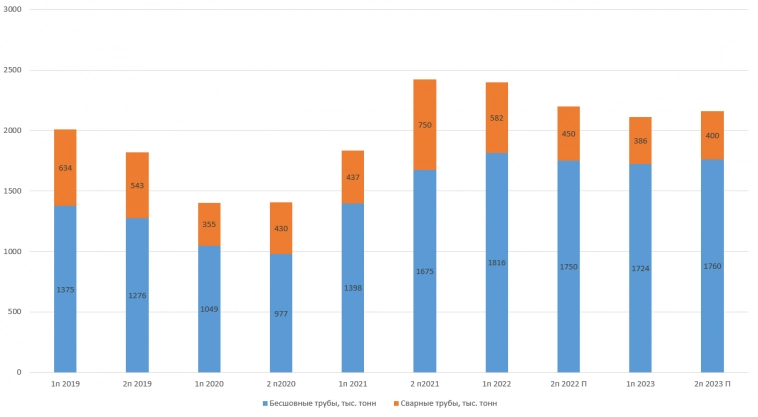

Начнём мы с операционных результатов

В 2020 году было существенное падение продаж в связи с эпидемией коронавируса.

По результатам 1п 2023 года на бесшовные трубы пришлось 82% продаж и 18% на сварные трубы.

( Читать дальше )

Дефолта по облигациям РОСНАНО, очевидно, пока не будет

- 21 февраля 2024, 21:58

- |

В октябре прошлого года писал о сохраняющимся тяжелом положении АО «РОСНАНО» и вероятности дефолта по его облигациям (https://smart-lab.ru/mobile/topic/947212/). 21.02.2024 В. Юнусов − управляющий финансовый директор компании, сделал ряд важных заявлений ИНТЕРФАКСу. Вкратце рассмотрим их и оценим вероятность неисполнения обязательств в текущих условиях.

( Читать дальше )

Становится интереснее: техника & тактика. Weekly #63

- 21 февраля 2024, 15:36

- |

Но на этой неделе мы увидели небольшую распродажу, поэтому хочется посмотреть поподробнее на изменение расстановки сил в акциях.

( Читать дальше )

КИВИ Банк лишился лицензии: что делать владельцам облигаций?

- 21 февраля 2024, 13:58

- |

ЦБ РФ 21.02.2023 отозвал лицензию на осуществление банковских операций у КИВИ Банк (АО) за нарушение банковского законодательства и систематическое нарушение требований по процедурам ПОД/ФТ. В банк назначена временная администрация из АСВ, которая будет действовать до назначения конкурсного управляющего или ликвидатора. Напомню, что проблемы кредитной организации с регулятором тянутся еще с декабря 2020 г., когда стали вводиться ограничения на проведение операций.

Решение ЦБ РФ: https://cbr.ru/press/pr/?file=638441030839855571BANK_SECTOR.htm

В январе 2024 г. была закрыта сделка по продаже материнской компанией QIWI Plc АО «КИВИ» (на которой консолидированы российские активы) гонконгской компании Fusion Factor Fintech Ltd, принадлежащей главному исполнительному директору Qiwi Plc А. Протопопову.

Актуальный пост про QIWI можно посмотреть у коллеги – Анатолия Полубояринова: https://smart-lab.ru/mobile/topic/990013/

( Читать дальше )

Совкомбанк купил большой банк, показал отличную прибыль, но инсайдеры все знали заранее

- 21 февраля 2024, 01:16

- |

Совкомбанк объявил, что в 2023 году он заработал 95 млрд рублей, а также объявил 26-ую по счету сделку по слиянию и поглощению в своей истории.

Совкомбанк купил не самый маленький Хоум Банк (ХКФ) — 34 место по активам в секторе (Совкомбанк на 9-ом).

ХКФ — крупнейший банк в России в сегменте POS-кредитования. POS-кредит — это кредит, который выдается непосредственно в торговой точке. То есть не надо ходить в офис банка, а у займа есть конкретное назначение, например айфон.

( Читать дальше )

Модельный портфель корпоративных рублевых облигаций №1: итоги за 6 месяцев

- 20 февраля 2024, 18:10

- |

С момента формирования Модельный портфель корпоративных рублевых облигаций №1 23.08.2023 прошло неполных 6 месяцев. Подведем его итоги и обозначим дальнейшие планы.

( Читать дальше )

Башнефть и отчетность за 2023 год: без дивидендных сюрпризов, 4-й квартал отработан слабовато

- 20 февраля 2024, 17:13

- |

Башнефть отчиталась за 4-й квартал, акция была очень популярна у физиков с целью “разгона” в виде высокого дивиденда в 300+ рублей за 2023 год

Ни разгон, ни дивиденд не оправдался, отчетность за 4-й квартал многих удивила.

За 4-й квартал заработали всего 26 млрд рублей (ВНИМАНИЕ: возможно в Газпромнефти, Татнефти и других популярных “дивидендных” бумагах будет похожая история)

В годовом масштабе все равно выглядит неплохо, компания отлично прибавила и побила рекорд по прибыли за все время

Выручка впервые превысила 1 трлн рублей

( Читать дальше )

Роснефть отчетность за 4-й квартал - рентабельность нефтедобычи ушла на дно из-за разовых факторов?

- 20 февраля 2024, 02:11

- |

Роснефть отчиталась за 4-й квартал и 2023 год по МСФО — первой из нефтегаза России, можно вручить приз за смелость и скорость.

Давайте проанализируем, что в итоге принес 4-й квартал и сопоставим с прогнозом Мозговика.

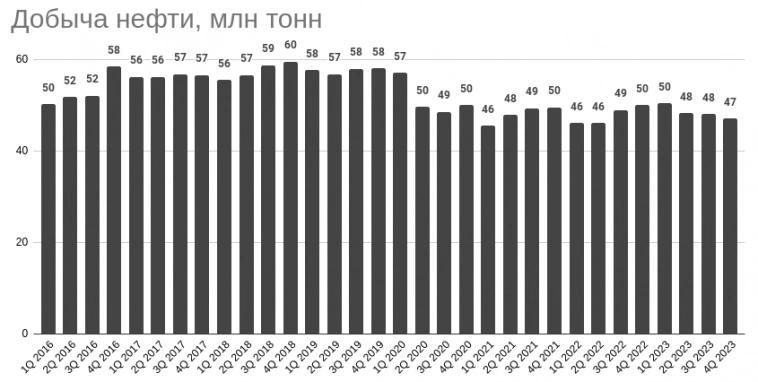

Начинаем традиционно с операционных показателей

Добыча нефти сохранилась на нормальных уровнях, ограничения ОПЕК+ играют свою роль

В добыче газа рост, хотя газ внутри РФ — низкомаржинальная история, но лучше — чем ничего

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал