сделки M&A

Софтлайн компания роста, дивиденды не являются главным источником дохода инвестора - Альфа-Банк

- 26 марта 2024, 15:18

- |

На 11:45 мск акции Softline растут на 2,5%, максимальный дневной рост достигал 4%.

Компания продолжает развивать M&A-стратегию для наращивания доли на рынке. За последние два года прошло уже 13 таких сделок M&A. Недавно компания приобрела в этом году долю в многопрофильной группе R.Partner и российском вендоре платежного оборудования «Инверсум».

( Читать дальше )

- комментировать

- 344

- Комментарии ( 0 )

Софтлайн объявил отбор ИТ-компаний для потенциальной покупки

- 26 марта 2024, 10:00

- |

ГК Softline (ПАО «Софтлайн») объявила отбор среди отечественных ИТ-компаний для их потенциального приобретения, говорится в сообщении компании.

«ГК Softline предлагает отечественным ИТ-компаниям стать частью группы», — сообщила компания, отметив, что она создала на сайте раздел M&A (mergers and acquisitions, с англ. «слияния и поглощения») для взаимодействия с потенциальными кандидатами.

«Этот шаг является еще одним этапом укрепления и продолжения M&A-стратегии компании. Мы проводим своего рода open call для тех игроков рынка, которые хотели бы начать диалог о присоединении», — приводятся в сообщении слова генерального директора ГК Softline Владимира Лаврова.

«За последние два года нами было осуществлено 13 сделок M&A, в результате которых компании, присоединившиеся к группе, существенно улучшили свои результаты», — отметил Лавров.

www.interfax.ru/business/952456

⚡ ВК, МТС и Росатом ведут переговоры о покупке Астры

- 26 марта 2024, 09:29

- |

www.kommersant.ru/doc/6593994

Астра занимают 75% долю рынка в России ОС, все на нее переходят)

Газпром приобретает долю Shell в проекте Сахалин-2 за 94,8 млрд руб. - Ъ

- 26 марта 2024, 08:16

- |

Структура «Газпрома» приобретает долю Shell в проекте «Сахалин-2» по цене 94,8 млрд рублей, после того как НОВАТЭК отказался от сделки. Правительство РФ одобрило эту сделку, которая стала возможной благодаря изменению критериев для покупателей доли. Структура «Газпрома» уже контролирует половину оператора проекта, и приобретение дополнительной доли позволит ей укрепить позиции в регионе.

Изначально НОВАТЭК планировал приобрести долю Shell, однако сложные переговоры и наличие более приоритетных проектов привели к утрате интереса. Вместе с тем, «Газпром» оказался единственным реалистичным покупателем, что подтверждается согласованием сделки правительством РФ.

По оценкам экспертов, приобретение доли Shell не вызывает у «Газпрома» больших финансовых проблем, так как цена сделки считается низкой и должна быстро окупиться. Таким образом, покупка доли в проекте «Сахалин-2» становится выгодным шагом для «Газпрома» в рамках его стратегии развития.

Источник: www.kommersant.ru/doc/6594026

( Читать дальше )

Газпром купит 27% в "Сахалинской энергии", на которую претендовал НОВАТЭК, за 94,8 млрд руб — Интерфакс

- 25 марта 2024, 18:40

- |

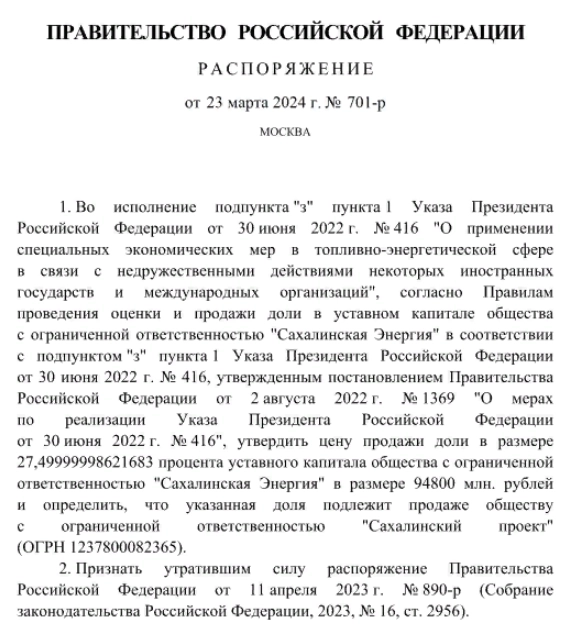

Правительство РФ утвердило новым покупателем невостребованной доли 27,5% в операторе проекта «Сахалин-2» ООО «Сахалинская энергия» ООО «Сахалинский проект».

Соответствующее распоряжение правительства от 23 марта № 701-р опубликовано на Официальном интернет-портале правовой информации.

publication.pravo.gov.ru/document/0001202403250011

Ранее правительство утверждало покупателем на эту долю дочернюю компанию «НОВАТЭКа» — ООО «НОВАТЭК Московская область».

Компания «Сахалинский проект» зарегистрирована в Санкт-Петербурге в июле 2023 года. Единственный учредитель — компания группы «Газпром» — ООО «Газпром Сахалин Холдинг».

www.interfax.ru/business/

Binance сообщила о поиске нового покупателя российского бизнеса вместо CommEX — Forbes

- 25 марта 2024, 16:35

- |

Binance сообщила, что она в курсе намерения CommEX прекратить работу. Криптобиржа подчеркнула, что это решение CommEX не влияет на ее обязательства перед российскими пользователями, их цифровые активы остаются в безопасности.

«Наше решение уйти с российского рынка остается неизменным, и в настоящее время мы ведем переговоры с несколькими поставщиками услуг по поводу продажи нашего российского бизнеса. Мы планируем окончательно свернуть все обменные услуги и бизнес-операции Binance в России, приложив все возможные усилия, чтобы обеспечить бесперебойную работу для пользователей во время этого перехода», — говорится в сообщении Binance.

( Читать дальше )

SFI может направить средства от IPO Европлана на M&A-сделки и погашение долга — зам генерального директора Олег Андриянкин

- 25 марта 2024, 13:20

- |

Инвестиционный холдинг SFI (ПАО «ЭсЭфАй») может направить полученные в результате IPO «Европлана» средства на потенциальные M&A-сделки и погашение долга, сообщил заместитель генерального директора SFI Олег Андриянкин. После того, как «Европлан» станет публичным, собственная оценка SFI будет более прозрачной и объективной, отметил он.

«Средства, которые мы выручим, по сути пойдут на несколько целей, которые мы тоже публично декларируем. Первое — это M&A-история, поскольку мы — публичный инвестиционный холдинг. И второе — есть долги небольшие, мы в принципе их тоже можем спокойно подгасить», — добавил заместитель гендиректора SFI.

Отвечая на вопрос о перспективах SPO, Андриянкин сказал: «Давайте пройдем этот этап (IPO — ИФ). И далее аккуратно могу сказать: мы будем думать дальнейших размещениях, об SPO. С точки зрения перспектив временных — это, наверное, год-два, справедливо сказать, что мы к этому вопросу вернемся с точки зрения принятия решения».

«Европлан» официально объявил о намерении провести IPO на Мосбирже 19 марта. Ожидаемый размер IPO, таким образом, составляет около 12,5-13,1 млрд рублей. Как сообщалось, сбор заявок инвесторов будет проходить 22-28 марта.

( Читать дальше )

VK выкупила 25% акций банка “Точка” за 11,6 млрд рублей

- 24 марта 2024, 05:39

- |

Группа VK купила 25% акций банка “Точка” в четвертом квартале 2023 года за 11,6 млрд рублей, сообщается в отчете компании. Также в число инвесторов банка вошла компания 1С, но ее доля не раскрывается.

«Компании VK и 1C присоединились к консорциуму инвесторов, который ранее совместно с менеджментом выкупил 100% акций АО «Точка». Ни один из акционеров «Точки» не имеет контрольного пакета. Операционный контроль сохраняется у команды топ-менеджеров», сообщается в пресс-релизе «Точки». Он скрыл состав акционеров.

@frank_media

t.me/frank_media/13505

VK докупила 36,2% образовательной платформы SkillFactory за 863 млн руб., консолидировав 100%

- 22 марта 2024, 15:32

- |

Интерфакс

VK купил убыточную платформу онлайн-записи и автоматизации бизнеса в сфере услуг почти за 4млрд руб.

- 22 марта 2024, 13:39

- |

В феврале 2024 года VK погасила обязательство по отложенному вознаграждению за покупку YClients в размере 1,2 млрд рублей. В декабре 2023 года компания приобрела 100% долей в группе компаний Yclients, не раскрывая суммы сделки.

Yclients занимается облачными продуктами для автоматизации бизнеса сферы услуг. У нее более 45 тыс. пользователей из числа представителей среднего и малого бизнеса. Предприятие зарегистрировано в ноябре 2015 года, уставный капитал — 22,4 тыс. рублей. По итогам 2022 года выручка компании составила 822,8 млн рублей, чистый убыток — 51,4 млн рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал